Износ основных средств

Как уже отмечалось, в результате функционирования основные средства постепенно изнашиваются, т.е. утрачивают те полезные свойства, которые и обусловили их использование в воспроизводственном процессе.

Износ бывает физический, моральный и социальный.

Физический износ наступает в связи с механическим снашиванием оборудования, конструктивных элементов зданий и сооружений и т.п., являющимся результатом их эксплуатации, а также происходит под воздействием различных внешних природных факторов (влияние атмосферных осадков, температуры, влажности и т.п.). Следовательно, независимо от того, используются или нет основные средства, они подвергаются физическому износу. Степень физического износа зависит от интенсивности, сроков и условий эксплуатации основных средств, их качества.

Моральный износ - это обесценение основных средств, возникающее под воздействием научно-технического прогресса.

Различают две формы морального износа.

Моральный износ I рода возникает тогда, когда аналогичное рассматриваемому оборудование начинает продаваться дешевле, чем ранее.

Моральный износ II рода возникает в случае появления на рынке более производительного оборудования, соизмеримого по цене с ранее использовавшимся.

В том, что моральный износ - это действительно износ, легко убедиться, рассматривая его вторую форму.

Действительно, предположим оборудование стоимостью 1000 прослужило половину положенного срока и за это время перенесло на произведенную с его помощью продукцию половину своей стоимости, т.е. 500. Это оборудование вполне могло бы служить и дальше, но на рынке появилось в 3 раза более производительная техника, и его владелец, чтобы не проиграть в конкурентной борьбе, вынужден был заменить еще вполне работоспособное оборудование на новое.

В результате старая техника будет отправлена "на свалку" как вполне изношенная, т.е. полностью потерявшая свою первоначальную 1000. Причем половина этого износа пришлась на физический износ, половина — на моральный.

Упражнение. В случае морального износа I рода картина не столь очевидна, если используемое на предприятии оборудование на рынке вдруг стало дешевле, то ведь никто не заставляет выбросить старое оборудование и покупать точно такое же новое только потому, что оно подешевело. Тем не менее, утрата стоимости вследствие морального износа, по сути эквивалентная физическому, возникает и здесь. Проанализируйте механизм ее возникновения.

Социальный износ - это обесценение основных средств вследствие изменения социальных нормативов, которым они должны удовлетворять.

Например, резкое возрастание требований к чистоте выбросов в атмосферу может заставить заменить значительное количества еще вполне работоспособного оборудования, которое, тем не менее, не может обеспечить требуемой чистоты. Точно так же может действовать введение новых нормативов по безопасности труда и т.п.

С понятием «износ» тесно связано понятие «амортизация».

Амортизация основных фондов - это процесс возмещения их первоначальной стоимости.

Поскольку, как уже отмечалось, основные фонды утрачивают свою стоимость постепенно, то после начала эксплуатации их стоимость как бы раздваивается: часть ее (все уменьшающаяся) остается в действующих основных фондах, а другая - после реализации продукции остается в виде денег в руках предприятия и постепенно накапливается. Эту накапливающуюся часть иногда называют амортизационным фондом.

В идеальном случае процесс перенесения стоимости с действующих основных фондов в амортизационный фонд протекает до тех пор, пока вся стоимость не будет полностью перенесена. После этого на деньги амортизационного фонда покупаются новые основные фонды, которые заменяют старые, уже полностью изношенные.

На практике реальный процесс амортизации основных фондов редко совпадает с идеальным. Несовпадение может быть как по времени (реально основные фонды могут служить больше или меньше амортизационного срока), так и по стоимости (накопленная сумма амортизации может быть, например, меньше, чем надо для замены оборудования). Однако общая схема воспроизводства основных фондов соответствует описанной выше.

Отметим, что амортизация - это процесс возмещения именно стоимости основных фондов, а не основных фондов в натуре. Последнее на практике происходит совершенно не обязательно.

Термин «амортизация» используется и в несколько ином значении. Под амортизацией часто понимают просто сумму износа, бухгалтерски начисленного за некоторый период времени. Говорят о годовой амортизации, квартальной и т.п.

Смысл употребления слова обычно вытекает из контекста и поэтому недоразумений, как правило, не бывает.

Виды амортизации

В данном случае под видами амортизации мы будем понимать различные процедуры начисления износа, или, что то же самое, списания стоимости основных фондов.

Сначала мы приведем классификацию всех видов, а затем рассмотрим отдельные виды подробнее.

Различают следующие виды амортизации.

1. Линейная:

а) равномерная;

б) ускоренная;

в) замедленная

2. Нелинейная.

а) дегрессивная:

• геометрически-дегрессивная;

•арифметически-дегрессивная.

б) прогрессивная. -

3. Нерегулярная.

Линейная амортизация — это такая разновидность списания стоимости основных фондов, при которой ежегодное уменьшение их стоимости в течение всего периода списания остается одним и тем же.

Амортизация является при этом равномерной, если списание стоимости продолжается в течение всего нормативного срока службы рассматриваемых основных фондов.

Остаточная стоимость

П

Л

|

Т 1 Т Т 2 Время |

П - первоначальная стоимость

Л - ликвидационная стоимость

Рис. 1.

Динамика изменения стоимости основных фондов при такой процедуре списания выглядит так, как показано на рис. 1. сплошной линией. Т на данном рисунке характеризует нормативный срок службы данного вида основных фондов.

Ликвидационная стоимость - это стоимость, которая может быть выручена за рассматриваемую единицу основных фондов после окончания срока ее службы (например, стоимость металлолома) за вычетом расходов на демонтаж и реализацию.

Линейная равномерная амортизация - наиболее распространенный вид амортизации в России и в других странах.

При этой процедуре годовая амортизация определяется путем умножения первоначальной стоимости основных фондов (П) на норму амортизации (а):

А = П ∙ а.

Норма амортизации при этом либо официально утверждается на государственном уровне (как, например, в России), либо рассчитывается предприятием официально утвержденным способом (как в некоторых других странах).

Теоретически норма амортизации определяется из следующего соотношения:

|

а = |

(П – Л)/ П ∙Т

Если ликвидационную стоимость считать равной нулю, то норма амортизации есть просто обратная величина к сроку службы.

Основным недостатком линейной равномерной амортизации является то, что в этом случае не учитывается моральный износ оборудования и связанные с ним потери. Появление новой, более производительной техники ставит предприятие перед выбором: либо идти на потери, связанные с утратой его продукцией конкурентоспособности из-за того, что конкуренты вследствие применения новой техники производят ее дешевле, либо нести потери, связанные со списанием еще работоспособной и не полностью амортизированной машины.

Очевидно, потери первого рода для большинства предпринимателей неприемлемы. Остаются потери второго рода. Для того, чтобы поддержать предпринимателя и максимально уменьшить его риск, связанный с необходимостью списания недоамортизированного оборудования, государство разрешает так называемую ускоренную амортизацию.

В России используется разновидность ускоренной - линейная ускоренная амортизация. Она разрешена Постановлением Правительства РФ от 19 августа 1994 г. №967 «Об использовании механизма ускоренной амортизации и переоценки основных фондов». Ускоренная амортизация распространяется только на оборудование и разрешена малым предприятиям, а также «высокотехнологичным отраслям экономики» и для внедрения эффективных машин и оборудования.

Перечень того и другого устанавливается федеральными органами исполнительной власти.

Сущность метода состоит в том, что предприятия имеют право применять повышающие коэффициенты (до 2) к утвержденным нормам амортизации. По сути, это означает, что нормативный срок службы разрешено сокращать в 2 раза. При этом стоимость оборудования уменьшается также линейно, но быстрее (жирная пунктирная линия на рис. 1.).

Этим же постановлением разрешено с 1 июля 1994 г. применять понижающие коэффициенты к нормам амортизации в размере до 0,5 в случаях, когда финансово-экономические показатели предприятий и организаций после переоценки основных фондов существенно ухудшаются.

Тем самым введен механизм линейной замедленной амортизации, при которой нормативный срок службы основных фондов как бы увеличивается. На рис.1 график замедленной амортизации представлен тонкой пунктирной линией.

Введение замедленной амортизации было обусловлено спецификой российской налоговой системы. С экономической же точки зрения такая амортизация -абсолютная бессмыслица, т.к. означает, по сути, узаконенное проедание амортизации, т.е. разрушение механизма возмещения первоначальной стоимости основных средств.

Например, постановлением Правительства РФ от 1 мая 1996 г. №538, АО «Чебоксарский завод промышленных тракторов» разрешено использовать понижающий коэффициент в размере 0,15. Это означает, что, пользуясь этой льготой, завод после завершения срока службы своего оборудования смог бы заменить его лишь на 15%.

При дегрессивной амортизации стоимость машины распределяется по годам неравномерно. В первые годы предусмотренного срока службы начисляемая амортизация существенно больше, чем в последние. Величина ежегодной амортизации, таким образом, с каждым годом уменьшается, поэтому амортизация и названа дегрессивной.

Различают 2 формы дегрессивной амортизации:

При геометрически-дегрессивной амортизации с машины списывается ежегодно один и тот же процент, но не от первоначальной балансовой стоимости, как при линейной амортизации, а от соответствующей остаточной стоимости. Поэтому норма амортизации при геометрически-дегрессивной амортизации должна быть выше, чем при линейной, если амортизационный период в обоих случаях одинаков.

Норма амортизации определяется по следующей формуле:

а = 100(1 - √ О/П)

Т - срок службы (в годах);

О - остаточная стоимость к концу срока службы (руб.);

П - первоначальная балансовая стоимость машины (руб.).

Очевидно, задание остаточной стоимости при этой форме обязательно, поскольку в противном случае процесс амортизации становится бесконечным. Остаточную стоимость здесь можно интерпретировать как списание стоимости в последний год амортизационного периода, но тогда срок службы в приведенной выше формуле должен быть уменьшен на 1 год.

Пусть, например, некая машина первоначальной стоимостью 24000 должна служить 5 лет и пусть при этом используется геометрически-дегрессивная амортизация. Определим, чему должна равняться норма амортизации, и как будет изменяться ежегодная остаточная стоимость.

Вполне очевидно, что если мы не зададим остаточной стоимости на конец периода, т.е. стоимости, при достижении которой происходит полное списание этой машины, то мри любой норме амортизации нам не амортизировать машину полностью.

Например, даже если мы возьмем норму амортизации 50%, то остаточная стоимость будет следующей:

в конце первого года — 12000;

в конце второго года — 6000;

в конце третьего года — 3000;

в конце четвертого года — 1500;

в конце пятого года — 750;

в конце шестого года — 375 и т.д.

Будем исходить из того, что машина должна быть полностью амортизирована за 5 лет, причем в пятый год должно быть списано, например, 3000. Тогда по приведенной выше формуле определяем норму амортизации, при этом исходим из того, что по найденной норме машина будет амортизироваться 4 года, а в последний год будет списано 3000.

|

|

В этом случае динамика стоимости этой машины будет выглядеть следующим образом (табл. 2):

Таблица 2

|

Номер года |

Стоимость в начале года |

Сумма амортизации за год |

Остаточная стоимость в конце года |

|

1 |

24000,0 |

9729,6 |

14270,4 |

|

2 |

14270,4 |

5785,2 |

8485,2 |

|

3 |

8485,2 |

3439,9 |

5045,3 |

|

4 |

5045,3 |

2045,3 |

3000,0 |

|

5 |

3000,0 |

3000,0 |

0 |

При арифметически-дегрессивной амортизации первоначальная сумма списания ежегодно уменьшается на одну и ту же величину.

В основе расчета лежит так называемая величина дегрессии. Эта величина (А) определяется по формуле:

П

А = -------

S

где S - сумма амортизационного ряда 1+2+...+Т,

Т - срок службы машины.

Ежегодная величина амортизации Аt равна:

Аt = А ∙ Т0 ,

Где Т0 – остаточный срок службы машины.

Посмотрим, как в этом случае будет амортизироваться та же машина стоимостью 24000 и со сроком службы 5 лет.

Подставляя соответствующие значения в формулу для А, получаем:

1 год: 1600 ∙ 5 = 8000; 2 год: 1600 ∙ 4 = 6400;

3 год: 1600 ∙ 3 = 4800; 4 год: 1600 ∙ 2 = 3200;

5 год: 1600 ∙ 1 = 1600.

Всего за 5 лет будет списано 24 тыс. рублей, т.е. первоначальная стоимость машины.

Динамика списания по годам, а также соответствующие остаточные стоимости представлены ниже (табл.3).

Таблица 3

|

Номер года |

Стоимость в начале года |

Сумма амортизации за год |

Остаточная стоимость в конце года |

|

1 |

24000 |

8000 |

16000 |

|

2 |

16000 |

6400 |

9600 |

|

3 |

9600 |

4800 |

4800 |

|

4 |

4800 |

3200 |

1600 |

|

5 |

1600 |

1600 |

0 |

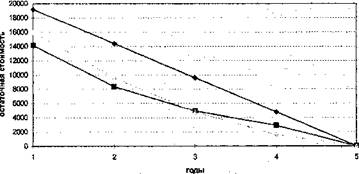

На рис 2. представлены графики изменения остаточной стоимости рассматриваемой машины при различных видах амортизации.

Динамика остаточной стоимости при различных видах амортизации

Рис. 2.

Прогрессивная амортизация характеризуется ежегодным увеличением размера амортизационных отчислений. В отличие от дегрессивных форм ее можно считать замедленной, поскольку большая часть амортизации смещается на последние года службы фондов. Такая форма амортизации может встречаться чрезвычайно редко, так как в большинстве случаев экономически она не выгодна.

Упражнение. Придумайте правило начисления какой-нибудь разновидности прогрессивной амортизации и укажите, при каких условиях ее начисление было бы экономически оправдано.

Еще одна разновидность амортизации - амортизация, зависящая от объема выполненной работы.

Таким образом амортизируются, например, грузовые автомобили, где амортизация начисляется, во-первых, за каждый год службы, а во-вторых, за фактически совершенный пробег.

В течение многих лет сначала в СССР, а затем и в России основным способом начисления амортизации являлась линейная равномерная. В соответствии с Положением о составе затрат по производству и реализации продукции, включаемых в себестоимость продукции, и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденным постановлением Правительства Российской Федерации от 5 августа 1992 г. N 552, в себестоимость продукции (работ, услуг) включались амортизационные отчисления на полное восстановление основных производственных фондов по нормам, утвержденным в установленном порядке. Этот порядок был установлен постановлением Совета Министров СССР от 22 октября 1990 г. N 1072 "О единых нормах амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР". Эти нормы сильно дифференцированы по отраслям и видам оборудования. Например, перечень норм только для оборудования для черной металлургии насчитывает 47 позиций.

Так, если предприятие имело 1 трактор К-700 первоначальной (или восстановительной) стоимостью 50 млн. и 1 трактор Т-150 стоимостью 20млн., то годовая сумма амортизации первого из них (норма амортизации - 10%) составляла 5 млн., а второго - 2,5 млн. (норма амортизации - 12,5%). Поскольку начисление амортизации происходит ежемесячно, то в затраты каждого месяца следовало включать 416,7 тыс. руб. амортизации первого трактора и 208,3 тыс. руб. - второго.

Существенным образом должен был изменить условия амортизации основных средств предприятия Указ Президента РФ от 8 мая 1996г. № 685.

В соответствии с ним предполагалось, начиная с 1 января 1997 г., заменить описанный выше порядок амортизации следующими правилами:

1) имущество, подлежащее амортизации, объединяется в следующие четыре

категории:

• здания, сооружения и их структурные компоненты;

• легковой автотранспорт, легкий грузовой автотранспорт, конторские оборудование и мебель, компьютерная техника, информационные системы и системы обработки данных;

• технологическое, энергетическое, транспортное и иное оборудование и материальные активы, не включенные в первую или вторую категории;

• нематериальные активы;

2) годовые нормы амортизации составляют:

для первой категории - 5 процентов, для второй категории - 25 процентов, для третьей категории - 15 процентов, для субъектов малого предпринимательства и предпринимателей эти нормы увеличивались на 20%.

В отношении четвертой категории амортизационные отчисления должны были осуществляться равными долями в течение срока существования соответствующих нематериальных активов. В случае если срок использования нематери- ального актива определить невозможно, срок амортизации устанавливался в десять лет;

3) расчет1 амортизационных отчислений должен был производиться путем умножения суммарной стоимости имущества, отнесенного к соответствующей амортизационной категории, на указанную выше норму амортизации, за исключением имущества, отнесенного к первой и четвертой категории, в отношении которого расчет амортизационных отчислений должен был производиться для каждой единицы имущества в отдельности.

Основным отличием этой системы амортизации является то, что в ней принцип индивидуального начисления амортизации сохранялся лишь для крупных объектов (здания, сооружения), а также для нематериальных активов. Для всех же остальных видов основных средств предполагалось использовать групповой принцип, при котором амортизация начисляется не на конкретный станок, компьютер, автомобиль и т.д., а на всю относительно однородную группу в целом. При этом все многообразие основных средств было сведено всего к трем группам

Безусловно, при этом несколько облегчалась бы работа бухгалтера. Однако введение единого группового коэффициента могло оказать серьезное влияние на себестоимость производимой продукции. Достаточно сказать, что по правилам, действовавшим ранее, нормы амортизации по оборудованию, относимому теперь к одной группе, различались более, чем в 15 раз (от 2 до 33,3% в год), а по сооружениям — более, чем в 150 раз (от 0,2 до 33,3%).

К счастью, эти правила в действие так и не вступили. В то же время идеи, в них заложенные, получили дальнейшее развитие в проекте налогового Кодекса. Там тоже предполагалось объединить все амортизируемое имущество в 7 групп:

1) первая группа - здания;

2) вторая группа - сооружения, капитальные вложения на улучшение земель и в арендованные здания, сооружения, оборудование, нематериальные объекты и другие объекты, относящиеся к основным средствам;

3) третья группа - машины и оборудование;

4) четвертая группа - вычислительная техника и оргтехника;

5) пятая группа - транспортные средства;

6) шестая группа - производственный и хозяйственный инвентарь и принадлежности, иные основные средства;

7) седьмая группа - малоценные и быстроизнашивающиеся предметы.

Для каждой группы устанавливалась своя норма амортизации. Суммарный баланс каждой амортизационной группы первого числа каждого месяца должен был уменьшаться на суммы начисленных по этой группе за предыдущий месяц амортизационных отчислений, т.е. здесь также предполагалось введение группового принципа начисления амортизации не на каждую единицу основных средств, а на группу в целом. Но что самое удивительное, предполагалось, что амортизация будет начисляться по геометрически-дегрессивному способу на все виды основных средств, включая здания и сооружения, чего в мировой практике обычно не делается.

Упражнение. Сформулируйте, какие количественные выгоды получит предприятие от использования ускоренной амортизации.

Весьма своеобразным моментом российской хозяйственной практики 1998 -2000гг. является то, что наряду с реально действовавшей системой амортизации, предписанной Постановлением №552, системой амортизации, предписанной еще в то время неотмененным Указом Президента №685, с 1 января 1998 г. вступило в силу Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/97), утвержденное Приказом Минфина РФ от 3 сентября 1997 г. N 65н, в соответствии с которым предприятие было вправе выбрать любой из следующих четырех

способов:

• линейный способ;

• способ уменьшаемого остатка;

• способ списания стоимости по сумме чисел лет срока полезного использования;

• способ списания стоимости пропорционально объему продукции (работ).

При этом лежащий в основе амортизационных отчислений срок полезного использования объекта основных средств должен определяться организацией при принятии объекта к бухгалтерскому учету самостоятельно. Поясним, что способ уменьшающегося остатка был рассмотрен выше как геометрически-дегрессивная амортизация, а способ по сумме чисел лет - как арифметически-дегрессивная Возникшая путаница затрудняла работу бухгалтера и ни к чему хорошему привести не могла.

Право предприятия начислять амортизацию любым из указанных выше способов, самостоятельно определяя при этом полезный срок службы основных средств, было подтверждено и в Положении по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденном приказом Минфина РФ от 30 марта 2001 г. взамен ПБУ 6/97. Однако начислять амортизацию этими способами предприятия могут только для целей ведении ими бухгалтерского учета. После принятия 25-й главы Налогового Кодекса РФ (вступила в действие с начала 2002 г.)правила начисления амортизации для целей налогообложения определяются именно этой главой.

В главе вводится понятие амортизируемого имущества, в которое включаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода, и стоимость которых погашается путем начисления амортизации.

К амортизируемому имуществу не относятся земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, ценные бумаги, финансовые инструменты срочных сделок.

Согласно ст. 258, амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Срок полезного использования определяется налогоплательщиком самостоятельно на основании классификации основных средств, определяемой Правительством Российской Федерации.

Амортизируемое имущество объединяется в 10 амортизационных групп: в первую включается имущество со сроком полезного использования от 1 года до 2 лет включительно, в десятую - со сроком полезного использования свыше 30 лег.

Классификация основных средств, включаемых в амортизационные группы, определяется Правительством Российской Федерации.

Ст.259 устанавливает, что налогоплательщики начисляют амортизацию одним из следующих методов:

1) линейным методом;

2) нелинейным методом.

Линейный метод применяется к зданиям, сооружениям, передаточным устройствам, входящим в восьмую - десятую амортизационные группы.

К остальным основным средствам можно применять как линейный, так и нелинейный метод.

При применении линейного метода норма амортизации по каждому объекту определяется по формуле:

К = х100%,

где К - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

п - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При применении нелинейного метода сумма начисленной за один месяц амортизации определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта. Норма амортизации при этом берется в 2 раза больше, чем при линейном методе и том же сроке полезного использования.

Когда остаточная стоимость амортизируемого объекта достигнет 20% от его первоначальной (восстановительной) стоимости, происходит переход к линейному методу начисления амортизации с таким расчетом, чтобы за время, оставшееся до истечения срока полезного использования данного объекта, он был бы полностью амортизирован.

Соображения по сравнительной оценке различных видов

амортизации

Какие же выгоды получает предприятие от ускоренной амортизации?

Упражнение. Сформулируйте, какие количественные выгоды получит предприятие от использования ускоренной амортизации.

Прежде всего, начисляя более высокую амортизацию, предприятие уменьшает остаточную стоимость своего имущества и тем самым налог на имущество

Однако для предприятия, работающего с прибылью, главным выигрышем является не это. На первый взгляд может показаться, что, используя ускоренную амортизацию, предприятие за счет увеличения амортизационных отчислений уменьшает свою прибыль и тем самым налог на прибыль. В действительности это не совсем так: предприятие не уменьшает налоги, а переносит их на более позднее время. В результате происходит перераспределение денежных потоков с более позднего на более ранний срок. В этом и состоит главный экономический эффект ускоренной амортизации.

Заметим, что предприятие, не имеющее прибыли, полный эффект от ускоренной амортизации получить не сможет, но ему удается выиграть только на налоге на имущество.

Какой же метод амортизации самый лучший? Для того, чтобы ответить на этот вопрос, надо уметь соизмерять будущие и настоящие доходы.

Известно, что деньги даже смежных лет нельзя друг с другом складывать, поскольку рубль текущего года не равен рублю следующего года. Дело здесь не только в инфляции. Этот эффект остается даже если мы будем рассматривать совершенно безинфляционную экономику. Имеющиеся у нас 1000 руб. мы можем положить в банк, который выплачивает, допустим, 10% годовых, и через год будем иметь 1100 рублей. Поэтому сегодняшняя 1000 существенно больше, чем 1000 через год.

Чему же сегодня равна "1000 через год"? Очевидно, это такая сумма, которая, будучи положенной сегодня в банк, через год будет равна 1000. Ответ получаем из уравнения:

Х ∙ (1+ 0.1) = 1000, откуда

Х = 1000/1.1 = 909.09

Процесс приведения разновременных будущих сумм доходов и расходов к сегодняшнему времени называется дисконтирование. Дисконтирование чрезвычайно широко используется в различных экономических расчетах. Его формула в общем виде выглядит следующим образом:

2 n

K = b0 + b1 / (1+ i) + b2/ (1+i) + ….+ bn /(1+i)

или t

K = ∑bt/(1+i)

где:

К - капитализированные будущие платежи, или - что то же самое -будущие платежи, приведенные к сегодняшнему моменту времени;

bt - платеж t-го года. Обычно в качестве Ьt используется сальдо платежей и поступлений года t;

i - коэффициент дисконтирования. Обычно используется ставка надежного банка по кредитам или депозитам (в зависимости от экономического содержания задачи). Заметим, что часто коэффициентом дисконтирования называют величину (1+i). Большой ошибки в любом случае здесь нет;

n - число лет в рассматриваемом периоде.

Используя данную формулу, сравним результаты, которые можно ожидать от различных способов списания стоимости. Для сравнения в качестве первого и второго вариантов возьмем выполненные выше расчеты геометрически-дегрессивной и арифметически-дегрессивной амортизации соответственно, в качестве третьего варианта - линейный способ и в качестве четвертого варианта способ, похожий на содержащийся в Налоговом кодексе: первые 3 года геомет-рически-дегрессивная амортизация, а последние 2 года - линейная.

Таблица 4

|

Год эксплуатации Варианты

Варианты ~^^^ |

1 |

2 |

3 |

4 |

5 |

|

1 |

9729,6 |

5785,2 |

3439,9 |

2045,4 |

3000 |

|

2 |

8000 |

6400 |

4800 |

3200 |

1600 |

|

3 |

4800 |

4800 |

4800 |

4800 |

4800 |

|

4 |

9729,6 |

5785,2 |

3439,9 |

2522,7 |

2522,7 |

Теперь для того, чтобы воспользоваться формулой дисконтирования, нам надо задать коэффициент дисконтирования. Чему он будет равен в предстоящие 5 лет, сказать сейчас, естественно, невозможно. Мы могли бы попытаться каким-то образом спрогнозировать его, но сейчас просто возьмем на уровне 10% в год, помня при этом, что чем выше этот коэффициент, тем более обесцениваются будущие доходы по сравнению с нынешними.

Подставляя в формулу дисконтирования, получаем:

19470, 5; 19347,41; 18195,78; 19500,13

2 3 4 5

К1= 9729,6/1,1 + 5785,2/1,1 + 3439,9/1,1 + 2045,4/1,1 + 3000/1,1 = 19470,5

2 3 4 5

К2= 8000/1,1 + 6400/1,1 + 4800/1,1 + 3200/1,1 + 1600/1,1 = 19347,4

2 3 4 5

К3= 4800/1,1 + 4800/1,1 + 4800/1,1 + 4800/1,1 + 4800/1,1 = 18195,8

2 3 4 5

К4= 9729,6/1,1 + 5785,2/1,1 + 3439,9/1,1 + 2522,7/1,1 + 2522,7/1,1 = 19500,1

Таким образом, будущие амортизационные платежи по первому способу (геометрически-дегрессивная) оцениваются в 19470,5, по второму ( арифметически - денрессивная) 19347,4 при линейной амортизации — всего лишь в 18195,8, при комбинированной - в 19500,1.

Оказывается, что при заданных условиях комбинированное списание оказывается для предприятия самым выгодным. Геометрически- дегрессивное и арифметически дегрессивное дают практически одинаковый результат, а линейная амортизация оказывается самой невыгодной. Еще раз подчеркнем, что все эти выводы справедливы при тех условиях, которые мы задали. При других условиях результат может быть другим.

Безусловно, мы провели весьма упрощенный расчет, так как не учитывали разновременность налогов на имущество, которые в силу этого также должны быть дисконтированы. Однако все это можно учесть, и результат при этом получится еще более в пользу ускоренной амортизации.

Упражнение. Почему предприятие заинтересовано в увеличении годовой амортизации? Обычно отвечают: потому, что рост амортизации ведет к уменьшению прибыли, а следовательно и к уменьшению налогов. Но означает ли это, что предприятие точно так же заинтересовано в росте зарплаты, расходов на материалы и т.п. Ведь это тоже ведет к уменьшению налогов. В чем здесь дело? Ответ должен состоять в формулировке особой специфики амортизации как вида затрат, отличающей его от затрат на материалы, заработную плату и т.д. Попытайтесь. Ответ в следующей лекции.

Упражнение. Предположим, предприятие может воспользоваться линейной ускоренной амортизацией. Определите, при каком минимальном коэффициенте ускорения линейная амортизация в рассмотренном выше примере будет самой выгодной.

Упражнение. Сформулируйте условия, при которых : арифметически-депрессивная форма амортизации для предприятия будет выгоднее, чем геометрически-дегрессивная.

Упражнение. Рассмотрите арифметически-прогрессивную форму амортизации, зеркальную арифметически дегрессивной. Определите, какая из них и насколько выгоднее.

Поможем написать любую работу на аналогичную тему