Процесс комплексного диагностического анализа рекомендуется осуществлять по отдельным этапам. На первом этапе проводится анализ показателей, характеризующих рынок сбыта продукции или услуг, спрос на них, ценовую политику организации и конкурентоспособность продукции, дается прогнозная оценка масштабов ее потенциального роста. На следующем этапе большое значение имеет правильный выбор цели и постановка задач комплексного диагностического анализа производственного потенциала организации. На основе постав ленной цели и сформулированных задач, с учетом имеющихся возможностей (кадрового, программного, информационного и методического обеспечения) оценивается реальное состояние организации, вырабатываются способы достижения оптимальных решений, определяются объем и сроки проведения анализа. Всех пользователей можно разделить на несколько партнерских групп и в соответствии с их интересами определить объект финансового анализа (табл. 1.2).

Таблица 1.2 Определение объекта финансового анализа в соответствии с интересами всех категорий пользователей

Руководство видит свою основную задачу в том, чтобы сделать стоимость акций максимально высокой. Поэтому его подход к анализу, в сущности, тот же, что и у акционеров. Однако одновременно акционеры возлагают на руководство ответственность за поддержание достаточной ликвидности, выполнение обязательств перед кредиторами и привлечение достаточного для деятельности фирмы капитала посредством получения кредитов и новых инвестиций (реализация акций). Следовательно, руководство должно подходить к финансовому анализу также с точки зрения кредиторов, предоставляющих долго– и краткосрочные кредиты, т.е. должно понимать позицию «другой стороны».

Анализ структуры собственного и заемного капитала необходим для оценки рациональности и безопасности использования различных источников финансирования деятельности организации. Эта информация весьма важна, во-первых, для внешних пользователей при изучении степени финансового риска и, во-вторых, для самой организации при обосновании ее финансовой стратегии.

Эффективность использования капитала определяется его рентабельностью, которая позволяет сделать вывод об эффективности управления в организации, ее способности получать достаточную прибыль, прогнозировать величину этой прибыли, необходимую для расчета за кредитные ресурсы. Показатель оборачиваемости капитала характеризует величину выручки от продажи продукции на 1 руб. капитала, интенсивность использования хозяйствующим субъектом основного и оборотного капитала. Эффект от ускорения оборачиваемости капитала выражается в высвобождении средств из оборота, а следовательно, в увеличении размера выручки и прибыли, что служит признаком благоприятной ситуации в развитии организации. Оценивая оптимальную структуру капитала, финансовому менеджеру следует учитывать затраты, связанные с его обслуживанием (анализ цены капитала). Стоимость кредитных ресурсов представляет собой часть текущих или капитальных расходов, осуществляемых заемщиком для выплаты процентных обязательств кредитору и выступающих измерителем, ниже уровня которого не должны опускаться норма прибыли от основной деятельности организации и уровень доходности деятельности, осуществляемой в рамках кредитования. В противном случае организация или проект окажутся убыточными, что может привести к финансовой несостоятельности (банкротству).

Для детального отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов используется система показателей.

Наличие собственных оборотных средств на конец расчетного периода устанавливается по формуле

СОС = СК – ВОА,

где СОС – собственные оборотные средства (чистый оборотный капитал) на конец расчетного периода; СК – собственный капитал (раздел III баланса «Капитал и резервы»); ВОА – внеоборотные активы «внеоборотные активы» (раздел I баланса «Внеоборотные активы»).

Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) определяется по формуле

СДИ = СК – ВОА + ДКЗ

или

СДИ = СОС + ДКЗ,

где ДКЗ – долгосрочные кредиты и займы (раздел IV баланса «Долгосрочные обязательства»).

Общая величина основных источников формирования запасов (ОИЗ) рассчитывается по следующей формуле:

ОИЗ = СДИ + ККЗ,

где ККЗ – краткосрочные кредиты и займы (раздел V баланса «Краткосрочные обязательства»).

В результате можно определить три показателя обеспеченности запасов источниками их финансирования.

1) излишек (+), недостаток (–) собственных оборотных средств

?СОС = СОС – З,

где ?СОС – прирост (излишек) собственных оборотных средств; З – запасы (раздел II баланса «Оборотные активы»);

2) излишек (+), недостаток (–) собственных и долгосрочных источников финансирования запасов

?СДИ = СДИ – З;

3) излишек (+), недостаток (–) общей величины основных источников покрытия запасов

?ОИЗ = ОИЗ – З.

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехмерную модель

М = (?СОС; ?СДИ; ?ОИЗ).

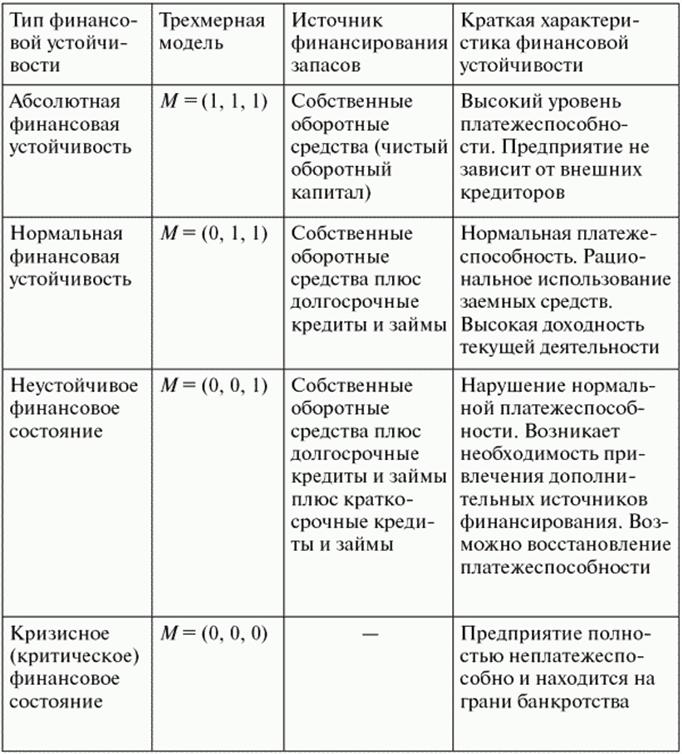

Данная модель характеризует тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости (табл. 1.3).

Абсолютную финансовую устойчивость можно представить в виде следующей формулы:

М1 = (1, 1, 1), т.е. ?СОС ? 0; ?СДИ ? 0; ?ОИЗ ? 0.

Этот вид финансовой устойчивости в современной России встречается очень редко.

Таблица 1.3 Типы финансовой устойчивости предприятия

Нормальную финансовую устойчивость выражает формула

М2 = (0,1,1), т.е. ?СОС < 0; ?СДИ ? 0; ?ОИЗ ? 0.

Такая устойчивость гарантирует выполнение финансовых обязательств предприятия.

Неустойчивое финансовое состояние устанавливается по формуле

М3 = (0,0,1), т.е. ?СОС < 0; ?СДИ < 0; ?ОИЗ ? 0.

Кризисное финансовое состояние можно представить в следующем виде:

М4 = (0,0,0), т.е. ?СОС < 0; ?СДИ < 0; ?ОИЗ < 0.

В данной ситуации предприятие является полностью неплатежеспособным и находится на грани банкротства, так как ключевой элемент оборотных активов «Запасы» не обеспечен источниками финансирования.

Определившись с точками, характеризующими финансовое положение предприятия, еще раз подчеркнем, что собственный капитал на конец отчетного периода может принимать любое значение, приближаясь к той или иной точке финансово-экономической устойчивости или неустойчивости. Эти контрольные точки, выступающие в качестве границ, позволяют сформировать зоны риска, финансово-экономической напряженности и устойчивости, т.е. по величине собственного капитала и контрольным точкам можно судить о финансовом благополучии или неблагополучии данного предприятия.

Зона риска характеризуется в целом недостатком собственных средств, в том числе в денежной форме, при этом все имущество предприятия заемное. Для выхода из этой зоны потребуется наращивание собственного капитала (в денежной и неденежной формах), которое сопровождается экономным использованием собственных денежных средств, строго регламентируется и направляется по целевому назначению.

Зона финансово-экономической напряженности представляет собой зону относительной финансовой устойчивости и благополучия. Собственный капитал предприятия реально вкладывается в нефинансовые активы, но все же недостаточен, так как финансовый капитал остается величиной отрицательной, а собственные денежные средства появляются только при приближении к точке финансового равновесия.

Зона устойчивости отражает такое финансовое состояние предприятия, при котором все имущество предприятия постепенно становится собственным, а заемный капитал имеет неденежные источники покрытия.

Принимая во внимание, что источник собственных средств оказывает решающее влияние на финансово-экономическое состояние предприятия, необходимо установить границы этого источника – от минимальной до максимальной его величины, включив в рассмотрение денежную и неденежную составляющие собственного капитала. Для этого вырабатывается классификация финансовой устойчивости. Классификация собственного капитала по зонам финансовой устойчивости и точкам финансового равновесия в наиболее общем виде дает представление о финансовом положении предприятия. Опираясь на бухгалтерский баланс или более подробную бухгалтерскую информацию, директор предприятия, а вместе с ним инвесторы и акционеры, имеют возможность проследить степень финансового благополучия данного предприятия на основе классификации финансовой устойчивости. Так, если предприятие находится в зоне финансово-экономической напряженности, необходимо установить, к какой из четырех точек финансового равновесия близка величина собственного капитала. В зависимости от этого должна составляться программа дальнейшего развития, но прежде требуется установить причины потери финансовой устойчивости.

Если предприятие финансово устойчиво, сохранение благополучия также является важнейшей задачей и условием постоянной платежеспособности. Если же и происходит потеря финансовой устойчивости, то, при прочих равных условиях, собственный капитал в неденежной форме должен оставаться величиной неотрицательной.

Таким образом, классификация финансовой устойчивости позволяет установить конкретные точки – границы собственного капитала, но в любом случае точка банкротства и точка суперустойчивости – две крайние границы, достижение которых проблематично, а зона финансово-экономической напряженности – ограниченный признак потери или укрепления финансовой устойчивости. Это своего рода зона особого внимания, нахождение в которой нежелательно, но чаще всего объективно обусловлено.

Состояние суперустойчивости реально только в том случае, когда долги и обязательства предприятия намеренно погашаются к концу отчетного периода, если для этого есть источник, либо когда предприятие только-только создано и никакой деятельности еще не ведет. В то же время состояния банкротства также трудно достичь, поскольку предприятию остаться без имущества все же нереально, а понятие банкротства значительно сужается. Следовательно, остается зона финансово-экономической напряженности, в которую если предприятие и попадает, то его финансово-экономическое состояние должно приближаться к точке финансового равновесия.

Финансовые результаты деятельности организации, характеризующиеся показателями ликвидности, полученной прибыли и уровнем рентабельности, позволяют финансовому аналитику сделать вывод об эффективности финансово-хозяйственной деятельности и прибыльности вложений средств в данную организацию.

Ликвидность предприятия – это его способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого складывается преимущественно из производственных запасов.

Все активы предприятия в зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, условно подразделяют на следующие группы:

1) наиболее ликвидные активы (А1) – суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения (ценные бумаги);

2) быстрореализуемые активы (А2) – активы, для обращения которых в наличные средства требуется определенное время. В эту группу входит дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, а также прочие оборотные активы;

3) медленно реализуемые активы (А3) – наименее ликвидные активы, а именно запасы, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, налог на добавленную стоимость по приобретенным ценностям;

4) труднореализуемые активы (А4) – предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени.

Первые три группы активов (наиболее ликвидные, быстрореализуемые и медленнореализуемые активы) в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам фирмы. Текущие активы более ликвидны, чем остальное имущество фирмы.

Пассивы баланса по степени возрастания сроков погашения обязательств группируют следующим образом:

1) наиболее срочные обязательства (П1) – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу);

2) краткосрочные пассивы (П2) – краткосрочные заемные кредиты банков, прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты;

3) долгосрочные пассивы (П3) – долгосрочные заемные кредиты и прочие долгосрочные пассивы (статьи раздела IV баланса «Долгосрочные пассивы»);

4) постоянные пассивы (П4) – статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса «Краткосрочные обязательства», не вошедшие в предыдущие группы: «Доходы будущих периодов», «Фонды потребления» и «Резервы предстоящих расходов и платежей».

Предприятие считается ликвидным, если его текущие активы превышают его краткосрочные обязательства. Предприятие может быть ликвидным в большей или меньшей степени. Для оценки реальной степени ликвидности предприятия необходимо провести анализ ликвидности баланса.

Ликвидность баланса определяется как степень покрытия обязательств предприятия ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если выполняются следующие условия:

А1 > П1; А2 > П2; А3 > П3; А4 < П4.

Баланс организации не является абсолютно ликвидным, поскольку не выполняется первое неравенство.

Общую оценку платежеспособности дает коэффициент покрытия, который в экономической литературе также называют коэффициентом текущей ликвидности, коэффициентом общего покрытия.

Коэффициент покрытия (Кп) равен отношению текущих активов к краткосрочным обязательствам и определяется следующим образом:

Кп = (А1 + А2 + А) / (П1 + П2).

Коэффициент покрытия измеряет общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств. Если соотношение меньше, чем 1:1, то текущие обязательства превышают текущие активы.

Для оценки платеже способности и удовлетворительной структуры баланса установлен норматив этого показателя, равный 2.

Если коэффициент покрытия высокий, то это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Постоянное снижение коэффициента означает возрастающий риск неплатежеспособности. Целесообразно сравнивать этот показатель со средними значениями по группам аналогичных предприятий. Однако этот показатель очень укрупненный, так как в нем не учитывается степень ликвидности отдельных элементов оборотного капитала.

Коэффициент быстрой (строгой) ликвидности Кб является промежуточным коэффициентом покрытия и показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, покрывается текущими обязательствами. Этот коэффициент рассчитывают по следующей формуле:

Кб = (А1 + А2) / (П1 + П2).

Коэффициент быстрой ликвидности на начало года

Кб.н.г = (3274,6 + 24 154,3) / (60 087,6 + 28 000) = 0,31.

Коэффициент быстрой ликвидности на конец года

Кб.к.г = (235 + 38 598,4) / (118 203,2 + 23 765,6) = 0,26.

Он помогает оценить возможность погашения предприятием краткосрочных обязательств в случае его критического положения, когда не будет возможности реализовать запасы. Этот показатель рекомендуется в пределах от 0,8 до 1,0, но может быть чрезмерно высоким из-за неоправданного роста дебиторской задолженности. В розничной торговле коэффициент быстрой ликвидности может снизиться до 0,4–0,5.

Коэффициент абсолютной ликвидности (Каб.л) определяется отношением наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле

Каб.л = А1 / (П1 + П2).

Коэффициент абсолютной ликвидности на начало года

Каб.л.н.г = 3274,6 / (60 087,6 + 28 000) = 0,04.

Коэффициент абсолютной ликвидности на конец года

Каб.л.к.г = 235 / (118 203,2 + 23 765,6) = 0,00.

Этот коэффициент является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Величина его должна быть не ниже 0,2.

Данные показатели ликвидности важны не только для руководителей и финансовых работников предприятия, но и для различных потребителей аналитической информации: коэффициент абсолютной ликвидности – для поставщиков сырья и материалов; коэффициент быстрой ликвидности – для банков; коэффициент покрытия – для покупателей и держателей акций и облигаций предприятия.

Если у предприятия показатели отклоняются от рекомендуемых значений, то аналитик должен выяснить причину. Система анализа финансового состояния предприятия должна позволять отслеживать и отображать финансовые показатели деятельности, устанавливать весовые коэффициенты и оценивать степень их достижения, оперировать данными с различным уровнем детализации, анализировать влияние одних показателей на другие, а также обладать мощными аналитическими возможностями для выявления скрытых тенденций и закономерностей. Детальные требования к подобным системам определяются характером деятельности предприятия. В частности, холдинговым компаниям необходимо контролировать финансовое положение подведомственных предприятий.

Для обеспечения эффективности деятельности необходима продуманная дивидендная политика организации, на основании которой распределяется чистая прибыль. Непродуманные действия и решения руководства организации, ее собственников могут привести к оттоку высококвалифицированных кадров, снижению производства и уменьшению привлекательности организации для кредиторов и т.д. Следовательно, оценка кредитоспособности заемщика находится в сильной зависимости от анализа и оценки использования прибыли и уровня налогообложения.

Поможем написать любую работу на аналогичную тему