В условиях применения к неплатежеспособному предприятию реабилитационных процедур одним из важнейших и первоочередных мероприятий является реорганизация системы управления финансами.

Финансовый менеджмент предприятия в стадии кризиса должен включать:

• организацию финансовой службы в условиях жесткого ограничения всех видов ресурсов, отказа предприятию в доверии со стороны кредиторов, инвесторов, страховых организаций;

• управление текущими финансовыми потоками предприятия в период его оздоровления с учетом жесткого разграничения между движением денежной наличности и зачетно-бартерными операциями;

• управление дебиторской и кредиторской задолженностью, в частности, конвертацию задолженности дебиторов в простые и переводные векселя, облигации, привилегированные акции, переуступку требований по долговым обязательствам, реструктуризацию долговых обязательств и конвертацию их в долевые ценные бумаги (обыкновенные акции, паи, доли);

• налоговое планирование, т. е. учет и прогнозирование всех налоговых обязательств, вытекающих из различных вариантов осуществления финансово-хозяйственной деятельности предприятия, выбор оптимального варианта с позиции достижения поставленных задач и одновременной минимизации налоговых платежей; эффективную учетную политику, позволяющую распределить сроки внесения налоговых платежей с наибольшей выгодой для предприятия-должника.

Главным направлением является изменение содержания финансовой деятельности, но немаловажное значение имеет и рациональная организация финансовой службы.

Рационально построенная финансовая служба предприятия в условиях его кризиса должна отвечать следующим первоочередным требованиям.

1. Максимально эффективное управление долгами, включая:

1) составление реальных графиков погашения долгов при одновременном принятии эффективных мер по взысканию долгов с дебиторов, переоформление этих долгов в более ликвидные документы (векселя с гарантиями оплаты, залоговые обязательства, облигации, обыкновенные и привилегированные акции) , мер по переуступке или продаже долгов, зачетам взаимных требований с дебиторами; 2) реструктуризацию, конвертацию и капитализацию кредиторской задолженности с целью улучшения структуры баланса предприятия. Решение этой задачи может достигаться путем превращения кредиторской задолженности в облигационные займы с отдаленными сроками погашения на выгодных для кредиторов условиях (повышенные проценты, значительный дисконт, дополнительная разовая премия по истечении сроков займа), путем обмена долговых обязательств на высокодоходные привилегированные акции или на значительные (вплоть до контрольных) пакеты обыкновенных акций, путем предложе![]() ния кредиторам войти долговыми обязательствами предприятия в договор простого товарищества при осуществлении определенных коммерческих проектов и т. п.

ния кредиторам войти долговыми обязательствами предприятия в договор простого товарищества при осуществлении определенных коммерческих проектов и т. п.

2. Формирование бездефицитных финансовых планов по текущей деятельности, согласованных с планами производства и реализации продукции (работ, услуг), продажи части имущества, доходов и расходов по внереализационным операциям.

3. Нахождение наиболее дешевых внешних источников финансирования при максимальном использовании гарантий, поручительства, залогов; формирование оптимальной структуры капитала (структуры пассивов) с точки зрения его минимальной стоимости.

4. Эффективное управление капиталом — эмиссия и размещение ценных бумаг, помещение временно свободных средств в высоколиквидные активы, проведение операций с уставным капиталом при реструктуризации предприятия.

5. Управление оборотным капиталом, направленное на выполнение производственных задач при минимальных размерах текущих запасов и их наивысшей в данных условиях оборачиваемости. Организация выгодных для предприятия зачетно-бартерных схем расчетов в условиях дефицита денежной наличности; принятие эффективных решений по обращению дебиторской и кредиторской задолженности, имея в виду, что кредиторская задолженность — это неофициальные кредиты, выданные предприятием.

6. Управление основным капиталом, направленное на максимальное сокращение действующих основных фондов, участвующих в выполнении производственной программы, их консервация, реализация и ликвидация. Гибкая амортизационная политика, призванная обеспечить маневрирование между стремлением иметь свободные денежные ресурсы и необходимостью снижения затрат на производство.

7. Обоснованная дивидендная политика, сочетающая в себе, с одной стороны, резервирование и рефинансирование прибыли с целью поддержания производства и, с другой, выплату максимально возможных дивидендов для расчетов с акционерами из числа бывших кредиторов (если долги конвертированы в акции) и для укрепления доверия к предприятию, переживающему кризис.

8. Организация действенного финансового контроля в контакте с внутренним аудитором; работа с внешними аудиторскими фирмами и государственными органами, осуществляющими финансовый контроль по соответствующим направлениям; подготовка и исполнение решений по результатам внутренних и внешних проверок.

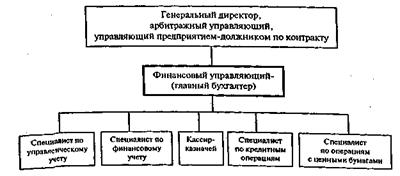

Состав, структура и функции финансовой службы предприятия должны вытекать из целей и задач, стоящих перед предприятием, а также из его реальных финансовых возможностей. На рис. 27 представлена модель рациональной структуры финансовой службы.

Специалист по управленческому учету анализирует экономическую ситуацию на предприятии и представляет ее руководству. В его задачи входит подготовка реальных выводов и обоснованных предложений относительно

Рис. 27. Рациональная структура финансовой службы предприятия, находящегося в предбанкротном состоянии или в стадии реабилитационных процедур.

Поможем написать любую работу на аналогичную тему