Коммерческие банки - это кредитные организации, которые в соответствии с Федеральным законом «О банках и банковской деятельности», имеют исключительное право на проведение банковских операций: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Коммерческие банки аккумулируют и мобилизуют денежный капитал, осуществляют посредничество в кредите, проверяют расчеты и платежи в хозяйстве, организуют выпуск и размещение ценных бумаг, оказывают консультационные услуги.

Указанный выше перечень банковских операций является исчерпывающим. Банки, выполняя функцию мобилизации временно свободных денежных средств и превращая их в капитал, аккумулируют денежные доходы и сбережения. Вкладчик получает вознаграждение в виде процента. Сконцентрированные во вкладах сбережения превращаются в капитал, используемый банками для предоставления кредита. Заемщики вкладывают полученные денежные средства в расширение производства, покупку недвижимости и т.д.

Кроме того, к банковским операциям относятся следующие:

1. осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

2. инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

3. купля-продажа иностранной валюты в наличной и безналичной формах;

4. привлечение во вклады и размещение драгоценных металлов;

5. выдача банковских гарантий.

Кредитная организация, помимо перечисленных, вправе осуществлять следующие сделки:

1. выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2. приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3. доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4. осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5. предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6. лизинговые операции;

7. оказание консультационных и информационных услуг.

Кредитная организация вправе осуществлять и другие сделки в соответствии с законодательством Российской Федерации.

Кредитные организации образуются на основе любой формы собственности как хозяйственные общества.

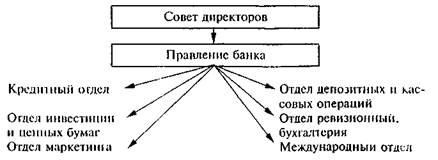

Организационная структура может быть следующей:

В соответствии с Бюджетным кодексом РФ кредитные организации могут привлекаться для осуществления операций по предоставлению средств бюджета на возвратной основе, а также выполняют функции Банка России, предусмотренные п. 2 ст. 155 Бюджетного кодекса РФ, в случае отсутствия учреждений Банка России на соответствующей территории или невозможности выполнения ими этих функций.

В зависимости от способа формирования уставных капиталов коммерческие банки можно разделить на акционерные и паевые.

Собственные и привлеченные средства образуют пассив баланса банка: уставный капитал, резервный капитал, фонд развития капитального имущества, фонд социального развития и т.д.

К привлеченным средствам относятся средства на расчетных, текущих, и сберегательных счетах предприятий, организаций и учреждений, кредиты других банков и прочие кредиты.

К привлеченным средствам населения относятся: вклады граждан до востребования и прочие вклады.

К пассивным операциям коммерческого банки относятся:

1. формирование собственного капитала банка;

2. прием вкладов (депозитов);

3. открытие и ведение счетов клиентов, в том числе банков-корреспондентов;

4. получение межбанковских кредитов, в том числе централизованных кредитных ресурсов;

5. эмиссия ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

6. операции репо;

7. евро-валютные кредиты.

Активные операции коммерческих банков направлены на размещение банковских ресурсов. Привлеченные и собственные денежные средства банки используют для кредитования клиентуры и осуществления предпринимательской деятельности.

К текущим активам банков относятся: денежные средства, денежные обязательства, учтенные векселя, ценные бумаги, иностранная валюта и прочие ценности. Кроме того, банки имеют капитальные активы: здания, строения, технологическое оборудование, собственные земельные участии, транспортные средства, дома отдыха и иные объекты.

В зависимости от обеспечения кредитов различают следующие их виды: под товары клиента, под векселя, под недвижимость, под страховые гарантии, под обеспечение ценными бумагами.

Процесс кредитования клиентов банками проходит следующие этапы: изучение заявки на кредит, изучение банком кредитоспособности заемщика, оформление кредитного договора, выдача кредита и контроль банка за его погашением в срок (подробнее об этом в следующих главах учебника).

При этом в законодательстве установлено три принципа кредитования.

1. Принцип возвратности — означает, что денежные средства, полученные в виде кредита, служат для заемщика временным источником финансовых ресурсов и должны быть возвращены.

2. Принцип срочности — вытекает из принципа возвратности и означает, что ссуды подлежат возврату в определенные сроки, нарушение которых влечет за собой применение соответствующих санкций, предусмотренных правовыми нормами.

3. Принцип платности — основан на возмездном характере услуг, оказываемых банками при предоставлении кредита. Как правило, за банковский кредит взимается плата в виде процента. Размер процентной ставки определяется сторонами кредитного договора самостоятельно с учетом некоторых ограничений, предусмотренных законодательством. В условиях рыночных о (ношений он зависит от спроса и предложения денежных средств на кредитном рынке.

К международным операциям коммерческих банков относят:

1. услуги, на которые существует спрос со стороны клиентов, участвующих в международной торговле, инвестиционной деятельности на международном рынке ссудных капиталов, туризме;

2. покупку и продажу иностранных ценных бумаг, иностранной валюты;

3. прием чеков, векселей, банковских акцептов для инкассирования.

Наибольшую часть доходов от международных операций коммерческие банки получают от предоставления кредита.

Кредитным организациям запрещается заключать соглашения и осуществлять согласованные действия, направленные на монополизацию рынка банковских услуг, а также на ограничение конкуренции в банковском деле. Соблюдение антимонопольных правил в сфере банковских услуг контролируется Государственным комитетом Российской Федерации по антимонопольной политике и поддержке новых экономических структур совместно с ЦБ РФ (ст. 32 Федерального закона «О банках и банковской деятельности»).

Таким образом, можно сделать вывод, что коммерческие банки являются основным рабочим элементом современной двухуровневой денежно-кредитной системы Российской Федерации.

В случаях, если кредитная организация:

1. не удовлетворяет неоднократно на протяжении последних шести месяцев требования отдельных кредиторов по денежным обязательствам и (или) не платит обязательные платежи в срок до трех дней с момента наступления даты их исполнения в связи с отсутствием или недостаточностью денежных средств на корреспондентских счетах кредитной организации;

2. не удовлетворяет требования отдельных кредиторов по денежным обязательствам и (или) не платит обязательные платежи в сроки, превышающие три дня с момента наступления даты их удовлетворения и (или) даты их исполнения, в связи с отсутствием или недостаточностью денежных средств на корреспондентских счетах кредитной организации;

3. допускает абсолютное снижение собственных средств {капитала) по сравнению с их (его) максимальной величиной, достигнутой за последние 12 месяцев, более чем на 20% при одновременном нарушении одного из обязательных нормативов, установленных Банком России;

4. нарушает норматив достаточности собственных средств (капитала), установленный Банком России;

5. нарушает норматив текущей ликвидности кредитной организации, установленный Банком России, в течение последнего месяца более чем на 10%,

то в соответствии с Федеральным законом «О несостоятельности (банкротстве) кредитных организаций» осуществляются следующие меры по предупреждению ее банкротства:

1) финансовое оздоровление кредитной организации;

2) назначение временной администрации по управлению кредитной организацией (далее — временная администрация);

3) реорганизация кредитной организации.

Меры по финансовому оздоровлению кредитной организации включают:

1. оказание финансовой помощи кредитной организации ее учредителями (участниками) и иными лицами;

2. изменение структуры активов и пассивов кредитной организации;

3. изменение организационной структуры кредитной организации;

4. иные меры, осуществляемые в соответствии с федеральными законами.

Финансовая помощь кредитной организации ее учредителями и (участниками) и иными лицами может быть оказана в следующих формах:

1) размещения денежных средств на депозит: в кредитной организации со сроком возврата не менее шести месяцев и с начислением процентов по ставке, не превышающей процентной станки рефинансирования (учетной ставки) Банка России;

2) предоставлении поручительств (банковских гарантий) по кредитам для кредитной организации;

3) предоставления отсрочки и (или) рассрочки платежа;

4) перевода долга кредитной организации с согласия ее кредиторов;

5) отказа от распределения прибыли кредитной организации в качестве дивидендов и направления се на осуществление мер по финансовому оздоровлению данной кредитной организации;

6) дополнительного взноса в уставный капитал данной кредитной организации;

7) прошения долга кредитной организации;

8) новации;

9) а также в иных формах, способствующих устранению причин, вызвавших необходимость принятия мер по финансовому оздоровлению кредитной организации.

Изменение структуры активов кредитной организации может предусматривать:

1) улучшение качества се кредитного портфеля, включая замену неликвидных активов ликвидными активами;

2) приведение структуры активов по срочности в соответствие со сроками обязательств, обеспечивающее их исполнение;

3) сокращение расходов кредитной организации, в том числе на обслуживание долга кредитной организации, и расходов на ее управление;

4) продажу активов, не приносящих дохода, а также активов, продажа которых не будет препятствовать выполнению банковских операций кредитной организацией;

5) иные меры по изменению структуры ее активов.

Изменение структуры пассивов кредитной организации может предусматривать:

1) увеличение собственных средств (капитала);

2) снижение размера и (или) удельного веса текущих и краткосрочных обязательств в общей структуре пассивов;

3) увеличение удельного веса среднесрочных и долгосрочных обязательств в общей структуре пассивов;

4) иные меры по изменению структуры ее пассивов. Изменение организационной структуры кредитной организации может осуществляться:

— изменением состава и численности сотрудников кредитной организации;

— изменением структуры, сокращением и ликвидацией обособленных и иных структурных подразделений кредитной организации, а также иными способами, способствующими устранению причин, вызвавших необходимость осуществления мер по финансовому оздоровлению кредитной организации.

Банк России вправе требовать у кредитной организации разработки и осуществления плана мер по ее финансовому оздоровлению.

План мер по финансовому оздоровлению кредитной организации должен в обязательном порядке содержать следующее:

— оценку финансового состояния кредитной организации;

— указание "на формы и размеры участия учредителей (участников) кредитной организации и иных лиц в ее финансовом оздоровлении;

— меры по сокращению расходов на содержание кредитной организации;

— меры по получению дополнительных доходов;

— меры по возврату просроченной дебиторской задолженности;

— меры по изменению организационной структуры кредитной организации;

— срок восстановления уровня достаточности собственных, средств (капитала) и текущей ликвидности кредитной организации;

— форма плана мер по финансовому оздоровлению кредитной организации устанавливается нормативным актом Банка России.

План мер по финансовому оздоровлению кредитной организации представляется в Банк России в установленный им срок.

Банк России контролирует выполнение плана мер по финансовому оздоровлению кредитной организации.

В случае непринятия мер по финансовому оздоровлению кредитной организации руководитель кредитной организации может быть привлечен к ответственности в соответствии с федеральными законами.

Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем» к организациям, осуществляющим операции с денежными средствами или иным имуществом в первую очередь отнес кредитные организации.

В соответствии с указанным Законом подлежит обязательному контролю операция с денежными средствами или иным имуществом, если сумма, на которую она совершается, равна или превышает 600 тыс. руб., а по своему характеру данная операция относится к одному из следующих видов:

1) операции с денежными средствами в наличной форме;

— снятие со счета или зачисление на счет юридического лица денежных средств в наличной форме в случаях, когда это не обусловлено характером его хозяйственной деятельности;

— покупка или продажа наличной иностранной валюты;

— приобретение физическим лицом ценных бумаг за наличный расчет;

— получение физическим лицом денежных средств по чеку на предъявителя, выданному нерезидентом;

— обмен банкнот одного достоинства на банкноты другого достоинства;

— внесение физическим лицом в уставный (складочный) капитал организации денежных средств в наличной форме;

2) зачисление или перевод на счет денежных средств, предоставление или получение кредита (займа), операции с ценными бумагами в случае, если хотя бы одной из сторон является физическое или юридическое лицо, имеющее соответственно регистрацию, место жительства или место нахождения в государстве (на территории), в отношении которого (которой) имеются сведения о незаконном производстве наркотических средств, либо одной из сторон является лицо, являющееся владельцем счета в банке, зарегистрированном в указанном государстве (на указанной территории). Перечень таких государств (территорий) определяется Правительством РФ и подлежит опубликованию;

3) зачисление или перевод на счет денежных средств, предоставление или получение кредита (займа), операции с ценными бумагами в случае, если хотя бы одной из сторон является физическое или юридическое лицо, имеющее соответственно регистрацию, место жительства или место нахождения в государстве (на территории), в котором (на которой) не предусмотрено раскрытие или представление информации при проведении финансовых операций, либо одной из сторон является лицо,

являющееся владельцем счета в банке, зарегистрированном в указанном государстве (на указанной территории). Перечень таких государств (территорий) определяется Правительством РФ, по согласованию с Центральным банком РФ на основе перечней, утвержденных международными организациями, занимающимися противодействием легализации (отмыванию) доходов, полученных преступным путем, и подлежит опубликованию;

4) операции по банковским счетам (вкладам):

— размещение денежных средств во вклад (на депозите) с оформлением документов, удостоверяющих вклад (депозит) па предъявителя;

—открытие вклада (депозита) в пользу третьих лиц с размещением в него денежных средств в наличной форме;

— перевод денежных средств за границу на счет (во вклад), открытый на анонимного владельца, и поступление денежных средств из-за границы со счета (с вклада), открытого на анонимного владельца;

— зачисление на свои счет или списание со своего счета денежных средств юридическим лицом, период деятельности которого не превышает трех месяцев со дня его регистрации, либо юридическим лицом, операции по счетам которого не производились с момента их открытия;

5) иные сделки с движимым имуществом:

— помещение ценных бумаг, драгоценных металлов, драгоценных камней или иных ценностей в ломбард;

— выплата физическому лицу страхового возмещения или получение от него страховой премии по страхованию жизни и иным видам накопительного страхования и пенсионного обеспечения;

— получение или предоставление имущества по договору финансовой аренды (лизинга);

— переводы денежных средств, осуществляемые некредитными организациями по поручению клиента.

При этом кредитные организации обязаны:

1) идентифицировать личность, которая совершает операции денежными средствами или иным имуществом, подлежащие

обязательному контролю, либо открывает счет (депозитный вклад), по предъявляемым документам;

2) документально фиксировать и представлять в уполномоченный орган не позднее рабочего дня, следующего за днем совершения операции, следующие сведения па операциям с денежными средствами или иным имуществом, подлежащим обязательному контролю:

— вид операции и основания е/е совершения;

— дату совершения операции с денежными средствами или иным имуществом, а также сумму, на которую она совершена;

— сведения, необходимые для идентификации физического лица, совершающего операцию с денежными средствами или иным имуществом (данные паспорта или другого документа, удостоверяющего личность), адрес его места жительства или места пребывания;

— наименование, идентификационный номер налогоплательщика, регистрационный номер, место регистрации и адрес места нахождения юридического лица, совершающего операцию с денежными средствами или иным имуществом;

— сведения, необходимые для идентификации физического или юридического лица, по поручению и от имени которого совершается операция с денежными средствами или иным имуществом, идентификационный номер налогоплательщика (при его наличии), адрес места жительства или места нахождения физического или юридического лица;

— сведения, необходимые для идентификации представителя физического или юридического лица, совершающего операцию с денежными средствами или иным имуществом от имени другого лица в силу полномочия, основанного на доверенности, законе либо акте уполномоченного на то государственного органа или органа местного самоуправления, адрес места жительства представителя физического или юридического лица;

— сведения, необходимые для идентификации получателя по операции с денежными средствами или иным имуществом и его представителя, в том числе идентификационный номер налогоплательщика (при его наличии), адрес места жительства или места нахождения получателя и его представителя, если это предусмотрено правилами совершения соответствующей операции;

3) представлять в уполномоченный орган по его письменному запросу указанную выше информацию как в отношении операций, подлежащих обязательному контролю, так и в отношении тех операций по поводу которых возникают подозрения, что они проводятся в целях легализации (отмывания) доходов, полученных преступным путем. При этом уполномоченный орган не вправе запрашивать документы и информацию по операциям, совершенным до вступления в силу Закона «О противодействии легализации(отмыванию доходов, полученных преступным путем», за исключением документов и информации, которые представляются на основании соответствующего международного договора Российской Федерации.

Кроме того, кредитные организации в соответствии с этим Законом обязаны в целях предотвращения легализации (отмывания) доходов, полученных преступным путем, разработать правила внутреннего контроля и программы его осуществления, назначить специальных должностных лиц, ответственных за соблюдение указанных правил и реализацию этих программ, а также предпринять иные внутренние организационные меры. Правила внутреннего контроля организации должны включать порядок документального фиксирования необходимой информации, порядок обеспечения конфиденциальности информации, квалификационные требования к подготовке и обучению кадров, а также критерии выявления и признаки необычных сделок.

Кредитные организации также в соответствии с правилами внутреннего контроля обязаны документально фиксировать информацию, полученную в результате применения этих правил и реализации программ осуществления внутреннего контроля, и сохранять ее конфиденциальный характер.

Основаниями документального фиксирования информации являются:

— запутанный или необычный характер сделки, не имеющей очевидного экономического смысла или очевидной законной цели;

— несоответствие сделки целям деятельности организации, установленным учредительными документами этой организации;

— выявление неоднократного совершения операций или сделок, характер которых дает основание полагать, что целью их осуществления является 'уклонение от процедур обязательного контроля;

— иные обстоятельства дающие основания полагать, что сделки осуществляются в целях легализации (отмывания) доходов, полученных преступным путем.

Разработка правил внутреннего контроля с учетом рекомендаций, утверждаемых Правительством РФ, для кредитных организаций осуществляется Центральным банком РФ,

Документы, подтверждающие указанные сведения, а также их копии, необходимые для идентификации личности, подлежат хранению не менее пяти лет.

Кредитным организациям запрещается открывать счета (вклады) на анонимных владельцев, т.е. без представления открывающим счет (вклад) физическим или юридическим лицом документов, необходимых для его идентификации.

Работники кредитных организаций, представляющие соответствующую информацию в уполномоченный орган, не вправе информировать об этом клиентов этих организаций или иных лиц.

Порядок представления в уполномоченный орган для кредитных организаций устанавливает Центральный банк РФ. Причем представление такой информации в уполномоченный орган не является нарушением служебной, банковской, налоговой и коммерческой тайны.

Центральный банк РФ предоставляет уполномоченному органу информацию и документы, необходимые для осуществления его функций, в порядке, согласованном Центральным банком РФ с уполномоченным органом. При этом предоставление по запросу уполномоченного органа информации и документов Центральным банком РФ в указанных целях и порядке не является нарушением служебной, банковской, налоговой и коммерческой тайны.

За нарушение кредитными организациями требований Закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем», может повлечь отзыв (аннулирование) лицензии в порядке, предусмотренном законодательством Российской Федерации. Лица, виновные в нарушении статей указанного Федерального закона, несут административную, гражданскую и уголовную ответственность.

Отчетность кредитной организации подлежит ежегодной проверке аудиторской организацией, имеющей в соответствии с законодательством Российской Федерации лицензию на осуществление таких проверок. Отчетность банковских групп и отчетность банковских холдингов подлежат ежегодной проверке аудиторской организацией, имеющей в соответствии с законодательством Российской Федерации лицензию на осуществление проверок кредитных организаций и осуществляющей аудиторскую проверку кредитных организаций не менее двух лет. Лицензии на осуществление аудиторских проверок кредитных организаций выдаются в соответствии с федеральными законами аудиторским организациям, осуществляющим аудиторскую деятельность не менее двух лет.

Банковская группа и банковский холдинг. В соответствии с Федеральным законом «О внесении изменений и дополнений в Федеральный закон «О банках и банковской деятельности» (принят Государственной Думой 17 мая 2001 г., одобрен Советом Федерации 6 июня 2001 г.) банковской группой признается не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации (кредитных организаций).

Банковским холдингом признается не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации (кредитных организаций), в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые органами управления кредитной организации (кредитных организаций).

Под существенным влиянием понимаются возможность определять решения, принимаемые органами управления юридического лица, условия ведения им предпринимательской деятельности по причине участия в его уставном капитале и (или) в соответствии с условиями договора, заключаемого между юридическими лицами, входящими в состав банковской группы и (или) в составе банковского холдинга, назначать единоличный исполнительный орган и (или) более половины состава коллегиального исполнительного органа юридического лица, а также возможность определять избрание более половины состава совета директоров (наблюдательного совета) юридического лица.

Головная кредитная организация банковской группы, головная организация банковского холдинга обязаны уведомить Банк России в порядке, им установленном, об образовании банковской группы, банковского холдинга.

Коммерческая организация, которая может быть признана головной организацией банковского холдинга, в целях управления ля деятельностью всех кредитных организаций, входящих в банковский холдинг, вправе создать управляющую компанию банковского холдинга.

Управляющей компанией банковского холдинга признается хозяйственное общество основной деятельностью которого является управление деятельностью кредитных организаций, входящих в банковский холдинг Управляющая компания банковского холдинга не вправе заниматься страховой, банковской производственной и торговой деятельностью. Коммерческая организация, которая может быть признана головной организацией банковского холдинга, обязана иметь возможность определять решения управляющей компании банковского холдинга по вопросам, отнесенным к компетенции собрания ее учредителей (участников), в том числе о ее реорганизации и ликвидации.

Кредитная организация обязана публиковать по формам и в сроки, которые устанавливаются Банком России, следующую информацию, о своей деятельности.

— ежеквартально — бухгалтерский баланс, отчет о прибылях и убытках, информацию, об уровне достаточности капитала, о величине резервов на покрытие сомнительных ссуд, и иных активов;

— ежегодно — бухгалтерский баланс и отчет о прибылях и убытках с заключением аудиторской фирмы (аудитора) об их достоверности.

Кредитная организация обязана по требованию физического или юридического лица предоставить ему копию лицензии на осуществление банковских операций, копии иных выданных ей разрешений (лицензий), если необходимость получения указанных документов предусмотрена федеральными законами, а также ежемесячные бухгалтерские балансы за текущий год.

За введение физических и юридических лиц в заблуждение путем непредставления информации либо путем предоставления недостоверной или неполной информации кредитная организация несет ответственность в соответствии с российским законодательством.

Головная кредитная организация банковской группы, головная организация банковского холдинга (управляющая компания банковского холдинга) ежегодно публикуют свои консолидированные бухгалтерские отчеты и консолидированные отчеты о прибылях и убытках в форме, порядке и сроки, которые устанавливаются Банком России, после подтверждения их достоверности заключением аудиторской фирмы (аудитора).

Кредитная организация представляет в Банк России годовой отчет (включая бухгалтерский баланс и отчет о прибылях и убытках) после подтверждения его достоверности аудиторской организацией.

Если кредитная организация имеет возможность оказывать существенное (прямое или косвенное) влияние на деятельность иных юридических лиц (за исключением кредитных организаций), она составляет и представляет указанный отчет на консолидированной основе в порядке, определяемом Банком России.

Головная кредитная организация банковской группы, головная организация банковского холдинга (управляющая компания банковского холдинга) составляют и представляют в Банк России в целях осуществления надзора за деятельностью кредитных организаций на консолидированной основе в порядке, определяемом Банком России, консолидированную отчетность о деятельности банковской группы и консолидированную отчетность о деятельности банковского холдинга, каждая из которых включает консолидированный бухгалтерский отчет, консолидированный отчет о прибылях и убытках, а также расчет рисков на консолидированной основе.

Для целей составления, представления и опубликования консолидированной отчетности о деятельности банковской группы в состав указанной консолидированной отчетности должна быть включена отчетность иных юридических лиц, в отношении которых кредитные организации, входящие в состав банковской группы, могут оказывать существенное (прямое или косвенное) влияние на деятельность и решения, принимаемые органами управления указанных юридических лиц.

Для целей составления, представления и опубликования консолидированной отчетности о деятельности банковского холдинга в состав указанной консолидированной отчетности должна быть включена отчетность иных юридических лиц, в отношении которых головная организация банковского холдинга (управляющая компания банковского холдинга) и (или) кредитные организации, входящие в состав банковского холдинга, могут оказывать существенное (прямое или косвенное ) влияние на решения, принимаемые органами управления указанных юридических лиц.

Юридические лица, в отношении которых головная кредитная организация банковской группы, головная организация банковского холдинга (управляющая компания банковского холдинга) оказывают существенное (прямое или косвенное) влияние, для целей составления консолидированной отчетности обязаны представлять им отчетность о своей деятельности.

Головная кредитная организация банковской группы, головная организация банковского холдинга (управляющая компания банковского холдинга) не вправе разглашать полученную от иных юридических лиц, входящих в данную банковскую группу (данный банковский холдинг), информацию об их деятельности, за исключением случаев, предусмотренных Федеральным законом «О внесении изменений и дополнений в Федеральный закон «О банках и банковской деятельности», либо случаев, вытекающих из задач опубликования консолидированной отчетности.

Поможем написать любую работу на аналогичную тему