Предпринимательские решения вообще и банковские в частности связаны с неопределенностью. Поэтому в процессе контроллинга необходим учет рисков, обусловленных ликвидными позициями (активами), и рисков уменьшения рентабельности банка вплоть до неплатежеспособности. Управление рисками - неотъемлемая составная часть банковского менеджмента. Концепция ориентированного на доходность банковского менеджмента представляет собой дуальную систему управления, интегрирующую в себе как управление рентабельностью, так и управление рисками.

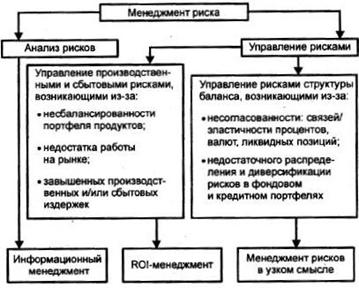

Менеджмент рисков реализуется как комплексный процесс управления рисками и предполагает предварительный и итоговый (после события) анализ рисков. Этот анализ направлен, с одной стороны, на идентификацию рисков, а с другой - на контроль лимитов риска.

Управление рисками структуры баланса осуществляется путем устранения соответствующего ограничения несогласованности процентных, валютных и ликвидных условий различных позиций и/или улучшения распределения рисков и их диверсификации. В этом случае говорят об активном менеджменте рисков, поскольку оказывается активное воздействие на структурные причины рисков. В случае же пассивного менеджмента рисков структура рисков принимается как данность, а действия менеджеров ограничиваются лишь поиском средств, необходимых для принятия потенциальных рисков. При этом обеспечивается способность банка к принятию на себя риска.

Рис. 3.8. Управление рисками в кредитных институтов

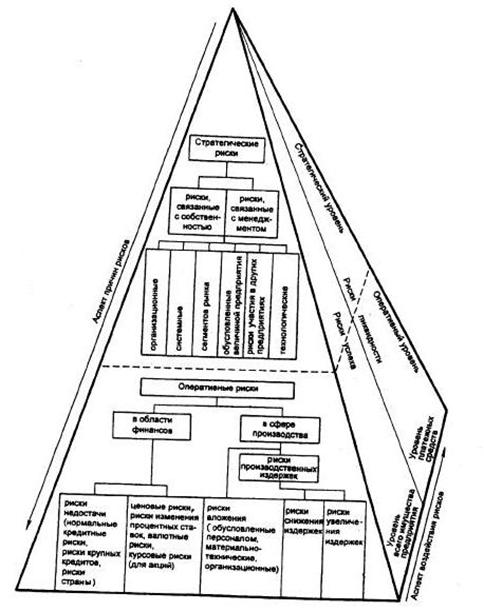

Не существует общепринятой классификации рисков кредитных институтов. Основные крупные группы рисков - это финансовые и производственные риски, риски ликвидности и результата, стратегические и оперативные риски.

Стратегические риски связаны с деятельностью всего банка в течение длительных периодов времени. Оперативные риски относятся к конкретным операциям и оказывают воздействие непродолжительное время.

Под рисками результата в банковской практике понимают прежде всего ценовые риски (риски изменения процентных ставок, валютные риски, риски курсов акций и пр.) и риски недостачи (несовершения) платежей.

Риски ликвидности связаны со сроками поступления денежных средств и осуществления выплат, когда эти два процесса не синхронизованы во времени.

В основе философии управления рисками лежат три главных принципа менеджмента риска:

Принцип 1. Менеджмент риска наряду с рисками отдельных операций требует особого внимания к структурным рискам. Из практики известно, что управления конкретными рисками вовсе недостаточно для управления риском всего банка, поскольку важнейшая часть рисков возникает не на уровне конкретных операций, а с учетом структуры всех активных и пассивных операций.

Принцип 2. Менеджмент риска ориентируется на допустимый потенциал убытков всего банка. Потенциал убытков всего банка определяется всеми категориями рисков, связанных с деятельностью банка, однако он не может быть рассчитан путем элементарного сложения конкретных рисков.

Принцип 3. Уровень максимально допустимого потенциала убытков определяется следующими факторами:

• возможностью банка принимать на себя риски;

• вероятностью реализации потенциала убытков;

• потребностью обеспечения операций.

Основными этапами менеджмента рисков являются идентификация рисков, формирование их количественных характеристик, а также собственно управление рисками и контроль за эффективностью управления.

В рамках идентификации:

• собирается информация о рисках;

• выявляются принципиально измеряемые и неизмеряемые риски;

• определяются риски, требующие особого внимания, и риски, которыми допустимо пренебречь.

На этапе количественного определения рисков проясняется взаимосвязь между структурой баланса и рисковыми позициями. Источниками информации при этом служат балансы рисков - риска недостачи, изменения процентных ставок, валютного риска и ликвидности. Эти балансы систематизируют активы и позиции банка в соответствии со связанными с ними рисками. С использованием балансов рисков проводят анализ чувствительности результата для построения моделей его зависимостей от конкретного фактора риска. Наибольшее затруднение при этом связано с локализацией влияния отдельных факторов риска.

Рис. 3.9. Классификация рисков в кредитных институтах

Управление рисками может быть, как уже отмечалось, активным или пассивным. В случае активного управления изменяются структуры балансов риска. Наряду с непосредственным уменьшением риска речь может идти также о лимитах и о компенсирующих операциях. Пассивная политика обеспечивает достаточный потенциал средств для покрытия потерь в случае реализации рисков.

Последний этап - контроль над эффективностью управления рисками. Регулярный контроль должен выявлять отклонения и анализировать их причины. Здесь рассматриваются, с одной стороны, структура рисков (соответствие фактической структуре запланированной структуры и причины расхождений), а с другой - результат (доход), в котором выделяются и анализируются ранее приводившиеся рисковый результат, рыночный результат и структурный результат. После анализа причин отклонений необходимо запланировать мероприятия по переструктуризации деятельности банка для скрытых рисков и ограничению ущерба для неизбежных рисков.

Поможем написать любую работу на аналогичную тему