Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения продукции (товаров, работ, услуг). Добавленная стоимость определяется как разница между стоимостью реализованной продукции (товаров, работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

НДС является косвенным налогом, т.е. надбавкой к цене товара (работы, услуги), которая оплачивается конечным потребителем. В доходной части российского бюджета НДС составляет более 40%, т.е. формирует большую часть бюджета.

НДС — один из наиболее «старых» налогов. В России он был введен в 1991 г. и всегда вызывал множество споров. Хотя прошло более 10 лет с момента его установления, он остается наиболее сложным налогом как для налогоплательщиков, так и для налоговых органов.

Налог взимается в бюджет методом частичных платежей: на каждом этапе технологической цепочки производства и обращения товара налог, подлежащий уплате, равен разнице между налогом, взимаемым при продаже, и налогом, принятым к зачету при покупке. Порядок расчета и уплаты НДС регламентируется гл. 21 НК РФ.

Пример 1. Расчет НДС на каждой стадии движения товара от производителя к потребителю. Исходные данные для расчета:

себестоимость продукции — 10 000 руб.;

прибыль изготовителя — 50% себестоимости;

снабженческо-сбытовая наценка — 10%;

наценка оптовой базы — 15%;

торговая наценка — 25%;

ставка НДС - 18%. Решение

По условиям задачи движение товара осуществляется от производителя к конечному потребителю — торговому предприятию через снабженческо-сбытовую организацию и оптовую базу.

1. НДС производителя:

(10 000 руб. + 5000 руб.) х 18% : 100% = 2700 руб.

Цена производителя:

10 000 руб. + 5000 руб. + 2700 руб. = 17700 руб., в том числе НДС — 2700 руб.

2. Сумма снабженческо-сбытовой наценки:

(17 700 руб. - 2700 руб.) х 10% : 100% = 1500 руб.

Сумма НДС, начисленная снабженческо-сбытовой организацией:

15 000 руб. + 1500 руб. х 18% : 100% = 3000 руб.

Цена снабженческо-сбытовой организации:

15 000 руб. + 1500 руб. + 3000 руб. = 19 500 руб., в том числе НДС — 3000 руб.

НДС, вносимый в бюджет снабженческо-сбытовой организацией.

3000 руб. - 2700 руб. = 300 руб.

3. Сумма оптовой наценки:

19 500 руб. - 3000 руб. х 15% : 100% = 2500 руб.

Сумма НДС, начисленная оптовой базой:

19 500 руб. - 3000 руб. + 2500 руб. х 18% : 100% = 3400 руб.

Оптовая цена:

19 500 руб. - 3000 руб. + 2500 руб. + 3400 руб. = 22 400 руб., в том числе НДС — 3400 руб.

НДС, вносимый в бюджет оптовой базой:

3400 руб. - 3000 руб. = 400 руб.

4. Сумма торговой наценки:

22 400 руб. - 3400 руб. х 25% : 100% = 4800 руб.

Сумма НДС, начисленная торговым предприятием:

22 400 руб. - 3400 руб. + 4800 руб. х 18% : 100% = 4300 руб.

НДС, вносимый в бюджет торговым предприятием:

4300 руб. - 3400 руб. = 900 руб.

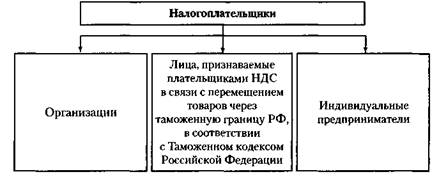

Налогоплательщиков по НДС можно классифицировать, как показано на схеме.

Плательщиков НДС можно разделить на две группы:

1) плательщики внутреннего НДС, взимаемого в связи с деятельностью на территории РФ;

2) плательщики НДС на таможне.

К первой группе относятся организации и индивидуальные предприниматели, осуществляющие производство и реализацию товаров (работ и услуг).

Ко второй группе относятся физические и юридические лица, ввозящие товары на территорию РФ.

Не являются плательщиками НДС организации и индивидуальные предприниматели:

перешедшие на упрощенную систему налогообложения;

переведенные на уплату единого налога на вмененный доход.

Освобождение от уплаты НДС. Организации и индивидуальные предприниматели имеют право получить освобождение от уплаты НДС, если их выручка от реализации товаров (работ, услуг) за три последовательных календарных месяца не превышает 2 млн. руб.

Пример 2. Организация продает детские игрушки. Выручка за III квартал 2008 г. составила 1 400 000 руб., а именно:

июль - 480 000 руб.;

август — 360 000 руб.;

сентябрь — 300 000 руб.

Таким образом, выручка за три последовательных календарных месяца равна 9 500 00 руб., что больше 2 000 000 руб. Следовательно, с октября 2008 г. организация может получить освобождение от уплаты НДС.

Однако организации или индивидуальные предприниматели, реализующие подакцизные товары или подакцизное минеральное сырье, а также ввозящие товары на таможенную границу РФ, воспользоваться таким освобождением не могут.

Для того чтобы получить освобождение от уплаты НДС, налогоплательщик должен подать в налоговый орган по месту своего учета заявление и документы, подтверждающие право на получение освобождения (выписку из бухгалтерского баланса, копию журнала полученных и выставленных счетов-фактур, выписку из книги учета доходов и расходов и хозяйственных операций) не позднее 20-го числа месяца, с которого он претендует на получение освобождения. При соблюдении всех перечисленных требований налогоплательщик приобретает право пользоваться освобождением от уплаты НДС с месяца, в котором было подано заявление.

Пример 3. Посмотрим, какова экономическая выгода организации от освобождения от уплаты НДС. Организация приобрела товар за 118 руб., в том числе НДС — 18 руб.) Наценка — 50 руб. Организация получила освобождения от уплаты НДС. В этом случае:

- отпускная цена (без НДС) — 150 руб. (100 руб. + 50 руб.);

- НДС на отпускную цену товара — 27 руб. (150 руб. х 18%: 100%);

- отпускная цена с НДС — 177 руб. (150 руб. + 27 руб.);

- сумма НДС к уплате — 9 руб. (27 руб. - 18 руб.);

- прибыль — 50 руб. (177 руб. - 118 руб. - 9 руб.).

Если же организация не имеет освобождения от уплаты НДС, то она не будет начислять НДС на отпускную цену и не будет возмещать из бюджета сумму НДС в стоимости приобретенного товара. В этом случае:

- отпускная цена товара — 168 руб. (118 руб. + 50 руб.);

- прибыль — 50 руб. (168 руб. - 118 руб.).

Следовательно, получить освобождение от уплаты НДС экономически выгодно. В этой ситуации получение прибыли в размере 50 руб. возможно при реализации товара за 168 руб.

Освобождение предоставляется на 12 календарных месяцев. Порядок освобождения от уплаты НДС имеет определенные недостатки. Так, если в течение периода, в котором налогоплательщик использует право на такое освобождение, сумма выручки от реализации товаров (работ, услуг) за любые три последовательные календарные месяца превысила 2 млн. руб. или налогоплательщик реализовал подакцизные товары, то начиная с 1-го числа месяца, в котором произошло такое превышение либо осуществлялась реализация подакцизных товаров, налогоплательщик утрачивает право на освобождение от уплаты НДС.

Пример 4. Организация получила освобождения от уплаты НДС с сентября 2008 г. Выручка за три последовательные календарные месяца (сентябрь, октябрь, ноябрь 2008 г.) составила 2 500 000 руб. Превышение установленного лимита произошло в ноябре.

Следовательно, с ноября организация теряет право на освобождение от уплаты НДС и обязана уплачивать налог в общеустановленном порядке.

Сумма налога за месяц, в котором произошло превышение либо реализовывались подакцизные товары, подлежит восстановлению и уплате в бюджет. Это значит, что налогоплательщик, получивший освобождение от уплаты налога, должен постоянно отслеживать размер своей выручки и при необходимости ограничивать его, что с экономической точки зрения невыгодно.

Существует еще один серьезный недостаток, связанный с освобождением от уплаты НДС: налогоплательщик реализует товары (работы, услуги) без налога, поэтому покупатель товара не может предъявить сумму НДС к вычету. Следовательно, плательщикам НДС невыгодно приобретать товары (работы, услуги) у лиц, получивших освобождение от уплаты НДС.

Пример 5. Организация является плательщиком НДС. Рассмотрим формирование отпускной цены в двух вариантах. 1. Товар приобретен у плательщика НДС:

- покупная цена товара — 118 руб., в том числе НДС — 18 руб.;

- наценка — 50 руб.;

- отпускная цена — 150 руб. (100 руб. + 50 руб.);

- НДС на отпускную цену - 27 руб. (150 руб. х 18% : 100%);

- отпускная цена с НДС — 177 руб. (150 руб. + 27 руб.);

- НДС к уплате в бюджет — 9 руб. (27 руб. - 18 руб.);

- прибыль — 50 руб. (177 руб. - 118 руб. - 9 руб.). 2. Товар приобретен у неплательщика НДС:

- покупная цена — 118 руб., НДС в цене товара нет;

- наценка — 50 руб.;

- отпускная цена — 168 руб. (118 руб. + 50 руб.);

- НДС на отпускную цену - 30,2 руб. (168 руб. х 18% : 100%);

- отпускная цена с НДС — 198,2руб. (168 руб. + 30,2 руб.);

- НДС к уплате в бюджет — 30,2 руб. (30,2 руб. - 0 руб.);

- прибыль -50 руб. (198,2 руб. - 118 руб. - 30,2 руб.).

Таким образом, плательщикам НДС (как организациям, так и индивидуальным предпринимателям) экономически невыгодно работать с теми, кто освобожден от уплаты НДС. Значит, в этом случае для получения прибыли в сумме 50 руб. цена реализации товара должна составлять 198,2 руб.

Если по истечении 12 месяцев налогоплательщик желает и дальше пользоваться освобождением от уплаты НДС или не хочет продлевать освобождение от уплаты НДС, то он должен уведомить об этом налоговый орган в установленные законом сроки. В любом случае по истечении 12 месяцев налогоплательщик обязан представить в налоговый орган документы, свидетельствующие о том, что он правомерно пользовался освобождением от уплаты НДС, иначе налоговый орган вправе доначислить сумму НДС со штрафными санкциями за весь период действия освобождения.

Определены следующие объекты налогообложения.

1. Реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога, передача имущественных прав (кроме передачи имущественных прав организации ее правопреемнику), товаров (работ, услуг) по соглашению о предоставлении отступного или новации.

2. Безвозмездная передача товаров (работ, услуг).

3. Ввоз товаров на таможенную территорию РФ.

4. Выполнение строительно-монтажных работ для собственного потребления.

5. Передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету, в том числе через амортизационные отчисления, и при исчислении налога на прибыль уменьшают налогооблагаемую базу по налогу на прибыль.

Установлены объекты, которые не признаются объектами налогообложения.

1. Передача на безвозмездной основе основных средств, нематериальных активов и прочего имущества некоммерческим организациям на осуществление их уставной (непредпринимательской) деятельности.

2. Передача имущества государственных и муниципальных предприятий, выкупаемых в порядке приватизации.

3. Выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и местного самоуправления.

4. Передача на безвозмездной основе объектов основных средств органам государственной власти и органам местного самоуправления, учреждениям, государственным и муниципальным унитарным предприятиям.

5. Операции по реализации земельных участков (долей в них).

Местом реализации товаров (работ, услуг) признается территория РФ при выполнении следующих условий:

- товар находится на территории РФ, не отгружается и не транспортируется;

- товар в момент начала отгрузки или транспортировки находится на территории РФ.

Территория РФ признается местом реализации работ (услуг), если:

- работы (услуги) связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся на территории РФ. К таким работам (услугам) относятся строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде;

- работы (услуги) связаны непосредственно с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, находящимися на территории РФ. К таким работам (услугам) относятся монтаж, сборка, переработка, обработка, ремонт, техническое обслуживание;

- услуги фактически выполняются на территории РФ в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта;

- покупатель работ (услуг) осуществляет деятельность на территории РФ или фактически присутствует на ее территории.

Местом осуществления деятельности покупателя считается территория РФ в случае фактического присутствия покупателя работ (услуг) на этой территории на основании государственной регистрации организации или индивидуального предпринимателя, а при ее отсутствии — на основании места, указанного в учредительных документах организации, места управления организации, местонахождения ее постоянно действующего исполнительного организации, местонахождения постоянного представительства (если работы слуги) оказаны через это постоянное представительство), места ительства физического лица. Данные положения применяются:

- при передаче или предоставлении патентов, лицензий, торвьгх марок, авторских прав или иных аналогичных прав;

- при оказании услуг (выполнении работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

- при оказании консультационных, юридических, бухгалтерских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также при проведении НИОКР;

- при предоставлении персонала, если персонал работает в месте деятельности покупателя;

- при сдаче в аренду движимого имущества, за исключением наземных автотранспортных средств;

- при оказании услуг агента, привлекающего от имени основного участника контракта лицо (организацию или физическое лицо) для оказания услуг.

Услуги по перевозке, транспортировке российские организации или индивидуальные предприниматели оказывают, если пункт отправления, назначения находится на территории РФ. Местом реализации услуг также признается территория РФ, если транспортные средства по договору фрахтования, предполагающему перевозку (транспортировку) на этих транспортных средствах, предоставляются российскими организациями и индивидуальными предпринимателями и пункт отправления и (или) назначения находится на территории РФ. При этом транспортными средствами признаются воздушные, морские суда и суда внутреннего плавания, используемые для перевозок товаров и (или) пассажиров водным (морским, речным), воздушным транспортом.

Услуги (работы), непосредственно связанные с перевозкой и транспортировкой товаров, помещенных под таможенный режим международного таможенного транзита, оказывают организации или индивидуальные предприниматели, местом осуществления деятельности которых признается территория РФ.

Местом реализации работ (услуг) не признается территории РФ, если:

- работы (услуги) связаны непосредственно с недвижимые имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся за пределами территории РФ. К таким работам (услугам),в частности, относятся строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде;

- работы (услуги) связаны непосредственно с находящимся за пределами территории РФ движимым имуществом, а также с находящимися за пределами территории РФ воздушными, морскими судами и судами внутреннего плавания. К таким работам (услугам) относятся, в частности, монтаж, сборка, переработка, обработка, ремонт, техническое обслуживание;

- услуги фактически выполняются за пределами территории РФ в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта;

- покупатель работ (услуг) не осуществляет деятельность на территории РФ.

Местом осуществления деятельности организации или индивидуального предпринимателя, выполняющих неперечисленные работы (услуги), считается территория РФ в случае фактического присутствия этой организации или индивидуального предпринимателя на данной территории на основании государственной регистрации, а при ее отсутствии — на основании места, указанного в учредительных документах организации, места управления организацией, местонахождения постоянно действующего исполнительного органа организации, местонахождения постоянного представительства в РФ (если работы выполнены (услуги оказаны) через это постоянное представительство) либо место жительства индивидуального предпринимателя.

Если реализация работ (услуг) имеет вспомогательный характер по отношению к реализации основных работ (услуг), местом такой вспомогательной реализации признается место реализации основных работ (услуг). Документами, подтверждающими место выполнения работ (оказания услуг), являются контракт, заключенный с иностранными или российскими лицами, документы, подтверждающие факт выполнения работ (оказания услуг).

Операции, не подлежащие обложению НДС. В рамках реализации регулирующей функции налогов действующим законодательством предусмотрены льготы по налогу.

Не облагается НДС реализация следующих товаров (работ, услуг):

1) медицинских товаров по перечню, утверждаемому Правительством РФ:

- важнейшей и жизненно необходимой медицинской техники;

- протезно-ортопедических изделий, сырья и материалов для Их изготовления и полуфабрикатов к ним;

- технических средств, включая автомототранспорт, материалы, которые могут быть использованы исключительно для профилактики инвалидности или реабилитации инвалидов;

- очков (за исключением солнцезащитных), линз и оправ для очков (за исключением солнцезащитных);

2) медицинских услуг (кроме косметических, ветеринарных и санитарно-эпидемиологических):

3) услуг по уходу за больными, инвалидами и престарелыми, предоставляемых государственными и муниципальными учреждениями социальной защиты;

4) услуг по содержанию детей в дошкольных учреждениях, проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях;

5) продуктов питания, непосредственно произведенных столовыми учебных заведений, медицинских организаций, детских дошкольных учреждений и реализуемых ими в указанных учреждениях;

6) услуг архивов;

7) услуг по перевозке пассажиров городским пассажирским транспортом общего пользования, морским, речным, железнодорожным или автомобильным транспортом (за исключением такси) в пригородном сообщении при условии осуществления перевозок пассажиров по единым тарифам с предоставлением всех льгот на проезд, утвержденных в установленном порядке;

8) ритуальных услуг, услуг по изготовлению надгробных памятников, оформлению могил и реализации похоронных принадлежностей по перечню, утверждаемому Правительством РФ;

9) почтовых марок и монет из драгоценных металлов (за исключением коллекционных), маркированных открыток и маркированных конвертов, лотерейных билетов лотерей, проводимых, по решению уполномоченного органа;

10) сдача в аренду жилых помещений;

11) долей в уставном (складочном) капитале организации паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и инструментов срочных сделок (включая форвардные, фьючерсные контракты, опционы);

12) услуг, оказываемых без взимания дополнительной плат по ремонту и техническому обслуживанию товаров и бытовых приборов, во время гарантийного срока их эксплуатации, включая стоимость запасных частей для них и деталей к ним;

13) услуг в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного (по направлениям основного и дополнительного образования, указанным в лицензии) или воспитательного процесса за исключением консультационных услуг, а также услуг по сдаче в аренду помещений;

14) ремонтно-реставрационных, консервационных и восстановительных работ, выполняемых при реставрации памятников истории и культуры;

15) работ, выполняемых в период реализации целевых социально-экономических программ (проектов) жилищного строительства для военнослужащих в рамках реализации указанных программ (проектов);

16) услуг, оказываемых уполномоченными на то органами, за которые взимается государственная пошлина, все виды лицензионных, регистрационных и патентных пошлин и сборов, таможенных сборов за хранение, право пользования природными ресурсами и т.д.;

17) товаров, помещенных под таможенный режим магазина беспошлинной торговли;

18) товаров (работ, услуг), за исключением подакцизных товаров, реализуемых (выполненных, оказанных) в рамках оказания безвозмездной помощи (содействия) РФ в соответствии с Федеральным законом «О безвозмездной помощи (содействии) Российской Федерации»;

19) оказываемых учреждениями культуры и искусства (театры, кинотеатры, цирки, библиотеки, музеи, парки и т.д.) услуг в сфере культуры и искусства, к которым относятся услуги предоставлению напрокат аудио-, видеоносителей, звукотехнического оборудования, музыкальных инструментов, сценических постановочных средств, костюмов, обуви, услуги по доставке чи-ателям и приему у читателей печатной продукции из фондов яблиотек, распространению билетов, реализация программ на спектакли и концерты, каталогов и буклетов;

20) работ (услуг) по производству кинопродукции;

21) услуг, оказываемых непосредственно в аэропортах и воздушном пространстве РФ;

22) товаров, производимых и реализуемых лечебно-произдственными, трудовыми мастерскими лечебных исправительных учреждений уголовно-исполнительной системы;

23) реализация лома и отходов черных металлов.

Кроме того, не облагаются НДС средства полученные страховщиком по заключенному в соответствии с законодательством РФ об обязательном страховании гражданской ответственности владельцев транспортных средств (ОСАГО) соглашению о прямом возмещении убытков от страховщика, который застраховал гражданскую ответственность лица, причинившего вред.

Не подлежат обложению НДС на территории РФ также следующие операции:

1) реализация (передача для собственных нужд) предметов религиозного назначения и религиозной литературы (в соответствии с перечнем, утверждаемым Правительством РФ);

2) реализация товаров (за исключением подакцизных, минерального сырья и полезных ископаемых), работ, услуг (за исключением брокерских и иных посреднических услуг), производимых и реализуемых:

- общественными организациями инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%;

- организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%;

- учреждениями, единственными собственниками имущества которых являются общественные организации инвалидов, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- лечебно-производственными (трудовыми) мастерскими при противотуберкулезных, психиатрических, психоневрологических учреждениях, учреждениях социальной защиты или социальной реабилитации населения;

3) осуществление банками и небанковскими кредитными учреждениями банковских операций (за исключением инкассации);

4) реализация изделий народных художественных промыслов признанного художественного достоинства (за исключением подакцизных товаров), образцы которых зарегистрированы в порядке, установленном Правительством РФ;

5) оказание услуг по страхованию, сострахованию и перестрахованию страховыми организациями, а также оказание услуг по негосударственному пенсионному обеспечению негосударственными пенсионными фондами;

6) организация тотализаторов и других основанных на риске игр, лотерей, проводимых по решению уполномоченного органа исполнительной власти;

7) реализация необработанных алмазов обрабатывающим предприятиям всех форм собственности;

8) реализация входных билетов, форма которых утверждена в установленном порядке как бланк строгой отчетности, организациями физической культуры и спорта на проводимые ими спортивно-зрелищные мероприятия; оказание услуг по предоставлению в аренду спортивных сооружений для проведения указанных мероприятий;

9) оказание услуг адвокатами, а также коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами субъектов РФ или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной деятельности и деятельность нотариусов;

10) оказание финансовых услуг по предоставлению займа в денежной форме;

11) выполнение НИОКР за счет средств бюджетов, а также средств Российского фонда фундаментальных исследований;

12) услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, организаций отдыха и оздоровления детей, в том числе детских оздоровительных лагерей, расположенных на территории РФ, оформленные путевками и курсовками, являющимися бланками строгой отчетности;

13) проведение работ (оказание услуг) по тушению лесных пожаров;

14) реализация продукции собственного производства организаций, занимающихся производством сельскохозяйственной продукции, удельный вес доходов от реализации которой в общей сумме их доходов составляет не менее 70%, в счет натуральной оплаты труда, натуральных выдач для оплаты труда, а также для общественного питания работников, привлекаемых на сельскохозяйственные работы;

15) реализация жилых домов, жилых помещений, а также долей в них;

16) передача доли в праве на общее имущество в многоквартирном доме при реализации квартир;

17) реализация лома и отходов черных и цветных металлов;

18) передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб.

Налогоплательщики, производящие и реализующие продукцию, подлежащую налогообложению и освобождаемую от него, ведут раздельный учет стоимости приобретаемых товаров и используемых при продаже продукции (работ, услуг), подлежащих и не подлежащих налогообложению, а также определяют сумму НДС как частное от деления общей стоимости приобретаемых товаров (работ, услуг), используемых для производства и реализации продукции (работ, услуг), на общий объем выручки. При отсутствии раздельного учета в пределах применяемых ставок, а также товаров (работ, услуг), облагаемых и не облагаемых налогом, налог исчисляется по максимальной ставке со всего оборота. При покупке основных средств сумма НДС, соответствующая удельному весу выручки, полученной от реализации продукции (работ, услуг), не подлежащей налогообложению, относится на увеличение балансовой стоимости основных средств.

Не подлежит налогообложению (освобождается от налогообложения) ввоз на таможенную территорию РФ:

1) товаров (за исключением подакцизных товаров), ввозимых в качестве безвозмездной помощи (содействия) РФ;

2) жизненно необходимых медицинских товаров, а также сырья и комплектующих изделий для их производства;

3) материалов для изготовления медицинских иммунобиологических препаратов для диагностики, профилактики и (или) лечения инфекционных заболеваний (по перечню, утверждаемому Правительством РФ);

4) художественных ценностей, передаваемых в качестве дара учреждениям, отнесенным в соответствии с законодательством РФ к особо ценным объектам культурного и национального наследия народов РФ;

5) всех видов печатных изданий, получаемых государственными и муниципальными библиотеками и музеями по международному книгообмену, а также произведений кинематографии, ввозимых специализированными государственными организациями в целях осуществления международных некоммерческих обменов;

6) товаров, произведенных в результате хозяйственной деятельности российских организаций на земельных участках, являющихся территорией иностранного государства с правом землепользования РФ на основании международного договора;

7) технологического оборудования, комплектующих и запасных частей к нему, ввозимых в качестве вклада в уставный (складочный) капиталы организаций;

8) необработанных природных алмазов;

9) товаров, предназначенных для официального пользования иностранных дипломатических и приравненных к ним представительств, а также для личного пользования дипломатического и административно-технического персонала этих представительств, включая членов их семей, проживающих вместе с ними;

10) валюты РФ и иностранной валюты, банкнот, являющихся законными средствами платежа (за исключением предназначенных для коллекционирования), а также ценных бумаг — акций, облигаций, сертификатов, векселей;

11) продукции морского промысла, выловленной и (или) переработанной рыбопромышленными предприятиями (организациями) РФ;

12) технологического оборудования — только если его аналоги не производятся в РФ;

13) российских судов рыбопромыслового флота, в отношении которых за пределами таможенной территории РФ были выполнены работы по капитальному ремонту и модернизации.

При ввозе товаров на таможенную территорию РФ налогообложение проводится в зависимости от избранного таможенного режима в следующем порядке:

1) при выпуске для свободного обращения налог уплачивается в полном объеме;

2) при помещении товаров под таможенный режим реимпорта налогоплательщиком уплачиваются суммы налога, от уплаты которых он был освобожден, либо суммы, которые были ему возвращены в связи с экспортом товаров в соответствии с НК РФ, в порядке, предусмотренном таможенным законодательством РФ;

3) при помещении товаров под таможенные режимы транзита, таможенного склада, реэкспорта, беспошлинной торговли, свободной таможенной зоны, свободного склада, уничтожения и отказа в пользу государства, перемещения припасов налог не уплачивается;

4) при помещении товаров под таможенный режим переработки на таможенной территории налог не уплачивается при условии вывоза продуктов переработки с таможенной территории РФ в определенный срок;

5) при помещении товаров под таможенный режим временного ввоза применяется полное или частичное освобождение от уплаты налога в порядке, предусмотренном таможенным законодательством РФ;

6) при ввозе продуктов переработки товаров, помещенных под таможенный режим переработки вне таможенной территории, применяется полное или частичное освобождение от уплаты налога в порядке, предусмотренном таможенным законодательством РФ;

7) при помещении товаров под таможенный режим переработки для внутреннего потребления налог уплачивается в полном объеме.

При вывозе товаров с таможенной территории РФ налогообложение проводится в следующем порядке:

1) при вывозе товаров с таможенной территории РФ в таможенном режиме экспорта налог не уплачивается. Данный порядок налогообложения применяется также при помещении товаров под таможенный режим таможенного склада в целях последующего вывоза этих товаров в соответствии с таможенным режимом экспорта и при помещении товаров под таможенный режим свободной таможенной зоны;

2) при вывозе товаров за пределы таможенной территории РФ в таможенном режиме реэкспорта уплаченные при ввозе на таможенную территорию РФ суммы налога возвращаются налогоплательщику в порядке, предусмотренном таможенным законодательством РФ;

3) при вывозе товаров, перемещаемых через таможенную границу РФ в таможенном режиме перемещения припасов, налог не уплачивается;

4) при перемещении физическими лицами товаров, предназначенных для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, порядок уплаты налога, подлежащего уплате в связи с перемещением товаров через таможенную границу РФ, определяется Таможенным кодексом Российской Федерации.

Если в соответствии с международным договором РФ отменены таможенный контроль и таможенное оформление перемещаемых через таможенную границу РФ товаров, то налог

с товаров, происходящих из такого государства и ввозимых на территорию РФ, взимают налоговые органы РФ. Объектом налогообложения в таких случаях признается стоимость приобретенных, ввозимых на территорию РФ товаров, включая затраты на их доставку до границы РФ. Налог уплачивается одновременно с оплатой стоимости товаров, но не позднее 15 дней после принятия на учет товаров, ввезенных на таможенную территорию РФ

Налоговые ставки по НДС. К основным налоговым ставкам по НДС относятся: 0, 10 и 18%.

Налогообложение по ставке 0% проводится при реализации:

- товаров, вывезенных в таможенном режиме экспорта;

- товаров, помещенных под таможенный режим свободной таможенной зоны;

- транспортных услуг (включая погрузку, сопровождение, перегрузку и разгрузку) по экспорту товаров, ввозу товаров, не облагаемых налогом, и товаров, помещенных под таможенный режим международного таможенного транзита и международных пассажирских перевозок;

- работ (услуг), выполняемых непосредственно в космическом пространстве, а также связанных с производством товаров (выполнением работ, оказанием услуг) для этой области;

- драгоценных металлов, продаваемых налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней Российской Федерации, фондам драгоценных металлов и драгоценных камней субъектов Федерации, Банку России, банкам;

- товаров (работ, услуг) для официального использования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей, в случае наличия международных договоров;

- припасов, вывезенных с территории РФ в таможенном режиме перемещения припасов.

Право на применение налогоплательщиком ставки НДС 0% необходимо обосновать. Для подтверждения обоснованности применения этой ставки 0% в налоговые органы представляются следующие документы:

- контракт налогоплательщика (копия контракта) с иностранным лицом (организацией) на поставку товара за пределы таможенной территории РФ;

- выписка банка, подтверждающая фактическое поступление выручки от реализации указанного товара на счет налогоплательщика в российском банке, или иные документы, подтверждающие реализацию товаров (работ, услуг);

- таможенная декларация (ее копия) с отметками российского таможенного органа;

- копии транспортных, товаросопроводительных или иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории РФ.

Налогообложение по ставке 10% проводится при реализации:

- продовольственных товаров по перечню, утвержденному Правительством РФ (скота и птицы, мяса, молокопродуктов, яйце-продуктов, масла растительного, соли, зерна, хлеба, крупы, муки, рыбы, овощей и т.д.);

- товаров для детей (трикотажных, швейных изделий, обуви (за исключением спортивной), детских колясок, школьных принадлежностей и т.д. — по перечню, утвержденному Правительством РФ);

- периодических (не реже одного раза в год) печатных изданий, за исключением изданий рекламного или эротического характера. К периодическим печатным изданиям рекламного характера относятся издания, в которых реклама превышает 40% объема одного номера;

- медицинских товаров отечественного и зарубежного производства (лекарственных средств, изделий медицинского назначения — по перечню, утвержденному Правительством РФ).

Налогообложение проводится по ставке 18% при реализации не перечисленных товаров (работ, услуг).

Расчетные ставки налогообложения по НДС применяют в случаях:

1) получения аванса под поставку товаров (работ, услуг);

2) удержания налога, будучи налоговым агентом (налоговыми агентами признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у иностранных лиц). Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога (п. 2 ст. 161 НКРФ);

3) продажи имущества, в первоначальную стоимость которого был включен НДС;

4) реализации сельскохозяйственной продукции и продуктов ее переработки по перечню, утвержденному Правительством РФ.

Во всех этих случаях налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (п. 4 ст. 164 НК РФ).

Соответственно: 18% : 118% х 100% = 15,25%; 10% : 110% х 100% = 9,09%.

Налоговая база. В структуре любого налога присутствует такой элемент налогообложения, как налоговая база, которая представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая база при реализации товаров (работ, услуг) определяется в зависимости от особенностей реализации или приобретенных на стороне товаров (работ, услуг). В случае применения налогоплательщиком при реализации (передаче, выполнении, оказании для собственных нужд) товаров (работ, услуг) разных налоговых ставок налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При применении одинаковых ставок налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

1. При продаже налогоплательщиком товаров (работ, услуг) налоговая база определяется как их стоимость, исчисленная по рыночным ценам с учетом акцизов (для подакцизных товаров) без включения в них налога.

2. При реализации товаров (работ, услуг) по бартерным операциям, безвозмездной передаче товаров (работ, услуг), оплате труда в натуральной форме налоговая база определяется как отпускная цена, указанная сторонами сделки в договоре (п. 2 ст. 154 НК РФ).

3. При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная с учетом всех фактических расходов налогоплательщика на их выполнение (п. 2 ст. 159 НКРФ).

4. При осуществлении предпринимательской деятельности в интересах другого лица на основании договоров поручения, комиссии, агентских договоров налоговая база определяется как сумма дохода, полученная налогоплательщиком в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров. Однако на операции по реализации услуг, оказываемых на основании договоров поручения, комиссии или агентских договоров и связанных с реализацией товаров (работ, услуг), освобождаемых от обложения НДС, не распространяется освобождение от налогообложения за исключением посреднических услуг по реализации товаров (работ, услуг), (п. 2 ст. 156 НК РФ).

5. Если налоговую базу определяет налоговый агент, то налоговой базой признается сумма дохода, выплачиваемого налоговым агентом. При предоставлении на территории РФ органами местного самоуправления в аренду федерального имущества, имущества субъектов РФ и муниципального имущества налоговая база определяется как сумма арендной платы. В этом случае налоговыми агентами признаются арендаторы этого имущества. Указанные лица обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога (п. 3 ст. 161 НК РФ).

6. В случае определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг), при получении налогоплательщиком частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговую базу исчисляют исходя из сумм полученной оплаты с учетом налога.

7. При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц, не являющихся налогоплательщиками, по перечню, утвержденному

Правительством РФ (за исключением подакцизных товаров), налогооблагаемая база определяется как разница между рыночной ценой с учетом налога и ценой приобретения такой продукции. Аналогично исчисляется налоговая база при реализации автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) в целях перепродажи.

8. При передаче налогоплательщиком товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций, на

логовую базу определяют исходя из цен реализации идентичных товаров (работ, услуг) с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 1 ст. 159 НК РФ).

9. При ввозе товаров на таможенную территорию РФ налоговая база определяется как сумма таможенной стоимости этих товаров, подлежащей таможенной пошлины, и подлежащих уплате акцизов (по подакцизным товарам) (п. 1 ст. 160 НК РФ).

При ввозе на таможенную территорию РФ продуктов переработки товаров, ранее вывезенных с нее для переработки вне таможенной территории РФ в соответствии с таможенным режимом переработки вне таможенной территории, налоговая база определяется как стоимость такой переработки. Налоговая база исчисляется отдельно по каждой группе товаров одного наименования, вида и марки, ввозимой на таможенную территорию РФ.

Если в соответствии с международным договором РФ отменены таможенный контроль и таможенное оформление ввозимых на территорию РФ товаров, налоговая база определяется как сумма стоимости приобретенных товаров, включая затраты на доставку этих товаров до границы РФ, и подлежащих уплате акцизов (для подакцизных товаров).

При реализации предприятия в целом как имущественного комплекса налоговая база определяется отдельно по каждому виду активов предприятия. Если цена, по которой предприятие продано, ниже балансовой стоимости реализованного имущества, то для целей налогообложения применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия к балансовой стоимости этого имущества. Если цена, по которой предприятие продано, выше балансовой стоимости реализованного имущества, то для целей обложения НДС применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия, уменьшенной на балансовую стоимость дебиторской задолженности, к балансовой стоимости реализованного имущества, уменьшенной на балансовую стоимость дебиторской задолженности. В этом случае поправочный коэффициент к сумме дебиторской задолженности не применяется. Для целей налогообложения цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент.

Продавец предприятия составляет сводный счет-фактуру с указанием в графе «Всего с НДС» цены, по которой предприятие продано. При этом в сводном счете-фактуре выделяются в самостоятельные позиции основные средства, нематериальные активы, прочие виды имущества производственного и непроизводственного назначения, сумма дебиторской задолженности, стоимость ценных бумаг и другие позиции активов баланса. К сводному счету-фактуре прилагается акт инвентаризации. В сводном счете-фактуре цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент. По каждому виду имущества, реализация которого облагается налогом, в графах «Ставка НДС» и «Сумма НДС» указываются соответственно расчетная налоговая ставка в размере 15,25% и сумма налога, определенная как соответствующая расчетной налоговой ставке в размере 15,25% доля налоговой базы (ст. 158 НК РФ).

При осуществлении перевозок (за исключением пригородных перевозок) пассажиров, багажа, грузов, грузобагажа или почты железнодорожным, автомобильным, воздушным, морским или речным транспортом налоговая база определяется как стоимость перевозки (без включения в нее налога).

При реализации проездных документов по льготным тарифам налоговую базу исчисляют исходя из этих льготных тарифов. При возврате до начала поездки покупателям денег за неиспользованные проездные документы в подлежащую возврату сумму включают всю сумму налога (ст. 157 НК РФ).

Налоговые вычеты. К налоговым вычетам относятся суммы, на которые может быть уменьшен размер НДС, подлежащий уплате в бюджет

Налогоплательщик имеет право уменьшить общую сумму НДС на установленные законодательством налоговые вычеты.

1. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ, приобретаемых для осуществления операций, признаваемых объектами налогообложения, а также товаров (работ, услуг), при обретаемых для перепродажи (п. 2 ст. 171 НК РФ).

Пример. Организация приобрела товар за 118 руб., в том числе НДС — 18 руб. Наценка — 50 руб. Отпускная цена реализации - 150 руб. (100 руб. + 50 руб.).

НДС на отпускную цену - 27 руб. (150 руб. х 18% : 100%). Отпускная цена с НДС — 177 руб. (150 руб. + 27 руб.).

Сумма НДС, подлежащая уплате в бюджет, составила 9 руб. (27 руб. - 18 руб.) Налоговый вычет — 18 руб., так как вычитается из суммы, подлежащей уплате в бюджет.

2. Вычетам подлежат суммы налога, уплаченные покупателями — налоговыми агентами (п. 3 ст. 171 НК РФ). При этом, прежде чем принять к вычету указанные суммы налога, налоговый агент должен уплатить их в бюджет. Право на вычеты сумм налога, которые были удержаны налоговыми агентами из сумм продавца и перечислены в бюджет, распространяется только на плательщиков НДС, состоящих на учете в налоговых органах и осуществляющих операции, облагаемые НДС.

3. Вычетам подлежат суммы налога, предъявленные продавца ми налогоплательщику — иностранному лицу, не состоящему на учете в налоговых органах РФ, при приобретении указанным налогоплательщиком товаров (работ, услуг), имущественных прав (п. 4. ст. 171 НК РФ).

Пример. Иностранная компания, осуществляющая деятельность на территории РФ, продала российской организации ООО «Елена» товары на сумму 100 000 руб. (облагаемых по ставке 10%). В данном случае ООО «Елена» является налоговым агентом и обязано из суммы 100 000 руб. удержать НДС и перечислить его в соответствующий бюджет.

Удержанный и уплаченный НДС составил 9090 руб. (100 000 руб. х 9,09% : 100%). Сумма налога - 9090 руб., это налоговый вычет для российской организации ООО «Елена».

4. Вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров в случае возврата этих товаров, в том числе в течение действия гарантийного срока, продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг) (п. 5 ст. 171 НК РФ).

Пример. Организация реализовала покупателю товар за 118 руб., в том числе НДС — 18 руб. Сумма НДС, подлежащая уплате в бюджет по данной операции, составила 18 руб.

В случае возврата покупателем товара 18 руб. подлежат вычету из бюджета.

5. Вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, в случае изменения

условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

Пример. ООО «Марина» и ООО «Татьяна» заключили договор на поставку продукции, облагаемой НДС по ставке 18%. ООО «Татьяна» получило аванс под реализацию в размере 100 000 руб. Сумма НДС, подлежащая уплате в бюджет с аванса, полученного ООО «Татьяной», составила 15 250 руб. (100 000 руб. х 15,.25% : 100%).

В случае расторжения договора и возврата аванса ООО «Татьяна» имеет право ранее уплаченную сумму НДС (15 250 руб.) предъявить к вычету из бюджета.

6. Вычету подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства, сборке (монтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства (п. 6 ст. 171 НК РФ).

Пример. Организация воспользовалась услугами сторонней организации для установки и наладки производственных основных фондов. Стоимость такой услуги — 59 000 руб., в том числе НДС — 9000 руб.

Следовательно, организация имеет право сумму НДС (9000 руб.) предъявить к вычету из бюджета.

7. Вычету подлежат суммы налога, исчисленные налогоплательщиками при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых налогом, стоимость которого подлежит включению в расходы, в том числе через амортизационные отчисления, при исчислении налога на прибыль организаций (п. 6 ст. 171 НК РФ).

Пример. Организация выполняет строительно-монтажные работы для собственного потребления. Строит складские помещения собственными силами. Общие затраты на строительство объекта составляют 1 000 000 руб. Так как строительно-монтажные работы для собственного потребления являются объектом обложения НДС, сумма налога равна 180 000 руб. (1 000 000 руб. х 18% : 100%).

Сумма НДС (180 000 руб.) подлежит сначала уплате в бюджет, а затем вычету из бюджета в установленном законодательством порядке.

8. Вычетам подлежат суммы налога, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций (п. 7 ст. 171 НК РФ).

9. Вычетам подлежат суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг) (п. 8 ст. 171 НК РФ).

Пример. Организация, продающая строительные материалы, получила аванс под поставку товаров — 400 000 руб. НДС с аванса, подлежащий уплате в бюджет, составил 61 000 руб. (400 000 руб. х 15,25%: 100%).

При реализации строительных материалов начисляется НДС на отпускную цену продукции, а НДС с аванса, ранее уплаченный в бюджет (61 000 руб.), подлежит вычету из бюджета.

10. Вычетам подлежат суммы налога, предъявленные продавцом покупателю в результате частичной оплаты в счет предстоящих поставок товаров.

Полный перечень налоговых вычетов представлен в ст. 171 НКРФ.

Порядок отнесения сумм налога на затраты по производству (реализации) товаров (работ, услуг). В некоторых случаях сумма НДС по приобретенным товарам (работам, услугам) не подлежит вычету из бюджета, а относится на затраты по производству и реализации товаров (работ, услуг).

1. При реализации товаров (работ, услуг), не облагаемых НДС.

Пример. Транспортная организация оказывает услуги по перевозке пассажиров городским пассажирским транспортом. В соответствии с п. 7 ст. 149 НК РФ данные операции не подлежат обложению НДС.

Следовательно, суммы НДС в стоимости потребляемых транспортной организацией товаров (работ, услуг) не подлежат вычету из бюджета.

2. При получении освобождения от уплаты НДС.

Пример. Организация, пользуясь освобождением от уплаты НДС, приобрела для дальнейшей реализации товар по цене 118 руб., в том числе НДС — 18 руб. Наценка — 50 руб.

Отпускная цена — 168 руб. (118 руб. + 50 руб.). НДС на отпускную цену товара не начисляется; НДС в стоимости приобретенного товара (18 руб.) не подлежит вычету из бюджета, так как организация, получив освобождение от уплаты НДС, не уплачивает этот налог в бюджет.

3. При применении упрощенной системы налогообложения и системы налогообложения в виде единого налога на вмененный Доход. Применение данных систем налогообложения освобождает организации и индивидуальных предпринимателей от уплаты

НДС, поэтому, как и в предыдущем случае НДС по приобретенным товарам (работам и услугам) не подлежат вычету из бюджета.

В некоторых случаях, предусмотренных НК РФ, ранее возмещенные из бюджета суммы НДС подлежат восстановлению и уплате в бюджет с последующим их отнесением на затраты по производству и реализации товаров (работ, услуг).

При переходе налогоплательщика на специальные налоговые режимы в соответствии с гл. 262 и 263 НК РФ НК РФ суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам, нематериальным активам и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

Пример. ООО «Марс» с 1 января 2009 г. перешло на упрощенную систему налогообложения, что не предполагает уплату НДС. По данным инвентаризации, проведенной на эту дату, на балансе ООО «Марс» числятся товары на сумму 500 000 руб. Остаточная стоимость основных средств и нематериальных активов ООО «Марс» составила 700 000 руб. НДС по всему имуществу ранее был принят к вычету из бюджета.

В этом случае в декабре 2009 г. должен быть восстановлен НДС, уплаченный в бюджет и приходящийся на имущество, которое в дальнейшем будет использоваться при упрощенной системе налогообложения.

4. При осуществлении налогоплательщиком как облагаемых, так и освобождаемых от налогообложения операций суммы налога:

а) учитываются в стоимости таких товаров (работ, услуг), имущественных прав — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, не облагаемых НДС;

б) принимаются к вычету — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, облагаемых НДС.

Указанные суммы НДС принимаются к вычету из бюджета или учитываются в стоимости товаров (работ, услуг) согласно пропорции, определяемой исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), операции по которым не подлежат обложению по НДС, в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг) (п. 4 ст. 170 НК РФ).

Пример. Организация занимается розничной оптовой торговлей. По розничной торговле организация переведена на уплату единого налога на вмененный доход, что не предусматривает уплату НДС. По оптовой торговле организация является плательщиком НДС. Приобретены товары для перепродажи на сумму 236 000 руб., в том числе НДС — 36 000 руб. По факту оплаты вся сумма НДС (36 000 руб.) по приобретенным товарам подлежит вычету из бюджета.

Через розничную сеть реализованы товары на сумму 150 000 руб., через оптовую сеть — на сумму 130 000 руб.

Доля розничной реализации — 53,6% (150 000 руб.: 280 000 руб. х 100%).

Доля оптовой реализации в общем объеме реализации составила 46,4% (130 000 руб.: 280 000 руб. х 100%).

Следовательно, сумма НДС по товарам, приобретенным для перепродажи (опт), подлежащая вычету из бюджета, равна 16 704 руб. (36 000 руб. х 46,4% : 100%).

Сумма НДС по товарам, приобретенным для перепродажи (розница), подлежащая восстановлению (уплате в бюджет), составила 19 296 руб. (36 000 руб. х 53,6% : 100%).

Порядок применения налоговых вычетов. Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав, а также на основании документов, подтверждающих фактическую уплату сумм налога при ввозе товаров на таможенную территорию РФ, и документов, подтверждающих фактическую уплату сумм удержанного налоговыми агентами налога.

Счет-фактура является документом, служащим основанием Для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Счета-фактуры, составленные и выставленные с нарушением порядка, не могут быть основанием для принятия предъявленных Покупателю продавцом сумм налога к вычету или возмещению. Налогоплательщик обязан составлять счета-фактуры, вести журналы учета полученных и выставленных счетов-фактур.

Вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ либо фактически уплаченные им при ввозе товаров на таможенную территорию РФ, после принятия на учет указанных товаров (работ, услуг), имущественных прав при наличии соответствующих первичных документов.

Вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию РФ основных средств, оборудования и (или) нематериальных активов, проводится в полном объеме после принятия на учет данных объектов (п. 1 ст. 172 НК РФ). Таким образом, вычет НДС по приобретенным основным средствам осуществляется только после того, как данный объект основных средств будет принят на учет. Это же правило распространяется и на оборудование к установке.

Вычеты сумм налога по «авансам полученным» проводятся с даты отгрузки соответствующих товаров (работ, услуг) (п. 5 ст. 172 НК РФ). Таким образом, вычету подлежит сумма НДС, ранее уплаченная в бюджет по «авансам полученным», только после отгрузки товаров.

Вычеты сумм налога в случае возврата товаров (работ, услуг) или отказа от них проводятся в полном объеме после отражения в учете соответствующих операций, но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Вычеты сумм налога при выполнении строительно-монтажных работ для собственного потребления проводятся по мере уплаты в бюджет налога (п. 5 ст. 172 НК РФ). Таким образом, НДС, исчисленный при выполнении строительно-монтажных работ для собственного потребления, вычитается по мере уплаты налога в бюджет, однако исчислять НДС со стоимости таких работ необходимо в конце каждого налогового периода. В связи с этим вычесть такой налог можно будет только в следующем налоговом периоде.

Момент определения налоговой базы. Таким моментом является наиболее ранняя из дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (п. 1 ст. 167 НК РФ).

Пример 5.30. В октябре 2008 г. организация отгрузила покупателю продукцию на сумму 118 000 руб., в том числе НДС — 18 000 руб. Отчетным периодом считается месяц. Продукция была оплачена лишь в декабре 2008 г.

Так как факт отгрузки продукции произошел ранее факта ее оплаты, сумму НДС (18 000 руб.) организации нужно было уплатить в бюджет в октябре 2008 г., т.е момент определения налоговой базы по НДС наступил в октябре 2008 г.

Пример. Организация получила предоплату 118 000 руб. в счет предстоящей отгрузки в октябре 2008 т., а отгрузила продукцию в декабре 2008 г. Отчетным периодом является месяц. Так как в данном случае факт оплаты произошел ранее факта отгрузки продукции, организация обязана уплатить НДС в октябре — 18 000 руб. (180 000 руб. х 15,25% : 100%), т.е. момент определения налоговой базы в данном случае наступил также в октябре 2008 г.

После фактической реализации продукции НДС с аванса (18 000 руб.) подлежал вычету из бюджета, и был начислен НДС с реализации 18 000 руб. (100 000 руб. х 18% : 100%).

Если товар не отгружается и не транспортируется, но происходит передача права собственности на него, такая передача права собственности приравнивается к отгрузке.

Момент определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления — последний день месяца каждого налогового периода (п. 10 ст. 167 НК РФ). Это позволяет налогоплательщикам уплачивать НДС по частям за каждый налоговый период, в течение которого выполняются строительно-монтажные работы, вплоть до ввода объекта в эксплуатацию.

Момент определения налоговой базы при передаче товаров (выполнении работ, оказании услуг) для собственных нужд — день совершения такой передачи товаров (выполнения работ, оказания услуг) (п. 11 ст. 167 НК РФ).

Организация ежегодно должна принимать учетную политику для целей налогообложения по НДС. Данная учетная политика обязательна для всех обособленных подразделений организации. Учетная политика для целей налогообложения по НДС применяется с 1 января года, следующего за годом ее утверждения приказом, распоряжением руководителя организации (п. 12 ст. 167 НК РФ).

Исчисление суммы налога, подлежащей уплате в бюджет. Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как уменьшенная на сумму налоговых вычетов и увеличенная на сумму восстановленного налога.

Если полученная сумма налога в каком-либо налоговом периоде меньше нуля, то она подлежит возмещению налогоплательщику либо зачету по другим налогам, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода.

Сумма налога, подлежащая уплате при ввозе товаров на таможенную территорию РФ, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы (п. 3 ст. 173 НКРФ).

При реализации товаров (работ, услуг) налоговыми агентами сумма налога, подлежащая уплате в бюджет, исчисляется и уплачивается в полном объеме этими налогоплательщиками (п. 4 ст. 173 НК РФ).

Пример. Российская компания приобрела у иностранной компании, ведущей деятельность на территории РФ, товары, облагаемые по ставке 18%, на сумму 47 200 руб. Российская компания выступает налоговым агентом и обязана исчислить от суммы, выплачиваемой иностранной компании, НДС и в полном объеме уплатить его в бюджет.

Сумма НДС, подлежащая уплате в бюджет, равна 7200 руб. (47 200 руб. х 15,25% : 100%).

Сумма налога, подлежащая уплате в бюджет, исчисляется следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога:

1) лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

2) налогоплательщиками — при реализации товаров (работ, услуг) операции по реализации которых не подлежат налогообложению.

Иными словами, если организация или индивидуальный предприниматель, не являясь плательщиком НДС в связи с получением освобождения либо осуществлением необлагаемых операций, выставил покупателю счет-фактуру с НДС, то он обязан уплатить эту сумму НДС в бюджет. Причем сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг).

Налоговый период, порядок и сроки уплаты налога. В соответствии со ст. 55 НК РФ под налоговым периодом подразумевается период, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате в бюджет.

По НДС налоговым периодом является квартал.

Сроки представления декларации по НДС:

за I квартал — до 20 апреля;

за II квартал — до 20 июля;

за III квартал — до 20 октября;

за IV квартал — до 20 января следующего года. Сроки уплаты НДС за I квартал:

до 20 апреля — в размере 1/3 суммы налога, начисленного за I квартал;

до 20 мая — в размере 1/3 суммы налога, начисленного за I квартал;

до 20 июня — в размере 1/3 суммы налога, начисленного за I квартал.

Пример. Сумма НДС, начисленного за I квартал 2009 г. составила 300 000 руб. Следовательно, НДС за I квартал 2009 г. должен быть уплачен:

до 20 апреля - в размере 100 000 руб. (300 000 руб.: 3);

до 20 мая в размере 100 000 руб.;

до 20 июня в размере 100 000 руб.

Налог за II, III и IV кварталы осуществляется в аналогичном порядке.

Налоговые агенты (организации и индивидуальные предприниматели) уплачивают налог по своему местонахождению (п. 3 ст. 174 НК РФ).

При ввозе товаров на таможенную территорию РФ сумма налога, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством.

Сумма налога, подлежащая уплате в бюджет, по операциям реализации (передачи, выполнения, оказания для собственных нужд) товаров (работ, услуг) на территории РФ уплачивается по месту учета налогоплательщика в налоговых органах (п. 2 ст. 174 НК РФ).

Поможем написать любую работу на аналогичную тему