Налог на прибыль — прямой пропорциональный налог, т.е. его сумма находится в прямой зависимости от конечного финансового результата деятельности организации — прибыли. В связи с этим налог на прибыль влияет на инвестиционные процессы и процесс наращивания капитала.

В доходной части бюджета налог на прибыль занимает третье место после НДС и акцизов. В структуре налоговых доходов федерального бюджета он составляет около 15%. Налог на прибыль является федеральным налогом, однако доходы от его поступлений распределяются между бюджетами разных уровней.

Помимо фискального значения этот налог служит важным инструментом регулирования экономики, что особенно четко проявлялось в его версии в соответствии с ранее действующим Законом РСФСР от 27 декабря 1991 г. «О налоге на прибыль предприятий и организаций». В частности, это касалось промышленных, строительных и сельскохозяйственных предприятий, которые в первые два года работы освобождались от уплаты налога, а в третий и четвертый годы уплачивали лишь его часть, а также организаций, осуществляющих капитальные вложения в свое развитие и расширение. С 1 января 2002 г. налог на прибыль организаций действует на всей территории РФ в соответствии с гл. 25 НК РФ.

Плательщики налога на прибыль и объекты налогообложения

|

Налогоплательщики |

Объект налогообложения |

|

Российские организации |

Доходы, уменьшенные на величину расходов |

|

Иностранные организации, получающие доход через постоянные представительства в РФ |

Доходы полученные через эти постоянные представительства, уменьшенные на величину произведенных этими постоянными представительствами расходов |

|

Иные иностранные организации |

Доходы, полученные от источников в РФ |

Не являются плательщиками налога на прибыль:

- организации, перешедшие на уплату единого налога на вмененный доход;

- организации, применяющие упрощенную систему налогообложения;

- организации, уплачивающие налог на игорный бизнес;

- организации, являющиеся плательщиками единого сельскохозяйственного налога.

- Все доходы, полученные налогоплательщиком, подразделяются на два вида:

- доходы от реализации;

- внереализационные доходы.

Доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручку от реализации определяют исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральных формах (п. 1 и 2 ст. 249 НК РФ).

Доходы от реализации могут выражаться не только в рублях, но и в иностранной валюте. В этом случае их следует пересчитывать в рубли по курсу, который установлен Банком России на дату признания доходов.

В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары (работы, услуги), имущественные права, признаются для расчета налога на прибыль либо по методу начисления, либо по кассовому методу. Все доходы, которые нельзя отнести к доходам от реализации, относятся к внереализационным доходам.

К внереализационным доходам относятся, в частности, следующие доходы:

1) от долевого участия в других организациях;

2) в виде положительной курсовой разницы, возникающей при переоценке имущества в виде валютных ценностей;

3) в виде признанных должником или подлежащих уплате должником по решению суда штрафов, пеней, иных санкций.

4) От сдачи имущества в аренду (субаренду).

5) В виде безвозмездно полученного имущества (работ, услуг). Определяя стоимость безвозмездно полученного имущества, необходимо исходить из рыночных цен, указанных в биржевых котировках или установленных независимым оценщиком.

6) В виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде.

7) В виде суммовых и курсовых разниц.

8) В виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов при налогообложении прибыли.

9) В виде сумм кредиторской задолженности, списанной в связи с тем, что истек срок исковой давности.

10) В виде стоимости излишков товарно-материальных ценностей, которые выявлены в результате инвентаризации.

11) В виде стоимости материалов или иного имущества при демонтаже (разборке), ликвидации основных средств.

12) Прочие доходы.

Доходы, не учитываемые при налогообложении прибыли. Их исчерпывающий перечень приведен в ст. 251 НК РФ. Среди прочего названы средства или имущество, полученные:

- в качестве вклада в уставный (складочный) капитал организации;

- в виде залога или задатка;

- бюджетными учреждениями по решению органов исполнительной власти;

- по кредитному договору или договорам займа (независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам);

- в виде имущества, безвозмездно полученного государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности (подп. 22 п. 1 ст. 251 НК РФ);

- в виде имущества (включая денежные средства), которые получены религиозными организациями на осуществление уставной деятельности;

- в виде имущества, полученного налогоплательщиком в рамках целевого финансирования. К средствам целевого финансирования относится имущество, полученное налогоплательщиком и используемое им по назначению, определенному организацией или федеральными законами;

- в виде полученных грантов (подп. 14 п. 1 ст. 251 НК РФ);

- комиссионером в пользу комитента в соответствии с подп. 9 п. 1 ст. 251 НК РФ;

- в виде сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов перед бюджетами разных уровней, списанных и (или) уменьшенных иным образом в соответствии с законодательством РФ;

- в виде стоимости полученных сельскохозяйственными товаропроизводителями объектов сельскохозяйственного назначения, построенных за счет средств бюджетов всех уровней (подп. 19 п. 1 ст. 251 НК РФ).

Кроме того, в состав налогооблагаемых доходов не включаются товары (работы, услуги, имущественные права), полученные в качестве предварительной оплаты товаров (работ услуг), правда, это касается только организаций, которые определяют доходы по методу начисления. При кассовом же методе суммы полученных авансов учитываются при налогообложении прибыли.

Также налогооблагаемым доходом не считается имущество, полученное российской организацией безвозмездно от другой организации или физического лица, если их вклад в уставном (складочном) капитале получателя составляет более 50%. То же самое касается имущества, полученного от организации, чей уставный капитал состоит более чем на 50% из вклада получателя. Такое имущество не признается в целях налогообложения только в том случае, если в течение одного года со дня его получения оно не передается третьим лицам (подп. 11 п. 1 ст. 251 НК РФ).

Также налогооблагаемым доходом не считаются проценты, полученные за несвоевременный возврат излишне уплаченных (взысканных) у налогоплательщика налогов (подп. 12 п. 1 ст. 251 НК РФ).

В целях определения налоговой базы по налогу на прибыль полученные налогоплательщиком доходы уменьшаются на произведенные расходы.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. В зависимости от характера, условий осуществления, направления деятельности налогоплательщика, а также в целях налогообложения расходы подразделяются на две категории:

1) связанные с производством и реализацией;

2) внереализационные.

И те и другие уменьшают налогооблагаемую прибыль. Классификация расходов, связанных с производством и реализацией, приведена в таблице.

Материальные расходы. При определении размера материальных расходов в случае списания сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения применяется один из методов оценки этих материалов, сырья (п. 8 ст. 254 НК РФ):

Классификация затрат

|

Вид расходов |

Состав |

|

Материальные расходы (ст. 254 НКРФ) |

Сырье, материалы, комплектующие изделия Услуги производственного характера, инструменты, приспособления, хозяйственный инвентарь Вода, топливо, энергия для производственных нужд, потери, недостачи при хранении и транспортировке товарно-материальных ценностей и др. |

|

Расходы на оплату труда (ст. 255 НКРФ) |

Суммы, начисленные работникам в соответствии с принятыми в организации системами оплаты труда Премии, надбавки Денежные компенсации за неиспользованный отпуск Единовременные вознаграждения за выслугу лет Суммы, начисленные за время вынужденного прогула Расходы на оплату труда, сохраняемую работнику во время отпуска Стоимость форменной одежды, выдаваемой работникам бесплатно (в случаях, предусмотренных законодательством, трудовым или коллективным договором) Расходы на возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение или строительство жилого помещения. Эти расходы для целей налогообложения принимаются в размере, не превышающем 3% фонда оплаты труда Другие выплаты в пользу работников, предусмотренные трудовым или коллективным договором |

|

Амортизационные отчисления (ст. 256 НКРФ) |

Амортизация начисляется на амортизируемое имущество — основные средства и нематериальные активы. Амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. |

|

Прочие расходы (ст. 264 НКРФ) |

Начисленные налоги и сборы Оплата посреднических услуг Расходы по обеспечению пожарной безопасности Арендные платежи Командировочные, представительские, рекламные расходы, а также расходы на подготовку и переподготовку кадров Расходы на аудиторские услуги Расходы на почтовые, телефонные, телеграфные услуги Расходы на сертификацию продукции Расходы на ремонт основных средств Расходы на оказание услуг по гарантийному ремонту и обслуживанию и др. |

1) по стоимости единицы запасов;

2) по средней стоимости;

3) по стоимости первых по времени приобретений (ФИФО);

4) по стоимости последних по времени приобретений (ЛИФО).

Чтобы рассчитать среднюю себестоимость материалов, необходимо общую стоимость всех запасов одного вида разделить на их количество. Затем результат следует умножить на количество материально-производственных запасов, отпущенных в производство. В конце месяца все запасы должны быть оценены по средней стоимости материалов.

Пример. ООО «Север» стоимость отпущенной в производство краски оценивает по средней себестоимости. В начале января 2008 г. на складе ООО «Север» хранилось 300 кг краски по цене 100 руб. (без НДС) за 1 кг. В течение месяца на склад поступило еще 200 кг такой же краски по 150 руб. за 1 кг. За этот месяц в производство было отпущено 400 кг краски. Всего в течение месяца на складе было 500 кг краски (300 кг + 200 кг). А ее стоимость составила 60 000 руб. (300 кг х 100 руб./кг + 200 кг х 150 руб./кг). Тогда средняя фактическая себестоимость одного килограмма краски будет равна 120 руб./кг (60 000 руб.: 500 кг).

Получается, что фактическая себестоимость израсходованной за месяц краски составляет 48 000 руб. (120 руб./кг х 400 кг).

Фактическая себестоимость остатка краски на складе на конец месяца - 12 000 руб. (120 руб./кг х 100 кг).

Применяя метод ФИФО, сначала списывают материалы по стоимости первой закупленной партии, затем — по стоимости второй и т.д. В конце месяца все запасы должны быть оценены по стоимости последней партии, купленной в этом периоде.

Пример. ООО «Восток» стоимость отпущенной в производство краски оценивает методом ФИФО. В начале января 2008 г. на складе ООО «Восток» хранилось 300 кг краски. Цена 1 кг краски равна 100 руб. (без НДС). В течение месяца на склад поступило еще 200 кг такой же краски по 150 руб. за 1 кг. За этот месяц в производство было отпущено 400 кг краски. В связи с этим сначала списывают в производство краску, которая была на складе в начале января, а затем — еще 100 кг из партии, поступившей на склад в течение месяца.

Получается, что фактическая себестоимость всей израсходованной за месяц краски составила 45 000 руб. (100 руб./кг х 300 кг + + 150 руб./кг х 100 кг).

Фактическая себестоимость остатка краски оценивается по себестоимости последней партии и равна 15 000 руб. (150 руб./кг х 100 кг).

Особое место в перечне расходов на оплату труда занимают затраты на страхование работников. При налогообложении прибыли налогооблагаемый доход можно уменьшить на сумму платежей по всем договорам обязательного страхования. Что же касается добровольного страхования, то в состав расходов на оплату труда включаются взносы по следующим договорам (п. 16 ст. 255 НК РФ):

- долгосрочного страхования жизни, заключенным на срок не менее пяти лет — при условии, что застрахованному в течение срока действия договора ничего не выплачивается (за исключением страховой выплаты в случае его смерти);

- пенсионного страхования или негосударственного пенсионного обеспечения, которые предусматривают выплату пожизненной пенсии только после того, как застрахованный работник получит право на государственную пенсию;

- личного страхования работников, заключенным на срок не менее одного и предусматривающим оплату медицинских расходов застрахованного;

- личного страхования, которые заключены на случай смерти застрахованного либо утраты им трудоспособности в связи с исполнением трудовых обязанностей.

Однако расходы по всем перечисленным договорам уменьшают налогооблагаемые доходы только в пределах определенных норм. Так, совокупная сумма взносов по договорам долгосрочного страхования жизни, пенсионного страхования и негосударственного пенсионного обеспечения не должна превышать 12% суммы расходов на оплату труда. А предельный размер платежей по договорам добровольного страхования, предусматривающим оплату медицинских расходов, составляет 6% суммы расходов на оплату труда.

Особый норматив установлен ст. 255 НК РФ для платежей по договорам добровольного личного страхования, заключаемым на случай смерти застрахованного лица либо утраты им трудоспособности в связи с исполнением должностных обязанностей.

Эти платежи уменьшают налогооблагаемый доход в пределах 15 000 руб. в год на одного застрахованного работника.

Пример. В январе 2008 г. ОАО «Полет» застраховало пятерых своих сотрудников на случай утраты ими трудоспособности при исполнении трудовых обязанностей. Договор добровольного страхования действует в течение одного года. Сумма страховых взносов составляет 80 000 руб. При налогообложении прибыли, полученной по итогам работы за 2008 г., могли быть учтены расходы на добровольное страхование в сумме, равной 75 000 руб. (15 000 руб. х 5 человек). Оставшиеся 5000 руб. (80 000 руб. - 75 000 руб.) для целей налогообложения не учитываются.

Амортизация. Суммы начисленной амортизации являются расходами, связанными с производством и реализацией. Амортизация начисляется на так называемое амортизируемое имущество.

Амортизируемым имуществом признается имущество (основные средства и нематериальные активы), которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10000 руб. (п. 1 ст. 256 HK РФ).

Под основными средствами в целях исчисления налога на прибыль понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией.

Первоначальная стоимость объекта основных средств определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором он пригоден для использования.

Первоначальная стоимость безвозмездно полученных основных средств определяется по рыночной оценке на дату оприходования.

Первоначальная стоимость основных средств, полученных в виде вкладов в уставный капитал, определяется:

- от юридических лиц — по данным налогового учета у передающей стороны;

- от физических лиц — по документально подтвержденным расходам на приобретение.

Восстановительная стоимость амортизируемых основных средств, приобретенных (созданных) до вступления в силу гл. 25

НК РФ, определяется как их первоначальная стоимость с учетом проведенных переоценок до даты вступления в силу гл. 25 НК РФ.

Остаточная стоимость основных средств, введенных в эксплуатацию после этой даты, определяется как разница между их первоначальной (восстановительной) стоимостью и суммой амортизации, начисленной за период эксплуатации.

Остаточная стоимость объектов амортизируемого имущества, амортизация по которым начисляется нелинейным методом, определяется по формуле

Sn= S х (1-0,01xk)n, (7)

где Sn — остаточная стоимость указанных объектов по истечении п месяцев после их включения в соответствующую амортизационную группу;

S — первоначальная (восстановительная) стоимость указанных объектов;

n — число полных месяцев, прошедших со дня включения этих объектов в соответствующую амортизационную группу до дня их исключения из состава данной группы, не считая периода, исчисленного в полных месяцах, в течении которого такие объекты не входили в состав амортизируемого имущества;

k — норма амортизации, в том числе с учетом повышающего (понижающего) коэффициента, применяемая в отношении соответствующей амортизационной группы.

Основные средства распределяются по амортизационным группам в зависимости от сроков их полезного использования на основании постановления Правительства РФ от 1 января 2002 г. № 1. Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта.

Распределение основных средств по амортизационным группам

|

Амортизационная группа |

Срок полезного использования имущества |

|

|

Первая |

От 1 года до 2 лет включительно |

|

|

Вторая |

Свыше 2 лет до 3 лет включительно |

|

|

Третья |

Свыше 3 лет до 5 лет включительно |

|

|

Четвертая |

Свыше 5 лет до 7 лет включительно |

|

|

Пятая |

Свыше 7 лет до 10 лет включительно |

|

|

Шестая |

Свыше 10 лет до 15 лет включительно |

|

|

Седьмая |

Свыше 15 лет до 20 лет включительно |

|

|

Восьмая |

Свыше 20 лет до 25 лет включительно |

|

|

Девятая |

Свыше 25 лет до 30 лет включительно |

|

|

Десятая |

Свыше 30 лет |

|

Как видим, все основные средства разбиты на 10 амортизационных групп. Для каждой группы установлен интервал срока полезного использования. Конкретный срок в рамках этого интервала организация выбирает самостоятельно.

Не подлежат амортизации следующие виды амортизируемого имущества:

- имущество бюджетных организаций, не используемое в предпринимательской деятельности;

- имущество некоммерческих организаций, полученное в качестве целевых поступлений или купленное за счет средств целевых поступлений и используемое для некоммерческой деятельности;

- имущество, купленное или созданное за счет бюджетных средств;

- объекты внешнего благоустройства;

- приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства. Стоимость приобретенных изданий и иных подобных объектов, за исключением произведений искусства, включается в состав прочих расходов, связанных с производством и реализацией, в полной сумме в момент приобретения указанных объектов.

Существуют случаи, когда нужно прекратить начислять амортизацию (п. 3 ст. 256 НК РФ). Иными словами, из состава амортизируемого имущества исключаются основные средства:

- переданные (или полученные) по договору о безвозмездном пользовании;

находящиеся по решению руководства организации на консервации продолжительностью свыше трех месяцев;

находящиеся по решению руководства организации на консервации продолжительностью свыше трех месяцев;- находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

Начисление амортизации по объекту основных средств начинается с 1 -го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию. Начисление амортизации по объекту прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества по любым основаниям (п. 4 и 5 ст. 259 НК РФ).

Выбранный метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Амортизация по объекту амортизируемого имущества начисляется в соответствии с нормой амортизации, определенной для данного объекта в зависимости от срока его полезного использования.

Налогоплательщики начисляют амортизацию одним из следующих методов:

1) линейным;

2) нелинейным.

Метод начисления амортизации налогоплательщик устанавливает самостоятельно применительно ко всем объектам амортизируемого имущества и отражает в учетной политике для целей налогообложения. Изменение метода начисления амортизации допускается с начала очередного года. При этом налогоплательщик вправе переходить с нелинейного на линейный метод не чаще одного раза в пять лет. Сумму амортизации для целей налогообложения налогоплательщик исчисляет ежемесячно. Амортизация начисляется отдельно по каждой амортизационной группе в случае применения нелинейного метода или в отдельности по каждому объекту амортизируемого имущества — при линейном методе (п. 1 и 2 ст. 259 НК РФ).

Линейный способ. Чтобы рассчитать ежемесячную сумму амортизационных отчислений линейным методом, необходимо первоначальную стоимость объекта основных средств умножить на норму амортизационных отчислений.

Норма амортизационных отчислений, в свою очередь, рассчитывается по формуле

K=1:n х100%, (8)

где К — месячная норма амортизации в процентах;

n — срок полезного использования объекта основных средств, выраженный в месяцах.

Пример. В июне 2008 г. ОАО «Лепесток» приобрело станок для обработки пластмассовых изделий и в этом же месяце ввело его в эксплуатацию. Первоначальная стоимость станка равна 250 000 руб. (без НДС). Согласно учетной политике для целей налогообложения ОАО «Лепесток» начисляет амортизацию в целях налогообложения линейным методом. По классификации данный станок относится к пятой амортизационной группе. Срок его полезного использования может составлять от семи лет одного месяца до десяти лет включительно. Организация установила, что станок будет использоваться девять лет (108 месяцев). С июля 2008 г. на него стали начислять амортизацию. Месячная норма амортизации составила 0,93% (1: 108 мес. х 100%).

Получается, что ежемесячно на станок будет начисляться амортизация, равная 2325 руб. (250 000 руб. х 0,93%).

Налогоплательщик применяет линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую-десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик вправе применять один из двух методов, приведенных ранее.

Нелинейный метод. Амортизацию можно рассчитывать также нелинейным методом. Предполагается разделение всего амортизируемого имущества налогоплательщика на амортизационные группы. По каждой амортизационной группе определяется суммарная стоимость имущества (суммарный баланс). Суммарный баланс каждой амортизационной группы ежемесячно уменьшается на сумму начисленной амортизации. Сумму начисленной за один месяц амортизации для каждой амортизационной группы определяют исходя из произведения суммарного баланса и амортизации:

A= B х (k: 100), (5.9)

где А — сумма начисленной за один месяц амортизации для соответствующей амортизационной группы;

В — суммарный баланс соответствующей амортизационной группы;

k — норма амортизации для соответствующей амортизационной группы.

Нормы амортизации, используемые в случае применения нелинейного метода

|

Амортизационная группа |

Норма амортизации (месячная), % |

|

Первая |

14,3 |

|

Вторая |

8,8 |

|

Третья |

5,6 |

|

Четвертая |

3,8 |

|

Пятая |

2,7 |

|

Шестая |

1,8 |

|

Седьмая |

1,3 |

|

Восьмая |

1,0 |

|

Девятая |

0,8 |

|

Десятая |

0,7 |

Пример. Организация в январе 2009 г. ввела в эксплуатацию следующие объекты основных средств:

- первый, стоимостью 100 000 руб. и сроком полезного использования три с половиной года;

- второй, стоимостью 200 000 руб. и сроком полезного использования четыре года;

- третий стоимостью 400 000 руб. и сроком полезного использования девять лет

Первый и второй объекты относятся к третьей амортизационной группе, третий объект — к пятой амортизационной группе. Амортизация должна начисляться с 1-го числа месяца, следующего за месяцем ввода объектов в эксплуатацию, т.е. с 1 февраля 2009 г.

Суммарный баланс по третьей амортизационной группе на 1 февраля 2009 г. составил 300 000 руб. (200 000 руб. + 100 000 руб.); по пятой группе — 400 000 руб.

Амортизация по третьей амортизационной группе за февраль 2009 г. составила 16 800 руб. (300 000 руб. х 5,6% : 100%); по пятой группе - 10 800 руб. (400 000 руб. х 2,7% : 100%). Суммарный баланс по третьей амортизационной группе на 1 марта 2009 г. составил 283 200 руб. (300 000 руб. - 16 800 руб.); по пятой группе -389 200 руб.(400 000 руб. - 10 800 руб.).

Если суммарный баланс амортизационной группы становится менее 20 тыс. руб. в месяце, следующем за месяцем, когда указанное значение было достигнуто, и если за это время суммарный баланс соответствующей амортизационной группы не увеличился в результате ввода в эксплуатацию объектов амортизируемого имущества, то налогоплательщик вправе упразднить указанную группу, при этом значение суммарного баланса относится на внереализационные расходы текущего периода.

Ускоренная (замедленная) амортизация. В отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 2. При этом нельзя начислять ускоренную амортизацию по основным средствам, которые относятся к первой-третьей амортизационным группам, если амортизация по ним начисляется нелинейным методом.

Пример. В августе 2008 г. ООО «Тепло» ввело в эксплуатацию новый отопительный котел, первоначальная стоимость которого составила 600 000 руб., в том числе НДС — 100 000 руб. Это оборудование относится к пятой амортизационной группе, срок его полезного использования — от семи лет одного месяца до десяти лет включительно. ООО «Тепло» установило, что котел прослужит восемь лет (96 месяцев).

Так как котел используется в токсичной среде, руководитель издал приказ о том, что норму амортизации нужно увеличить в 1,5 раза.

ООО «Тепло» начисляет амортизацию линейным методом, поэтому норма ежемесячной амортизации составляет 1,04% (1:96 мес. х х 100%), а сумма амортизации, начисляемой за месяц, будет равна 7800 руб. (500 000 руб. х 1,04% х 1,5).

Кроме того, ускоренная амортизация может применяться в отношении:

- собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрик, животноводческих комплексов, зверосовхозов, тепличных комбинатов);

- собственных амортизируемых основных средств налогоплательщиков-организаций, имеющих статус резидента промышленно-производственной особой экономической зоны или туристско-Рекреационной особой экономической зоны (п. 1 ст. 2593 НК РФ).

Налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 3 в отношении:

- амортизируемых основных средств, являющихся предметом договора лизинга, налогоплательщиков, у которых данные основные средства должны учитываться в соответствии с условиями договора;

- амортизируемых основных средств, используемых только для осуществления научно-технической деятельности (п. 2 ст. 2593 НКРФ).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой-третьей амортизационным группам.

Допускается начисление амортизации по нормам амортизации ниже установленных по решению руководителя организации, закрепленному в учетной политике (п. 4 ст. 2593 НК РФ).

Прочие расходы, связанные с производством и реализацией. Большинство прочих расходов, перечисленных в ст. 264 НК РФ, учитывается для налогообложения прибыли без каких-либо ограничений. Но есть среди них и те, которые уменьшают налогооблагаемый доход лишь в определенных пределах:

- представительские расходы;

- расходы на рекламу;

- командировочные расходы (в части суточных);

- расходы на научно-исследовательские и опытно-конструкторские работы (НИОКР).

Виды нормируемых (прочих) расходов

|

Виды нормируемых (прочих) расходов |

Норматив |

|

Представительские расходы |

В размере фактических затрат, но не более 4% фонда оплаты труда |

|

Расходы на рекламу |

Ряд затрат относится на расходы без ограничений. Остальные в размере фактических затрат, но не более 1% выручки (без НДС) |

|

Командировочные расходы |

Нормируются только в отношении суточных |

|

Расходы на НИОКР |

В размере фактических затрат, в случае как положительного, так и отрицательного результата (в некоторых случаях с коэффициентом 1,5) |

Представительские расходы. К представительским относятся расходы налогоплательщика на официальный прием и (или) обслуживание представителей других организаций, участвующих в переговорах в целях установлении и (или) поддержания взаимного сотрудничества, а также участников прибывших на заседание совета директоров (правления) или иного руководящего органа налогоплательщика независимо от места проведения указанных мероприятий.

К представительским расходам относятся расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для указанных лиц, транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия, буфетное обслуживание во время переговоров, оплата услуг переводчиков (подп. 2 п. 49 ст. 264 НК РФ).

Представительские расходы для налогообложения прибыли не должны превышать 4% расходов на оплату труда за I квартал, полугодие, девять месяцев или год.

Пример. В 2009 г. ООО «Фиалка» истратило на представительские расходы 40 000 руб. А расходы на оплату труда за тот же период составили 700 000 руб. Сумма представительских расходов для налогообложения прибыли - 28 000 руб. (700 000 руб. х 4% : 100%).

Оставшаяся часть представительских расходов — 12 000 руб. (40 000 руб. - 28 000 руб.) — в расчет налогооблагаемой прибыли не включается.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Расходы на рекламу. В п. 4 ст. 264 НК РФ перечислены виды рекламных расходов, которые уменьшают налогооблагаемый доход без каких-либо ограничений. Это, в частности, средства, истраченные:

- на рекламные мероприятия через средства массовой информации и телекоммуникационные сети;

- на световую и иную наружную рекламу, в том числе на изготовление рекламных стендов и рекламных щитов;

- на участие в выставках, ярмарках, экспозициях;

- на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на изготовление рекламных брошюр и каталогов, рассказывающих о работах, услугах, которые выполняет организация;

- на уценку товаров, которые потеряли свои первоначальные качества при экспонировании.

Любые другие рекламные расходы учитываются для целей налогообложения в размере, не превышающем 1% выручки. К таким расходам, в частности, относятся средства, потраченные на покупку или изготовление призов, которые вручаются победителям розыгрышей во время проведения массовых рекламных кампаний.

Пример. В 2009 г. ООО «Терек» провело розыгрыш призов среди покупателей своей продукции. На покупку призов ООО «Терек» истратило 900 000 руб., в том числе НДС — 137 250 руб. Выручка ООО «Лена» за 2008 г. составила 60 000 000 руб. (без НДС). Сумма расходов на приобретение призов, на которую можно уменьшить налогооблагаемый доход, равна 600 000 руб. (60 000 000 руб. х 1%: 100%).

Оставшиеся 150 000 руб. (900 000 руб. - 150 000 руб. - 600 000 руб.) рекламных расходов при налогообложении прибыли не учитываются.

Командировочные расходы. Отправляя сотрудника в командировку, организация оплачивает ему:

- проезд;

- жилье;

- суточные;

- другие расходы, произведенные этим сотрудником по поручению работодателя.

Подпункт 12 п. 1 ст. 264 НК РФ устанавливает только ограничение командировочных расходов: суточные уменьшают налогооблагаемый доход в пределах норм, определенных Правительством РФ. Расходы по найму жилого помещения не нормируются. Главное требование к этим расходам — их подтверждение оправдательными документами.

В настоящее время действует норма суточных по командировкам на территории РФ, в соответствии с которой работнику следует выплачивать 700 руб.

Пример. ЗАО «Марс» расположено в Санкт-Петербурге, 14 мая 2008 г. оно направило одного из своих сотрудников в четырехдневную командировку в Москву. Перед началом командировки — 13 января 2008 г. — сотруднику выдали суточные из расчета 1000 руб. за день. Всего он получил 10 000 руб.

Сотрудник, вернувшийся из командировки, 20 мая 2008 г. представил в бухгалтерию авансовый отчет на сумму 8200 руб., в том числе:

2800 руб. (700 руб. х 4 дн.) — суточные;

2400 руб. — стоимость билетов на поезд до Москвы и обратно;

3000 руб. — сумма, уплаченная за проживание в гостинице.

5400 руб. (2400 руб. + 3000 руб.) — включены в расходы средств, потраченных на проезд и проживание в гостинице.

Сумма командировочных расходов, на которые можно уменьшить налогооблагаемый доход, — 8200 руб. (700 руб. х 4 дн. + 5400 руб.).

1800 руб. (10 000 руб. - 2800 руб. - 3000 руб. - 2400 руб.) - возвращенные работником неиспользованные деньги.

Расходы на НИОКР. Согласно ст. 262 НК РФ к НИОКР относятся средства, потраченные организацией:

- на разработку новой продукции или усовершенствование уже производимых товаров;

- на формирование Российского фонда технологического развития, а также иных отраслевых и межотраслевых фондов финансирования НИОКР (по перечню, который должно утвердить Правительство РФ).

Первый вид затрат относят на прочие расходы равномерно в течение одного года начиная с месяца, следующего за месяцем, в котором были завершены исследования, при условии использования этих исследований и разработок в производстве и (или) для реализации товаров (выполнения работ, оказания услуг).

Расходы налогоплательщика на НИОКР, осуществляемые в целях создания новых или совершенствования применяемых технологий, создания новых видов сырья или материалов, которые не дали положительного результата, также подлежат включению в состав прочих расходов равномерно в течение одного года в размере фактически осуществленных расходов (п. 2 ст. 262 НК РФ).

Пример. В сентябре 2009 г. ОАО «Бытхим» прекратило работу по созданию новой марки стирального порошка. Все усилия оказались безрезультатными. На эту работу ОАО «Бытхим» истратило 200 000 руб.

В состав прочих расходов, которые уменьшают налогооблагаемый доход, организация может включить 100% этой суммы. С октября 2009 г. по сентябрь 2010 г. включительно (всего 12 мес.) ОАО «Бытхим» может ежемесячно относить на расходы в целях налогообложения прибыли по 16 667 руб. (200 000 руб.: 12 мес).

При положительном результате исследований понесенные ОАО «Бытхим» затраты также включались бы в расходы для налогообложения прибыли в течение одного года.

Расходы на НИОКР, в том числе не давшие положительного результата, произведенные налогоплательщиками-организациями, зарегистрированными и работающими на территориях особых экономических зон, созданных в соответствии с законодательством РФ, признаются в том периоде, в котором эти расходы были осуществлены, в размере фактических затрат. Расходы налогоплательщика на НИОКР, в том числе не давшие положительного результата, по перечню, установленному Правительством РФ, включаются в состав прочих расходов в размере фактических затрат с коэффициентом 1,5 (п. 2 ст. 262 НК РФ).

Расходы налогоплательщика на НИОКР, осуществляемые в форме отчислений на формирование Российского фонда технологического развития, а также иных отраслевых фондов финансирования НИОКР признаются для целей налогообложения в пределах 1,5% доходов (валовой выручки организации) (п. 3 ст. 262 НК РФ).

Посреднические услуги. Организации обращаются к посредникам (комиссионерам, поверенным, агентам), чтобы продать свою продукцию (работы, услуги) или купить необходимые товары (найти подрядчиков). И в первом, и во втором случае посредник работает за вознаграждение.

Если посредник продает товары организации, то вознаграждение включается в состав расходов, связанных с производством и реализацией (подп. 3 п. 1 ст. 264 НК РФ).

Организации, которые определяют расходы методом начисления, признают вознаграждение расходом после того, как получат отчет от посредника о проделанной работе. А организации, использующие кассовый метод, включают вознаграждение в состав расходов лишь после того, как рассчитаются с посредником.

Пример ООО «Снежок» (комитент) поручило ЗАО «Малыш» (комиссионеру) продать 10 холодильников по 12 000 руб., в том числе НДС — 1830 руб., за штуку. Себестоимость одного холодильника — 7000 руб. Вознаграждение комиссионера составляет 5% (без учета НДС) стоимости каждого проданного холодильника. ЗАО «Малыш» реализовало всю партию холодильников.

Для целей налогообложения прибыли агентское вознаграждение равно 5085 руб. (10 170 руб. х 10 шт. х 5% : 100%), включается в состав прочих расходов ООО «Снежок».

Внереализационные расходы. К таким расходам относятся затраты, не связанные с производством и реализацией продукции. В ст. 265 НК РФ среди таких расходов названы, в частности:

- проценты, начисленные по заемным средствам;

- отрицательные курсовые и суммовые разницы;

- разница между курсом покупки или продажи иностранной валюты и курсом, установленным Банком России;

- судебные издержки;

- затраты на ликвидацию основных средств, которые выводятся из эксплуатации;

- признанные должником штрафы и пени по хозяйственным договорам;

- средства, уплаченные за услуги банков;

- затраты на аннулированные производственные заказы;

- убытки по сделке уступки права требования;

- потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций;

- убытки прошлых налоговых периодов, выявленных в текущем отчетном (налоговом) периоде.

Проценты по долговым обязательствам. Долговые обязательства — это кредиты, товарные и коммерческие кредиты, займы, банковский вклады, банковские счета или иные заимствования независимо от формы их оформления (п. 1 ст. 269 НК РФ). В состав внереализационных доходов включаются проценты, начисленные по долговым обязательствам. Указанной статьей НК РФ установлены два норматива, ограничивающие размер процентов, которые можно признать для целей налогообложения.

Первый норматив должны рассчитывать только организации, которые за один квартал получили несколько займов (кредитов) на сопоставимых условиях.

Долговыми обязательствами, выданными на сопоставимых условиях, считаются долговые обязательства выданные:

- в одинаковой валюте;

- на один и тот же срок;

- под одинаковое залоговое обеспечение.

Объемы этих долговых обязательств должны быть сопоставимыми.

Первый норматив: проценты по каждому из таких кредитов, уменьшают налогооблагаемую базу только в пределах среднего процента по всем сопоставимым займам, увеличенного на 20%.

Пример. В январе 2008 г. ЗАО «Плато» получило на сопоставимых условиях три кредита по 300 000 руб. По первому кредиту проценты начисляются по ставке 10% годовых, по второму — 12% годовых, по третьему — 21% годовых.

Средний процент по этим кредитам равен 14,33% .

Увеличим средний процент на 20%, получим 17,2% (14,33% + + 14,33% х 20% : 100%).

Процентная ставка по первому и второму кредитам оказалась ниже установленного предела: 10% < 17,2% и 12% < 17,2%. Ставка по третьему кредиту превысила средний процент, увечный на 20%: 21% > 17,2%. В связи с этим для целей налогообложения сумма процентов по третьему кредиту, которую можно включить в состав внереализационных расходов, будет равна 4383 руб. (300 000 руб. х 17,2% : 100% : 365 дн. х 31 дн.).

Оставшиеся от процентов, начисленных по третьему кредиту, 968 руб. при расчете налогооблагаемой прибыли не учитываются.

Общая сумма процентов, включаемых в январе 2006 г. во внереализационные расходы, которые уменьшают налогооблагаемый доход, равна 9989 руб. (2548 руб. + 3058 руб. + 4383 руб.).

Второй норматив применяется по долговым обязательствам, полученным в рублях, и равен ставке рефинансирования Банка России, увеличенной в 1,1 раза, а по долговым обязательствам в иностранной валюте — 15% годовых.

Второй норматив предназначен для организаций, у которых нет долговых обязательств на сопоставимых условиях. Однако его также могут применять организации, имеющие долговые обязательства на сопоставимых условиях, т.е. существует право выбора норматива и можно использовать тот из них, который позволит включить в состав внереализационных расходов большую сумму уплаченных процентов.

Пример. Допустим, что ЗАО «Плато» решило рассчитывать норматив исходя из ставки рефинансирования Банка России, увеличенной в 1,1 раза. Если в январе 2008 г. данная ставка была равна 21%, то норматив составил 23,1% (21% х 1,1).

Эта величина превысила размер процентов по всем трем кредитам: 10% < 23,1%, 12% < 23,1% и 21% < 23,1%.

Значит, используя второй норматив, ЗАО «Плато» смогло отнести на внереализационные расходы, которые уменьшают налогооблагаемый доход, всю сумму процентов, начисленных в январе 2008 г.

Суммовые разницы. Такие разницы образуются в тех случаях, когда меняется курс иностранной валюты, в которой выражена дебиторская или кредиторская задолженность. Кредиторы включают эти разницы во внереализационные расходы, если:

- в день, когда они отгрузили продукцию, курс иностранной валюты был больше, чем когда продукцию оплатил покупатель;

- в день перечисления аванса в счет будущей поставки товаров курс был больше, чем в день отгрузки этих товаров.

У дебиторов все наоборот. Они учитывают в расходах суммовые разницы из-за того, что:

- в тот день, когда были оприходованы товары, курс иностранной валюты оказался меньше курса, установленного на день их последующей оплаты;

- покупатель перечислил аванс по курсу, меньшему, чем курс, который был установлен на день отгрузки продукции.

Пример. В ноябре 2008 г. ЗАО «Восток» отгрузило ООО «Запад» партию товара на 18 000 условных единиц (у.е.), в том числе НДС — 3000 у.е. Себестоимость товара — 200 000 руб. Покупатель оплатил товар в декабре 2008 г. В соответствии с договором 1 у.е. равна 1 долл. США. Курс доллара, установленный Банком России, составил на дату:

- отгрузки — 32 руб.;

- оплаты — 31 руб.

3000 руб. — уменьшен НДС. В налоговом учете суммовая разница (без НДС) — 15 000 руб. (18 000 руб. - 3000 руб.) — относится на внереализационные расходы.

Штрафы и пени по хозяйственным договорам. Такие штрафы, пени, а также иные санкции по хозяйственным договорам включаются в состав внереализационных расходов, если организация признала, что должна их уплатить, или ее обязал это сделать суд. Во всех других случаях организация не вправе включать штрафы и пени, предусмотренные договорами, в состав расходов, которые уменьшают налогооблагаемый доход.

Расходы по договору уступки права требования. Как правило, продавец уступает свою дебиторскую задолженность дешевле, чем стоят товары, из-за которых эта задолженность возникла. Другими словами, он получает убыток от уступки долга, который можно включить в состав внереализационных расходов. В соответствии со ст. 279 НК РФ существует две ситуации в отношении уступки права требования третьему лицу.

Первая ситуация: продавец (или налогоплательщик, перекупивший право требования у продавца) уступил свою дебиторскую задолженность до того, как по ней наступил срок платежа. В этой ситуации в состав внереализационных расходов можно включить лишь ту часть убытка по договору, которая не превышает сумму процентов, начисленных на доход от уступки права требования. Указанные проценты нужно начислять начиная со дня, когда было уступлено право требования, и заканчивая днем, в который истекает срок погашения уступленного долга.

По рублевым долгам начисляемые проценты равны ставке рефинансирования Банка России, увеличенной в 1,1 раза, а по валютным долгам — 15% годовых.

Пример. ОАО «Бумеранг» 15 августа 2008 г. отгрузило ООО «Пульс» партию стиральных машин на сумму 236 000 руб., в том числе НДС — 36 000 руб. Их себестоимость составляет 160 000 руб. В договоре определено, что ООО «Пульс» должно было оплатить товары до 16 сентября 2008 г. ОАО «Бумеранг», не дожидаясь оплаты, 29 августа 2008 г. уступило право требования долга ООО «Ока» за 180 000 руб. ОАО «Бумеранг», рассчитывая налог на прибыль, признает доходы и расходы методом начислений.

В налоговом учете ОАО «Бумеранг» 15 августа 2008 г. был отражен доход от продажи 200 000 руб. (236 000 руб. - 36 000 руб.). А 29 августа был выявлен убыток от уступки права требования в размере 56 000 руб. (236 000 руб. - 180 000 руб.).

Проценты, которые уплатила бы организация за пользование заемными средствами за период с 29 августа по 16 сентября 2008 г. (18 дней), равны доходу от уступки долга. Ставка рефинансирования Банка России, увеличенная в 1,1 раза, равна 23,1% (21% х 1,1).

Тогда искомые проценты составят 2051 руб. (180 000 руб. х 23,1% : 100% : 365 дн. х 18 дн.). Эта сумма меньше убытка, который получило ОАО «Бумеранг»: 2051 руб. < 56 000 руб. Значит, ОАО «Бумеранг» может включить в состав внереализационных расходов, уменьшающих налогооблагаемый доход, не весь убыток, а только 2051 руб.

Вторая ситуация: если организация уступила право требования своему дебитору после того, как истек срок платежа по его долгу, в состав внереализационных расходов включается весь убыток, полученный по договору цессии. Но в день уступки на расходы можно списать только 50% убытка. Оставшаяся его часть будет признана расходами только через 45 дней (п. 2 ст. 279 НК РФ).

Пример. Изменим условия. Допустим, что ООО «Пульс» не оплатило партию стиральных машин до 16 сентября 2008 г., поэтому 20 сентября 2008 г. ОАО «Бумеранг» уступило право требования долга ООО «Ока»за 160 000 руб.

Для целей налогообложения убыток ОАО «Бумеранг» также равен 80 000 руб. 50% убытка - 40 000 руб. (80 000 руб. х 50% : 100%) -нужно было включить в состав внереализационных доходов 20 сентября 2008 г. Оставшиеся 40 000 руб. убытка должны были быть отнесены к расходам через 45 дней после уступки долга, т.е. 4 ноября 2008 г.

Расходы не учитываемые в целях налогообложения:

- дивиденды, выплачиваемые организацией;

- пени и штрафы за нарушение налогового законодательства;

- взносы в уставный капитал;

- средства и имущество, переданные по договору займа;

- вознаграждения работникам, не предусмотренные трудовым договором;

- материальная помощь, выдаваемая работникам;

- стоимость безвозмездно переданного имущества и др.

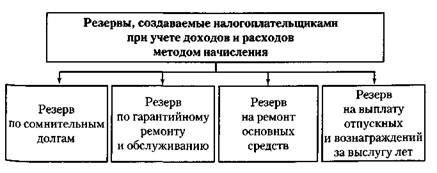

Полный перечень расходов, не учитываемых в целях налогообложения прибыли, приведен в ст. 270 НК РФ. Резервы, уменьшающие налогооблагаемую прибыль, представлены на схеме.

Резерв по гарантийному ремонту и гарантийному обслуживанию. Налогоплательщики, осуществляющие реализацию товаров (работ, услуг), вправе создавать резервы на предстоящие расходы по гарантийному ремонту и гарантийному обслуживанию (п. 1 ст. 267 НК РФ). Резерв вправе создавать организации, которые принимают на себя гарантийные обязательства по ремонту и обслуживанию реализованных товаров (работ, услуг). Налогоплательщик самостоятельно принимает решение о создании такого резерва и в учетной политике в целях налогообложения определяет предельный размер отчислений в этот резерв.

Расходами признаются суммы отчислений в резерв на дату реализации указанных товаров (работ). При этом размер созданного резерва не может превышать предельного размера, определяемого как доля фактически осуществленных налогоплательщиком расходов по гарантийному ремонту и гарантийному обслуживанию в общем объеме выручки от реализации указанных товаров (работ) за предыдущие три года, умноженная на сумму выручки от реализации указанных товаров (работ) за отчетный (налоговый) период (п. 3 ст. 267 НК РФ).

Если организация ранее не принимала на себя гарантийных обязательств, то она при создании данного резерва должна исходить из ожидаемых расходов на гарантийный ремонт.

Суммы, зачисленные в резерв по гарантийному ремонту, включаются в состав прочих расходов, связанных с производством и реализацией.

Пример. Организация продает принтеры. Цена одного принтера — 6000 руб. На каждый принтер покупателю выдается гарантия. В 2008 г. организация решила создать резерв по гарантийному ремонту и гарантийному обслуживанию.

Расходы на гарантийный ремонт принтеров за 2005-2007 гг. составили 800 000 руб., а выручка за тот же период — 11 500 000 руб. (без НДС), За январь 2008 г. организация реализовала 300 принтеров. Выручка от реализации принтеров за январь 2008 г. составила 1 800 000 руб. (6000 руб. х 300 шт.).

Доля затрат на гарантийный ремонт в выручке за три указанных года составила 6,96% (800 000 руб.: 11 500 000 руб. х 100%).

Таким образом, продав один принтер, организация может отчислить в резерв по гарантийному ремонту 418 руб. (6000 руб. х х 6,96% : 100%).

Организация за I квартал 2008 г. отчислила в резерв 125 400 руб. (348 руб. х 300 шт.). Фактические расходы на гарантийный ремонт за

I квартал 2008 г. составили 150 000 руб. Таким образом, организация вправе включить в состав прочих расходов расходы на гарантийный ремонт в размере 24 600 руб. (150 000 руб. - 125 400 руб.).

Сумма резерва, не полностью использованная налогоплательщиком в налоговом периоде на осуществление ремонта по товарам (работам), реализованным с условием предоставления гарантии, может быть перенесена им на следующий налоговый период. Причем сумма вновь создаваемого в следующем налоговом периоде резерва должна быть скорректирована на сумму остатка резерва предыдущего налогового периода.

Если сумма вновь создаваемого резерва меньше, чем сумма остатка резерва, созданного в предыдущем налоговом периоде, то разница между ними подлежит включению в состав внереализационных доходов налогоплательщика текущего налогового периода.

Если налогоплательщик принял решение о создании резерва по гарантийному ремонту и гарантийному обслуживанию товаров (работ), то расходы на гарантийный ремонт списываются за счет суммы созданного резерва. В том случае, когда сумма созданного резерва меньше суммы расходов на ремонт, произведенных налогоплательщиком, разница между ними подлежит включению в состав прочих расходов (п. 5 ст. 267 НК РФ).

Резерв предстоящих расходов на ремонт основных средств. Для обеспечения в течение двух и более налоговых периодов равномерного включения затрат в расходы на проведение ремонта основных средств налогоплательщики вправе создавать резервы под предстоящий ремонт основных средств.

Налогоплательщик, создающий резерв предстоящих расходов на ремонт, рассчитывает отчисления в такой резерв исходя из совокупной стоимости основных средств и соответствующих нормативов отчислений (п. 2 ст. 324 НК РФ). Совокупная стоимость основных средств определяется как сумма первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором образуется резерв предстоящих расходов на ремонт основных средств.

Норматив отчислений организация определяет самостоятельно исходя из частоты и периодичности проведения ремонта основных средств.

Сумма резерва равна произведению совокупной стоимости основных средств и норматива отчислений. Предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года.

Пример. Организация в 2008 г. решила создать резерв на ремонт основных средств. Совокупная стоимость ее основных средств на 1 января 2008 г. равна 55 000 000 руб. Норматив резервных отчислений установлен в размере 9%.

Сумма резерва, рассчитанная по нормативу, составила 4 950 000 руб. (55 000 000 руб. х 9% : 100%).

В 2005-2007 гг. фактические расходы организации на ремонт основных средств равнялись 4 200 000 руб.

Средние расходы на ремонт основных средств за три предыдущих года - 1 400 00 руб. (4 200 00 руб. : 3); 1 400 000 руб. < < 4 950 000 руб., поэтому максимальная сумма резерва должна быть равна 1 400 000 руб.

Отчисления в резерв предстоящих расходов на ремонт основных средств в течение налогового периода списываются на расходы равными долями на последний день соответствующего отчетного (налогового) периода. Если налогоплательщик создает резерв предстоящих расходов на ремонт основных средств, то сумма фактически осуществленных затрат на проведение ремонта списывается за счет средств этого резерва.

Когда сумма фактически осуществленных затрат на ремонт основных средств в отчетном (налоговом) периоде превышает сумму созданного резерва предстоящих расходов на ремонт основных средств, остаток затрат для целей налогообложения включается в состав прочих расходов.

Если на конец налогового периода остаток средств резерва предстоящих расходов на ремонт основных средств превышает сумму фактически осуществленных в текущем налоговом периоде затрат на ремонт основных средств, то сумма такого превышения текущего налогового периода включается в состав доходов налогоплательщика.

Резерв предстоящих расходов на оплату отпусков и выплату ежегодного вознаграждения за выслугу лет. Налогоплательщик, принявший решение о равномерном учете для целей налогообложения предстоящих расходов на оплату отпусков работников, обязан отразить в учетной политике для целей налогообложения принятый им способ резервирования, определить предельную сумму отчислений и ежемесячный процент отчислений (п. 1 ст. 3241 НК РФ).

Ежемесячный процент отчислений рассчитывается путем деления предполагаемого размера расходов на оплату отпусков на предполагаемые расходы труда. Полученный таким образом процент ежемесячно умножают на начисленную заработную плату работников.

Отчисления в резерв на оплату отпусков (выплату вознаграждений) включают в состав расходов на оплату труда.

Пример. Организация в 2008 г. решила создать резерв на оплату отпускных. Предполагаемая годовая сумма расходов на оплату отпусков за 2009 г. — 400 000 руб. Предполагаемая годовая сумма расходов на оплату труда за 2009 г. — 3 400 00 руб.

Процент ежемесячных отчислений в резерв равен 11, 76% (400 000 руб.: 3 400 00 руб. х 100%).

В январе 2009 г. организация начислила заработную плату своим работникам в размере 250 00 руб. В этом месяце резерв на оплату отпусков составил 29 400 руб. (250 000 руб. х 11, 76% : 100%).

Аналогично проводятся отчисления в резервный фонд за февраль, март, апрель и т.д. Расходы на выплату отпускных осуществляются за счет резерва.

В конце года сумму созданного резерва нужно сравнить с суммой фактически начисленных отпускных. Если резерв окажется больше, неиспользованный остаток должен быть включен в состав внереализационных доходов.

В таком же порядке налогоплательщик осуществляет отчисления в резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год.

Резерв по сомнительным долгам. Сомнительный долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров (выполнением работ, оказанием услуг), если эта задолженность не погашена в сроки, установленные договором, не обеспечена залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК РФ).

Чтобы создать такой резерв, организация должна проинвентаризовать свою дебиторскую задолженность. Сомнительные долги, выявленные при инвентаризации, делятся на три группы:

1) долги, срок погашения которых истек более 90 дней до даты инвентаризации;

2) долги, срок погашения которых истек от 45 до 90 дней до даты инвентаризации;

3) долги, срок погашения которых истек менее чем за 45 дней до даты инвентаризации.

В резерв включается вся сумма долгов первой группы; 50% долгов второй группы; долги третьей группы не включаются в резерв. Сформированный таким образом резерв не должен превышать 10% выручки, полученной от реализации товаров (работ, услуг).

Пример. В 2009 г. организация решила создать резерв по сомнительным долгам. Выручка за I квартал 2009 г. составила 25 000 000 руб.; 10% от выручки - 2 500 000 руб. (2 500 000 руб. х 10%).

Организация 31 марта 2009 г. провела инвентаризацию дебиторской задолженности и выявила сомнительные долги на сумму 15 500 000 руб., в том числе:

- организация 1 должна была погасить 700 000 руб. до 25 мая 2008 г. (более 90 дней до конца I квартала 2009 г.);

- организация 2 должна была погасить 400 000 руб. до 5 февраля г. (55 дней до конца I квартала 2009 г.);

- организация 3 должна была погасить 900 000 руб. до 20 марта г. (12 дней до конца I квартала 2009 г.).

Организация имеет право включить в резерв всю задолженность по организации 1,50% задолженности по организации 2.

Сумма резерва будет равна 900 000 руб. (700 000 руб. + 400 000 руб. : 2). Эта величина не превышает установленный предел: 900 000 руб. < 2 500 000 руб. Таким образом, организация может отнести всю сумму резерва на внереализационные расходы.

Резерв по сомнительным долгам организация может использовать лишь на покрытие убытков от безнадежных долгов. Безнадежным долгом считается задолженность, по которой истек срок исковой давности или которую невозможно взыскать с должника.

Сумму резерва по сомнительным долгам, не полностью использованную налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, можно перенести на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового)периода. Если сумма вновь создаваемого по результатам инвентаризации резерва меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, то разница подлежит включению в состав внереализационных доходов налогоплательщика. Если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, то разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

Когда налогоплательщик принял решение о создании резерва по сомнительным долгам, списание долгов, признаваемых безнадежными, проводится за счет суммы созданного резерва. Если сумма созданного резерва меньше суммы безнадежных долгов, подлежащих списанию, то разница (убыток) подлежит включению в состав внереализационных расходов (п. 5 ст. 266 НК РФ).

Кассовый метод определения доходов и расходов. Организации (за исключением банков) имеют право определять доходы и расходы или кассовым методом, или методом начисления. Организация, применяющая кассовый метод, признает свои доходы в тот момент, когда деньги поступили на расчетный счет или в кассу. А расходы для целей налогообложения учитываются только после их оплаты.

Кассовым методом могут воспользоваться организации, если их средняя выручка от реализации товаров (работ, услуг) без НДС не превысила 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ).

Пример. В 2008 г. ООО «Инвест-проект» получило выручку, равную 3 200 000 руб., в том числе:

600 000 руб. — в I квартале;

700 000 руб. — во II квартале;

1 500 000 руб. — в III квартале;

400 000 руб. — в IV квартале.

Средняя выручка за квартал составляет 800 000 руб. .

800 000 руб. < 1 000 000 руб., следовательно, в 2009 г. ООО «Инвест-проект» может применять кассовый метод определения доходов и расходов.

Использование кассового метода — право организации, а не ее обязанность. Поэтому в том случае, когда организация считает целесообразным применять метод начисления, она может им воспользоваться, даже если выручка от реализации не превышает 1 млн руб. за квартал.

Как уже говорилось, выбранный метод определения доходов и расходов (начисления или кассовый) должен быть закреплен в приказе об учетной политике для целей налогообложения. Этот метод не разрешается менять в течение всего года. Если же у организации, использующей кассовый метод, хотя бы в одном из кварталов средняя выручка превысит 1 млн руб., то право на данный метод будет утрачено, и организации придется пересчитать все доходы и расходы методом начисления начиная с 1 января.

Порядок определения доходов. Согласно п. 2 ст. 273 НК РФ для налогоплательщиков, применяющих кассовый метод, датой получения дохода считается день погашения дебиторской задолженности. Долг может быть погашен деньгами, имуществом или любым другим способом. Доходом также являются полученные организацией авансы.

Пример. ООО «Сигма» определяет доходы и расходы кассовым методом. ООО «Сигма» 1 июля 2008 г. продало ООО «Техно» станок за 295 000 руб., в том числе НДС — 45 000 руб. В целях исчисления НДС 000«Сигма» определяет выручку «по отгрузке».

ООО «Техно» оплатило станок 10 августа 2008 г. Следовательно, ООО «Сигма» отразит в налоговом учете 10 августа 2008 г. доход от реализации станка в сумме 250 000 руб. (295 000 руб. - 45 000 руб.).

Порядок определения расходов. Применяя кассовый метод, организация может уменьшить полученные доходы на величину только оплаченных расходов. Оплатой товара (работ, услуг, имущественных прав) признается прекращение встречного обязательства не только деньгами, но и иным имуществом (п. 3 ст. 273 НК РФ).

Затраты на сырье и материалы относятся к расходам по мере того, как они оплачены и списаны в производство.

Пример. ЗАО «Эверест» для целей налогообложения использует кассовый метод. ЗАО «Эверест» июне 2008 г. получило материалы на сумму 265 000 руб., в том числе НДС — 40 500 руб., и в этом же месяце их оплатило. В производство были отпущены материалы на сумму 200 000 руб. (без НДС).

Следовательно, в июне 2008 г. ЗАО «Эверест» для целей налогообложения могло учесть материальные расходы, равные 200 000 руб.

Проценты за пользование заемными средствами, в том числе банковскими, также учитываются в момент их выплаты. Такие расходы являются нормируемыми.

Пример. ООО «Радуга» для целей налогообложения использует кассовый метод признания доходов и расходов. ООО «Радуга» в январе 2008 г. получило на полгода банковский кредит в размере 100 000 руб. под 15% годовых. В июле 2008 г. ООО «Радуга» возвратило полученный кредит и выплатило проценты — 7500 руб.

При расчете предельной величины процентов, учитываемых при налогообложении, ООО «Радуга» используется норматив, который складывается из ставки рефинансирования Банка России увеличенной в 1,1 раза. Норматив равен 23,1% (21% х 1,1).

Так как 23,1% > 15%, ООО «Радуга» могло в июле 2008 г. отнести на расходы, которые уменьшают налогооблагаемую прибыль, проценты, равные 7500 руб.

Расходы по оплате труда учитываются в целях исчисления налога в тот момент, когда деньги выданы из кассы.

Пример. ООО «Восток» применяет кассовый метод. ООО «Восток» в июле 2008 г. начислило своим сотрудникам заработную плату в сумме 250 000 руб.; 150 000 руб. выплатило работникам в июле, остальную часть — в августе 2008 г.

Следовательно, в июле ООО «Восток» включило в расходы по оплате труда 150 000 руб., а в августе смогло включить в состав расходов по оплате труда оставшуюся часть — 100 000 руб.

Организации, применяющие кассовый метод, учитывают амортизацию только по имуществу, которое оплачено и используется в производстве.

Пример. ООО «Зорька» определяет расходы и доходы кассовым методом. В мае 2008 г. ООО «Зорька» приобрело электропогрузчик, но полностью выплатило за него деньги лишь в июне 2008 г. Он был учтен в составе основных средств по первоначальной стоимости — 700 000 руб. Срок полезного использования определен в пять лет (60 месяцев). Норма амортизации равна 1,67% (1:60 мес. х 100%).

ООО «Зорька» имеет право включать в расходы, уменьшающие налогооблагаемую прибыль, амортизационные начисления начиная с июля 2008 г. Ежемесячная сумма амортизационных начислений равна 11 690 руб. (700 000 руб. х 1,67%).

Если организация применяет кассовый метод, то расходы по уплате налогов и сборов учитываются в тот момент, когда их перечислили с расчетного счета организации.

Пример. ЗАО «Ромашка» для целей налогообложения определяет доходы и расходы кассовым методом. В мае 2008 г. у ЗАО «Ромашка» была задолженность по ЕСН в размере 30 000 руб. В июле 2008 г. ЗАО «Ромашка» перечислило 20 000 руб. в погашение этой задолженности.

Следовательно, в июле 2008 г. ЗАО «Ромашка» имеет право включить в состав расходов, учитываемых при налогообложении, 20 000 руб.

Поскольку организация вправе выбирать, каким методом ей признавать выручку — методом начисления или кассовым методом, возможно, один из них будет более выгоден, чем другой, когда она станет рассчитывать налог на прибыль. Делая выбор, организация должна принимать во внимание все стороны деятельности своей организации. Это связано с тем, что выбранный метод нельзя менять в течение года.

Порядок определения доходов и расходов методом начисления. Большинство организаций, рассчитывая налог на прибыль, определяют доходы и расходы методом начисления.

Доходы от реализации. При использовании метода начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (п. 1 ст. 127 НК РФ).

Пример. ООО «Орленок» занимается пошивом детской одежды. По договору купли-продажи 12 января 2008 г. Покупателю была отгружена продукция на сумму 55 000 руб., в том числе НДС по ставке 10%-5000 руб.

Для целей исчисления НДС выручка признается по отгрузке. ООО «Орленок» определяет доходы и расходы для исчисления налога на прибыль методом начисления. В связи с этим в налоговом учете доход от данной операции был признан таковым в размере 50 000 руб. (55 000 руб. - 5000 руб.) сразу же после того, как товар был отгружен — 12 января 2008 г.

Внереализационные доходы. При безвозмездном получении имущества (работ, услуг) у получающей стороны доход признается на дату подписания сторонами акта о приеме-передаче имущества (приемки-сдачи работ, услуг).

Безвозмездно полученные денежные средства учитываются в составе внереализационных доходов в день их зачисления на расчетный счет или поступления в кассу. В таком же порядке признаются внереализационные доходы по дивидендам от долевого участия в деятельности других организаций и суммы возвращенных взносов, ранее уплаченных некоммерческим организациям, на сумму которых уменьшена налогооблагаемая прибыль.

Доходы от сдачи имущества в аренду (субаренду), лицензионные платежи за пользование объектами интеллектуальной собственности признаются на дату осуществления расчетов в соответствии с условиями заключенных договоров или предъявления документов, служащих основанием для проведения расчетов.

Пример. ЗАО «Кров» сдавало в субаренду складское помещение с 14 января по 17 мая 2008 г. Согласно договору субарендатор должен был перечислить аванс за весь период действия договора в сумме 365 800 руб., в том числе НДС —55 800 руб.

В январе 2008 г. ЗАО «Кров» должно признать доход от субаренды в размере 45 000 руб. .

Внереализационные доходы в виде штрафов, пеней и иных санкций за нарушение обязательств признаются в тот день, когда их признал должник либо когда вступило в силу решение суда об уплате санкций.

Пример. ООО «Инвестор» 20 мая 2008 г. выставило претензию за нарушение договорных условий ООО «Компас» на сумму 30 000 руб. ООО «Компас» признало претензию в сумме 10 000 руб. и подтвердило свое согласие компенсировать понесенный ущерб.

ООО «Инвестор» в составе внереализационных доходов первого полугодия 2008 г. учло выставленную претензию в размере 10 000 руб.

На последний день отчетного (налогового) периода доходом признаются:

- сумма восстановленных резервов;

- сумма дохода от участия в простом товариществе, распределяемого в пользу налогоплательщика;

- доходы от доверительного управления имуществом.

Стоимость материалов, полученных от ликвидации амортизируемого имущества, следует признать внереализационным доходом в день составления акта на списание основных средств.

Выявив доход (прибыли) прошлых лет, его нужно сразу же признать в качестве внереализационного дохода.

Внереализационные доходы в виде положительных курсовых разниц определяются на дату совершения операций с иностранной валютой, а также на последний день текущего месяца по имуществу и обязательствам, стоимость которых выражена в иностранной валюте.

Финансовый результат от купли-продажи валюты (разница между курсом Банка России и курсом покупки-продажи) определяется на дату перехода права собственности на иностранную валюту.

Порядок определения расходов. Расходы, определяемые методом начисления, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы оплаты (п. 1 ст. 272 НК РФ).

Затраты на сырье и материалы, которые используются для изготовления продукции (выполнения работ, оказания услуг), признаются расходами в день передачи таких активов в производство.

Пример. ООО «Фарфор» определяет доходы и расходы методом начисления. В марте 2008 г. для производства сувениров было отпущено 1500 кг глиняной массы по цене 80 руб. за 1 кг. В марте сдано на склад готовой продукции 18 000 сувениров. Технологическим процессом обусловлено, что расход на одну единицу продукции составляет 0,075 кг.

Таким образом, затраты на производство сувениров, учитываемые в целях налогообложения, в марте 2008 г. составили 108 000 руб. (80 руб. х 18 000 ед. х 0,075 кг/ед.).

Так как амортизируемое имущество переносит свою стоимость на продукцию в течение всего срока полезного использования, то рассчитанная амортизация по нему подлежит ежемесячному отражению в составе расходов.

Пример. ООО «Ландыш» определяет доходы и расходы методом начисления. В июне 2008 г. оно купило и ввело в эксплуатацию станок первоначальной стоимостью 750 000 руб. Амортизация по этому станку начисляется линейным методом. Срок полезного использования станка — 40 месяцев. Станок был оплачен только в мае 2009 г. Начиная с июля 2008 г. ООО «Ландыш» может начислять в целях налогообложения прибыли ежемесячно амортизацию в размере 18 750 руб. (750 000 руб.: 40 мес).

Также ежемесячно в качестве расходов признаются и расходы по оплате труда, начисленной в соответствии с требованиями трудового законодательства. Понятие «расходы на оплату труда» в налоговом учете намного шире, чем в бухгалтерском, так как по этой же статье учитывается стоимость бесплатно выдаваемой форменной одежды и др.

Пример. Предприятие «Восток» определяет доходы и расходы методом начисления. В мае 2008 г. заработная плата работников, занятых на строительной площадке, составила 5 800 000 руб. В этом месяце работникам была выдана спецодежда на сумму 600 000 руб.

Расходы на оплату труда в налоговом учете составили в мае 2008 г. 6 400 000 руб. (5 800 000 руб. + 600 000 руб.).

Расходы, связанные с ремонтом основных средств, учитываются в полном объеме в том отчетном периоде, в котором они были осуществлены, причем эти расходы могут быть понесены не только собственником основных средств, но и арендатором и не зависят от факта оплаты.

В составе прочих расходов, связанных с производством и реализацией, учитываются суммы налогов и сборов, установленных законодательством.

Расходы, связанные с образованием резерва по гарантийному ремонту и гарантийному обслуживанию, признаются на дату реализации товаров, подлежащих такому обслуживанию.

Расходы на образование резерва по сомнительным долгам учитываются равномерно и принимаются во внимание при налогообложении в течение периода, на который формируется этот резерв. Таким образом, на последнее число календарного месяца необходимо отразить сумму расхода на создание резерва по сомнительным долгам.

Суммы комиссионных сборов, арендных (лизиноговых) платежей за арендуемое имущество, а также расходы на оплату сторонним организациям выполненных ими работ признаются на дату расчетов по заключенным договорам или на дату предъявления документов, служащих основанием для расчетов.

Перенос убытков на будущее. Налогоплательщики, понесшие убыток (убытки) в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налогооблагаемую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (п. 1 ст. 283 НК РФ). Убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет. Если налогоплательщик понес убытки более чем в одном налоговом периоде, перенос таких убытков на будущее проводится в очередности, в которой они понесены.

Пример. ООО «Рассвет» по итогам деятельности за 2007 г. получило убыток для целей налогообложения в размере 1 600 000 руб. В последующие годы налоговая база составила:

- за 2008 г. - 700 000 руб.;

- за 2009 г. - 900 000 руб.

Убыток, полученный в 2007 г., погашается следующим образом.

|

Год |

Сумма убытка, относимого в уменьшение налогооблагаемой базы, руб. |

Остаток убытка, подлежащий переносу на следующий год, руб. |

|

2008-й |

700 000 |

900 000 (1 600 000 - 700 000) |

|

2009-й |

900 000 |

0 |

Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда этот убыток уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

Налоговые ставки. Основная налоговая ставка по налогу на прибыль — 20%. При этом:

- сумма налога, исчисленная по налоговой ставке 2%, зачисляется в федеральный бюджет;

- сумма налога, исчисленная по налоговой ставке 18%, зачисляется в бюджеты субъектов РФ, причем законами этих субъектов данная ставка может быть снижена, но не более чем до 13,5%.

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство:

10% — от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств, или контейнеров в связи с осуществлением международных перевозок;

20% — со всех остальных доходов.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие ставки:

9% — по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами — налоговыми резидентами РФ;

15% — по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций.

Прибыль, полученная Банком России от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)», не облагается налогом по ставке 0%.

Налоговый и отчетный периоды. Налоговым периодом по налогу признается календарный год. Налоговая декларация подается до 28 марта следующего года.

Отчетными периодами по налогу признаются I квартал, полугодие; девять месяцев календарного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т.д. до окончания календарного года.

Налоговые расчеты представляются не позднее 28 дней со дня окончания соответствующего отчетного периода.

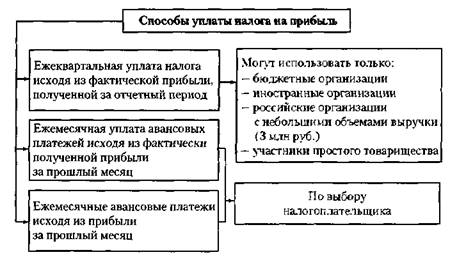

Порядок исчисления и уплаты налога и авансовых платежей. Ежеквартально уплачивать налог на прибыль имеют право следующие организации:

- бюджетные;

- иностранные, у которых в России есть постоянное представительство;

- некоммерческие, которые не продают продукцию;

- участники простого товарищества — в части прибыли, полученной от совместной деятельности;

- инвесторы соглашений о разделе продукции, если от таких соглашений получены доходы.

Кроме того, платить налог на прибыль ежеквартально могут организации, чья выручка за предыдущие четыре квартала превышает в среднем 3 млн руб. за каждый квартал.

Организации, которые платят налог один раз в квартал, должны перечислять налог и сдавать декларации за I квартал, полугодие и девять месяцев не позднее соответственно 28 апреля и 28 октября.

Пример. ООО «Весна» платит авансовые платежи по налогу на прибыль раз в квартал. Сумма налога на прибыль, подлежащая уплате в бюджет, составила:

- по итогам I квартала 2008 г. — 100 000 руб.;

- по итогам полугодия 2008 г. — 250 000 руб. ООО « Весна» уплатило налог на прибыль:

- 28 апреля 2008 г. — авансовый платеж по итогам I квартала 2008 г.;

- 28 июля 2008 г. — авансовый платеж по итогам полугодия 2008 г.

Способы уплаты налога представлены на схеме.

Организации, не относящиеся к перечисленным, вправе выбрать один из двух способов уплаты налога на прибыль (ст. 287 НК РФ):

- уплачивать ежемесячные авансовые платежи исходя из прибыли за прошлый квартал;

- уплачивать ежемесячные авансовые платежи исходя из фактической прибыли за прошлый месяц.

Если организация выбрала первый способ, то обязана перечислять авансовые платежи не позднее 28-го числа.