Налог на доходы физических лиц (НДФЛ) занимает центральное место в системе налогов, взимаемых с физических лиц. Это федеральный налог с дифференцированными пропорциональными ставками в зависимости от вида дохода. в настоящий момент порядок расчета, взимания и уплаты налога на доходы физических лиц регламентируется гл. 23 НК РФ.

До 1 января 2002 г. шкала подоходного налогообложения в России была представлена сложной прогрессией, предполагающей деление дохода на части и его обложение по разным налоговым ставкам.

Налог на доходы физических лиц является прямым, регулирующим налогом, что указывает на его большое значение для регулирования экономики и формирования доходной части бюджетов разных уровней. Доля налога в доходах консолидированного бюджета РФ занимает третье место после налога на прибыль и налога на добавленную стоимость, составляя около 10%.

Налогообложение доходов физических лиц в большинстве развитых стран осуществляется с использованием прогрессивных налоговых ставок, что в наибольшей степени способствует реализации принципа равенства и справедливости налогообложения.

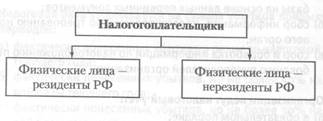

Налогоплательщиков НДФЛ можно классифицировать так, как показано на схеме.

Резидентами признаются физические лица, находящиеся на территории РФ не менее 183 дней в календарном году.

Объект налогообложения. Объектом обложения НДФЛ признается доход, полученный налогоплательщиками:

- от источников в РФ или за ее пределами — для физических лиц, являющимися резидентами РФ;

- от источников в РФ — для физических лиц, не являющихся налоговыми резидентами РФ.

Таким образом, резиденты платят налог независимо от того, где они получили доход — в России или за ее пределами. Нерезиденты же должны платить налог только в том случае, если они получили доход от источников, расположенных в России.

Следовательно, он не является резидентом. Однако НДФЛ с него все равно нужно удерживать, поскольку доход он получил от организации, расположенной в России.

Перечень доходов от источников в РФ и за ее пределами

|

Доходы от источников в РФ |

Доходы от источников за пределами РФ |

|

Дивиденды и проценты, полученные от российских организаций, индивидуальных предпринимателей и иностранных организаций в связи с деятельностью их официальных представительств в РФ Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к

профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные

корректировки и доработки. Узнайте стоимость своей работы.

|

Дивиденды и проценты, полученные от иностранной организации, не имеющей представительства в РФ |

|

Страховые выплаты при наступлении страхового случая, полученные от российской, иностранной организаций |

Страховые выплаты при наступлении страхового случая, полученные от иностранной организации, не имеющей представительства в РФ |

|

Доходы, полученные от использования в РФ авторских или иных смежных прав |

Доходы от использования за пределами РФ авторских и иных смежных прав |

|

Доходы, полученные от сдачи в аренду имущества, находящегося в РФ |

Доходы, полученные от сдачи в аренду или иного использования имущества, находящегося за пределами РФ |

|

Доходы от реализации имущества, находящегося в РФ и принадлежащего физическому лицу |

Доходы от реализации имущества, находящегося за пределами РФ |

|

Вознаграждение за выполнение трудовых обязанностей, выполненную работу, оказанную услугу, совершение действий в РФ |

Вознаграждения за выполнение трудовых и иных обязанностей, выполненную работу, оказанную услугу, совершение действий за пределами РФ |

|

Пособия, пенсии, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с действующим российским законодательством |

Пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с законодательством иностранных государств |

|

Доходы, полученные от использования любых транспортных средств |

Доходы, полученные от использования любых транспортных средств (за исключением таковых на территории РФ) |

|

Иные доходы, полученные налогоплательщиком в результате осуществления им деятельности в РФ |

Иные доходы, полученные налогоплательщиком в результате осуществления им деятельности за пределами РФ |

Не подлежат налогообложению следующие виды доходов физических лиц:

- государственные выплаты пособия (по законодательству), кроме пособий по временной нетрудоспособности;

- пенсии по государственному пенсионному обеспечению и трудовые пенсии (по законодательству);

- все виды компенсаций (по законодательству), связанные с бесплатным предоставлением жилых помещений, коммунальных услуг, оплатой стоимости питания, спортивного снаряжения, увольнением работников (кроме компенсации за неиспользованный отпуск);

- получаемые алименты;

- гранты, предоставленные организациями по перечню, утвержденному Правительства РФ;

- суммы единовременной материальной помощи, оказываемой малоимущим и в связи с чрезвычайными обстоятельствами;

- суммы компенсации стоимости путевок (за исключением туристических), выплачиваемые за счет средств работодателей, оставшихся в их распоряжении после уплаты налога на прибыль, работникам, членам их семей (для детей до 16 лет);

- суммы, уплаченные работодателями за счет средств, оставшихся в их распоряжении после уплаты налога на прибыль, за лечение работников, их супругов, родителей, детей — при наличии лицензии и документов об оплате;

- стипендии учащихся, студентов, аспирантов и т.д.;

- доходы налогоплательщиков, членов крестьянского (фермерского) хозяйства, получаемые от продажи продукции, выращенной в личных подсобных хозяйствах, находящихся на территории РФ;

- доходы, получаемые от сбора и сдачи лекарственных растений и т.д.;

- доходы, получаемые членами родовых, семейных общин малочисленных народов Севера;

- доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования или дарения (кроме недвижимого имущества, транспортных средств, акций, долей, паев);

- доходы, полученные участниками акционерных обществ от организаций в результате реорганизации или переоценки основных фондов;

- призы, полученные спортсменами за призовые места на Олимпийских, Паралимпийских играх, чемпионатах, первенствах и кубках РФ и т.д.;

- суммы оплаты за инвалидов необходимых технических средств;

- вознаграждения за передачу государству кладов;

- доходы индивидуальных предпринимателей от деятельности, облагаемой единым налогом на вмененный доход, единым сельхозналогом;

- доходы индивидуальных предпринимателей, применяющих УСН;

- проценты, получаемые по вкладам в банках на территории РФ, если они выплачиваются в пределах сумм по действующей ставке рефинансирования Банка России, увеличенной на 5% в течение периода, за который начислены проценты, или если ставка не превышает 9% по вкладам в иностранной валюте;

- доходы, не превышающие 4000 руб. (стоимость подарков, призов, суммы материальной помощи работникам (оплаты медикаментов), материальная помощь инвалидам общественными организациями инвалидов);

- выплаты, производимые профсоюзными комитетами членам профсоюзов за счет членских взносов;

- помощь (в денежной и натуральной формах), подарки ветеранам Великой Отечественной войны, инвалидам, вдовам участников Великой Отечественной войны и т.д. в части, не превышающей 10 000 руб. за налоговый период;

- суммы платы за обучение налогоплательщика по основным и дополнительным общеобразовательным и профессиональным образовательным программам, его профессиональную подготовку и переподготовку в российских образовательных учреждениях, имеющих соответствующую лицензию, либо иностранных образовательных учреждениях, имеющих соответствующий статус;

- взносы работодателя, уплачиваемые в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений», но не более 12 000 руб. в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателем;

- суммы, выплачиваемые организациями (индивидуальными предпринимателями) своим работникам на возмещение затрат по

- уплате процентов по займам (кредитам) на приобретение и (пли) строительство жилого помещения, включаемые в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль организаций.

Полный перечень доходов, не подлежащих налогообложению (освобожденных от налогообложения), представлен в ст. 217 НКРФ.

Налоговые ставки. Ставка налога зависит от того, какой доход получил налогоплательщик. НК предусматривает четыре разные ставки налога, перечисленные в таблице.

Ставки НДФЛ в зависимости от вида доходов физических лиц

|

Виды доходов физических лиц |

Налоговые ставки в соответствии со ст. 244 НК РФ |

|

1. Стоимость полученных выигрышей или призов —в части превышения 4000 руб. 2. Страховое возмещение по договору добровольного страхования жизни — в части превышения 4000 руб. 3. Процентный доход по вкладу в банке — в части превышения ставки рефинансирования Банка России, увеличенной на 5% 4. Доход от экономии на процентах за пользование заемными средствами — в случае превышения 2/3 ставки рефинансирования Банка России |

35% |

|

Доходы нерезидентов, полученные на территории РФ |

30% |

|

Доходы от долевого участия в деятельности организаций, полученных дивидендов Доходы в виде процентов но облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г. |

9% |

|

Все остальные видь; доходов физических лиц |

13% |

По налоговой ставке 35% облагаются следующие доходы (п. 2 ст. 224 НКРФ).

1. Стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ, услуг. Налог нужно уплачивать только со стоимости выигрыша или приза, которая превышает 4000 руб. за налоговый период.

2. Страховые выплаты по договорам добровольного страхования. В данном случае речь идет о страховом возмещении по договору добровольного страхования жизни. Налог уплачивается в том случае, когда срок договора страхования составляет менее пяти лет и сумма выплаты превышает весь размер внесенных страховых взносов, увеличенных на сумму, рассчитанную по ставке рефинансирования Банка России, действовавшей на момент заключения договора страхования.

3. Процентный доход по вкладам в банках. Налог удерживается с выплаты, которая превышает ставку рефинансирования Банка России, действующую в течение периода, за который начислены проценты, по рублевым вкладам или 9% годовых — по вкладам в иностранной валюте.

4. Доходы в виде материальной выгоды от экономии на процентах при получении налогоплательщиками заемных (кредитных) средств — в части превышения 2/3 действующей ставки рефинансирования Банка России на дату получения средств.

Пример. Гражданин получил от организации, в которой он работает, заемные средства в размере 100 000 руб. под 5% годовых на один год.

Ставка рефинансирования Банка России на момент выдачи заемных средств составила 16% годовых; 2/3 этой ставки равны 11% (16% : 3 х 2); 5% < 11%, следовательно, гражданин получил экономию за пользование заемными средствами в размере 6000 руб. .

Налог с доходов, полученных в виде материальной выгоды, составил 2100 руб. (6000 руб. х 35% : 100%).

Организация при выплате дохода физическому лицу обязана удержать сумму налога и перечислить ее в соответствующий бюджет.

Доходы в виде материальной выгоды, полученной от экономии на процентах за использование налогоплательщиком целевых займов (кредитов), полученных от кредитных и иных организаций РФ и фактически израсходованных им на новое строительство либо приобретение на территории РФ жилого дома, квартиры (на основании документов, подтверждающих целевое использование таких средств), не облагаются НДФЛ (п. 2 с. 224 НК РФ).

Налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

Налоговая ставка устанавливается в размере 9% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов, а также в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.

Все остальные доходы облагаются по ставке 13%.

Налоговая база. В соответствии со ст. 210 НК РФ при определении налоговой базы НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, решению суда или иных органов производятся какие-либо удержания, то это не уменьшает налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены разные налоговые ставки.

Для доходов, в отношении которых предусмотрена налоговая ставка в размере 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов.

Для доходов, в отношении которых предусмотрены налоговые ставки (30,35,9%), налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты к таким доходам не применяются.

К доходам в натуральной форме относятся следующие.

1. Оплата за налогоплательщика организациями или индивидуальным предпринимателем товаров (работ, услуг) или имущественных прав.

Пример. Организация 10 мая 2008 г. оплатила своему сотруднику туристическую путевку в Чехию (100 000 руб.). Считается, что работник получил доход в натуральной форме в размере 100 000 руб., с которого должен заплатить НДФЛ по ставке 13%.

Однако удержать налог организация сможет только тогда, когда будет выплачивать работнику заработную плату.

2. Полученные налогоплательщиком товары (работы, услуги) на безвозмездной основе.

3. Оплата труда в натуральной форме.

Пример. ООО «Ландыш» выдает заработную плату 5-го числа каждого месяца. В феврале 2008 г. свободных денег у организации не оказалось, поэтому было решено выдать заработную плату за январь продукцией собственного производства — парфюмерией. И. И. Малышевой в январе было начислено 2500 руб.; 5 февраля 2008 г. она получила парфюмерию. Себестоимость этой продукции — 1500 руб., рыночная цена — 2000 руб.

Так как размер начисленной заработной платы составляет 2500 руб., то именно эта сумма включается в налоговую базу.

Датой получения дохода в виде заработной платы считается последний день месяца, за который она начислена. Размер этого дохода равен начисленной сумме. Однако поскольку заработная плата выдается не деньгами, а товарами, стоимость продукции в целях налогообложения должна быть рассчитана по рыночным ценам.

К доходам в виде материальной выгоды относятся следующие.

1. Материальная выгода от экономии на процентах за пользование заемными средствами, полученными от организаций или индивидуальных предпринимателей. Физическое лицо получает материальную выгоду за пользование заемными средствами только в том случае, если проценты по таким кредитам меньше 2/3 той ставки рефинансирования Банка России, которая действовала в момент подписания договора займа. В том случае, когда заем получен в валюте, материальная выгода образовывается, если процент, под который выдан кредит, меньше 9. Понятно, что материальную выгоду в виде экономии на процентах сотрудник на руки не получает. Организация же (налоговый агент), обязана исчислить налог только с тех доходов работника, которые она ему I выплачивает или выдает в денежной либо натуральной форме. I Следовательно, налог с материальной выгоды в виде экономии на I Процентах должен рассчитывать и уплачивать сам работник. Для этого в конце года ему нужно составить декларацию и сдать ее в налоговый орган.

Пример. Работник 1 мая 2008 г. получил от своей организации ссуду — 100 000 руб. на шесть месяцев. За пользование займом работник должен платить 5% годовых. Заем надо вернуть не позднее 1 ноября 2008 г. В момент возврата займа уплачиваются и проценты. Ставка рефинансирования Банка России на момент выдачи ссуды составляла 21% годовых. Значит, 2Д ставки рефинансирования равны 14% (21% : 3 х 2). Работник вернул заем 1 ноября 2008 г. в сумме 100 000 руб. и уплатил проценты в размере 2520 руб.(100 000 руб. х 5% : 100% : 365 дн. х 184 дн.).

Сумма процентов, рассчитанных исходя из 2/з ставки рефинансирования Банка России, составила 7058 руб. (100 000 руб. х 14% : : 100% : 365 дн. х 184 дн.).

Соответственно размер материальной выгоды составил 4538 руб. (7058 руб.-2520 руб.).

Налог с материальной выгоды равен 1588 руб. (4538 руб. х 35% : : 100%).

2. Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у взаимозависимых лиц.

Физическое лицо является взаимозависимым в том случае, если оно:

- родственник руководителя организации или индивидуального предпринимателя;

- наемный работник (ст. 20 НК РФ).

Материальная выгода образуется также в том случае, когда взаимозависимому лицу проданы товары (работы, услуги) по ценам ниже рыночных. С разницы между рыночной и продажной ценой в этом случае налоговый агент должен удержать НДФЛ. Если покупателем является физическое лицо — резидент, то налогообложение проводится по ставке 13%, если нерезидент — по ставке 30%.

Пример. Автомобильный завод продал своему работнику автомобиль за 30 000 руб. Рыночная цена машины — 100 000 руб. Работники организации выступают по отношению к ней взаимозависимыми лицами. Таким образом, материальная выгода составляет 70 000 руб. (100 000 руб. - 30 000 руб.). Налог с материальной выгоды - 9100 руб. (70 0О0 руб. х 13% : 100%).

Эту сумму нужно удержать у работника в тот момент, когда ему будет выплачиваться заработная плата, причем за один раз удержать не более 50% выплаты.

3. Материальная выгода, полученная от приобретения ценных бумаг. Если физическое лицо приобрело такие бумаги по ценам ниже рыночных, то оно тоже получило доход в виде материальной выгоды. Датой получения такого дохода является день, когда бумаги были куплены. В соответствии со ст. 212 НК РФ налоговая база рассчитывается как разница между рыночной ценой ценных бумаг (с учетом предельной границы ее колебания) и ценой ценных бумаг, по которой их купил налогоплательщик.

Пример. Работники акционерного общества купили акции по 1000 руб. за акцию. Номинальная цена каждой акции — 1000 руб. Рыночная цена такой акции на дату приобретения — 2000 руб. Предельная граница колебаний рыночной цены — 19,5%.

В этом случае материальная выгода, полученная от приобретения одной акции, составила 610 руб. .

Если физическое лицо получило ценные бумаги бесплатно, то материальная выгода равна их рыночной стоимости.

Пример. По решению собрания акционеров 100 акций были безвозмездно переданы одному из сотрудников. Рыночная цена этих акций равна 1000 руб. за акцию. Материальная выгода, полученная в результате приобретения 100 акций, составила 100 000 руб. (1000 руб. х 100 акций).

Если ценные бумаги приобретает физическое лицо — резидент РФ, то налог с материальной выгоды удерживается по ставке 13%, если покупатель нерезидент, то применяется ставка 30%

Удерживать налог из доходов физического лица нужно в тот момент, когда оно покупает ценные бумаги. Если удержать налог невозможно, то сведения о задолженности физического лица передаются в налоговую инспекцию.

Особенности расчета налога с доходов, выданных нерезидентам. Нерезидентами могут быть как граждане РФ, так и иностранцы. Российский гражданин выступает нерезидентом, если, например, он выехал за границу в служебную командировку, на отдых или лечение и пробыл там более 183 дней в течение календарного года. Или он выехал на постоянное место жительства за границу до того, как истекли 183 дня его пребывания в России в календарном году.

Иностранные граждане, имеющие визу, могут быть нерезидентами РФ, если виза выдана на срок менее 183 дней или если иностранец, временно пребывающий на территории РФ в течение календарного года, прекращает трудовые отношения с работодателем и выезжает за пределы РФ до истечения 183 дней.

Период пребывание иностранного гражданина на территории РФ определяется по отметкам пропускного контроля в его загранпаспорте. Резидентство устанавливается каждый календарный год.

Если иностранные граждане на 1 января уже трудятся в организации и предполагается, что в течение года они проработают более 183 дней, то их можно считать резидентами уже с начала года.

Пример. Иностранный гражданин 1 сентября 2007 г. приехал в Россию, чтобы работать в представительстве своей фирмы до конца 2008 г. Время его пребывания в России приходится на два налоговых периода: 2007 г. — с 2 сентября по 31 декабря; 2008 г. — с 1 января по 31 декабря. Несмотря на то что общее время пребывания иностранца в России составило более 183 дней, его статус следует определять за каждый год в отдельности, поэтому в данном случае иностранный гражданин в 2007 г. налоговым резидентом не является, а в 2008 г. является.

Поскольку трудовой договор заключен до конца 2008 г., то уже с января этого года иностранец считается резидентом, значит, его доход облагается налогом по ставке 13%.

Бывают ситуации, когда лицо теряет статус налогового резидента. В этом случае налог с его дохода нужно пересчитать по ставке 30%.

Пример. Иностранный гражданин работает в России по трудовому договору, заключенному с российской организацией. Договор заключен на срок с 1 января по 31 декабря 2008 г. Иностранцу выдана российская виза на один год. На основании трудового договора и визы этот гражданин был признан налоговым резидентом РФ с начала 2008 г. Но 1 июня 2008 г. он уволился, а 5 июня уехал на родину.

Ежемесячно ему начислялось по 45 000 руб. С января по апрель 2008 г. его доход составил 180 000 руб. (45 000 руб. х 4 мес). Стандартные налоговые вычеты в размере 400 руб. ему не предоставлялись, так как уже в январе доход превысил 40 000 руб. Таким образом, с января по апрель с иностранца был одержан налог, равный 23 400 руб. (180 000 руб. х 13% : 100%).

В конце мая стало известно, что этот работник уедет до того, как пройдет 183 дня, и соответственно потеряет статус налогового резидента. В связи с этим налог с его дохода за период с января по май пересчитан организацией по ставке 30%. Сумма налога составила 67 500 (45 000 руб. х 5 мес. х 30% : 100%), т.е. необходимо было удержать еще 44 100 руб. (67 500 руб. - 23 400 руб.). Но ведь удержать более 50% выплаты нельзя, поэтому, делая выплаты работнику за май, можно было удержать только 22 500 руб. (45 000 руб. х 50% : 100%). Оставшаяся сумма налога — 21 600 руб. (44 100 руб. - 22 500 руб.) — не удерживается. О ней организация в месячный срок сообщила в налоговую инспекцию.

На практике чаще всего возникает обратная ситуация: иностранные граждане, работающие в организации, со временем приобретают статус налоговых резидентов, поэтому налог с их доходов нужно пересчитывать по ставке 13%. Излишне удержанная сумма должна быть выплачена работникам. Необходимо пересчитать и налогооблагаемый доход работников, поскольку, став резидентами, они получили право на стандартные налоговые вычеты.

Пример. С 1 февраля 2008 г. в ООО «Витязь» работает Н. Г. Мамедов — гражданин Азербайджана. Согласно отметкам в паспорте он прибыл на территорию России 20 января 2008 г.; 183-й день его пребывания в нашей стране приходится на 23 июля 2008 г. Следовательно, с 24 июля 2008 г. он стал резидентом, поэтому, рассчитывая заработную плату Мамедову за июль 2008 г., ООО «Витязь» должно пересчитать его налогооблагаемый доход. Ежемесячный заработок Мамедова составляет 9000 руб. Таким образом, 40 000 руб. доход Мамедова превысил в июне 2008 г., значит, с февраля по май ежемесячный доход Мамедова нужно было уменьшать на стандартный налоговый вычет — 400 руб. Таким образом, налогооблагаемый доход с февраля по июль составил 52 400 руб. (9000 руб. х 6 мес. - 400 х 4 мес). Сумма налога — 6812 руб. С Мамедова же за февраль-июнь был удержан налог, равный 13 500 руб. (9000 руб. х 5 мес. х 30% : 100%).

Соответственно излишне удержанную сумму — 6688 руб. (13 500 руб. - 6812 руб.) — нужно вернуть работнику.

Налоговые вычеты. Налоговые вычеты — это суммы, на которые может быть уменьшен доход физического лица при расчете НДФЛ. Согласно НК РФ предусмотрены четыре вида вычетов.

Виды и размеры налоговых вычетов

|

Виды налоговых вычетов |

Размер налогового вычета |

Орган (организация), предоставляющий налоговый вычет |

|

Стандартные |

3000 руб. 500 руб. 400 руб. 1000 руб. |

В отношении доходов индивидуальных предпринимателей — налоговый орган В отношении доходов работников — работодатель |

|

Социальные: — на благотворительность |

В размере фактических затрат, но не более 25% заявленных доходов в год |

Налоговый орган (по заявлению налогоплательщика) |

|

— на обучение |

В размере фактических затрат, но не более 50 000 руб. в год -на свое обучение и 50 000 руб. — на обучение своих детей |

|

|

— на лечение |

В размере фактических затрат, но не более 50 000 руб. в год -на лечение свое и своих родственников |

|

|

— на пенсионные взносы в пользу супруга (супруги), родителей, детей |

В размере фактических затрат, но не более 50 000 руб. в год |

|

|

— на дополнительные страховые взносы на накопительную часть трудовой пенсии |

В размере фактических затрат, но не более 50 000 руб. в год |

|

|

Имущественные: — при продаже имущества |

Зависит от срока, в течение которого имущество находилось в собственности физического лица |

Налоговый орган (при подаче декларации) |

|

Виды налоговых вычетов |

Размер налогового вычета |

Орган (организация), предоставляющий налоговый вычет |

|

— при покупке имущества, строительстве жилья |

В размере фактических затрат, но не более |

Налоговый орган (при подаче декларации) или работодатель |

|

Профессиональные |

В размере фактических документально подтвержденных затрат |

Налоговый орган (при подаче декларации) |

Социальные вычеты физическому лицу (гражданину) предоставляет налоговый орган. Чтобы их получить, физическое лицо должно сдать в налоговую инспекцию декларацию о доходах, полученных за год, и приложить к ней документы, которые подтверждают его право на вычеты. Имущественные налоговые вычеты в части покупки (строительства) жилья могут предоставляться либо налоговым органом, либо работодателем — по выбору налогоплательщика. Стандартные налоговые вычеты работнику предоставляет работодатель, а индивидуальному предпринимателю — налоговый орган. Одному физическому лицу в итоге могут предоставляться сразу четыре вычета в случае, если у него есть соответствующие основания.

Право на налоговые вычеты имеют только физические лица — резиденты РФ, т.е. те, кто проживает в России не менее 183 дней в календарном году. Если же работник резидентом не является, то вычетами он воспользоваться не может.

Социальные и имущественные вычеты не предоставляются физическому лицу — индивидуальному предпринимателю.

Профессиональные налоговые вычеты физическому лицу (индивидуальному предпринимателю) предоставляет налоговый орган.

На ежемесячный вычет в размере 3000 руб. имеют право:

- граждане, которые стали инвалидами из-за аварии на производственном объединении «Маяк» или на Чернобыльской АЭС;

- инвалиды Великой Отечественной войны и военные, получившие инвалидность при исполнении своих служебных обязанностей;

- граждане, получившие заболевание из-за катастрофы на Чернобыльской АЭС;

- лица, участвовавшие в подземных испытаниях ядерного оружия в условиях штатных радиационных ситуаций и др.

Полная информация о том, кто имеет право на ежемесячный вычет в размере 3000 руб., приведена в подп. 1 п. 1 ст. 218 НК РФ.

На ежемесячный вычет 500 руб. имеют право:

- Герои Советского Союза, Герои России, а также лица, награжденные орденом Славы трех степеней;

- участники Великой Отечественной войны;

- люди, находившиеся в Ленинграде в период его блокады;

- бывшие узники концлагерей;

- инвалиды с детства, а также инвалиды I и II групп;

- перенесшие заболевания, связанные с радиацией;

- доноры костного мозга;

- лица, принимавшие участие в ликвидации последствий аварии на производственном объединении «Маяк»;

- выехавшие из зоны отчуждения Чернобыльской АЭС;

- граждане, выполнявшие интернациональный долг в Республике Афганистан, и др.

Полный перечень лиц, доход которых ежемесячно должен уменьшаться на 500 руб., приведен в подп. 2 п. 1 ст. 218 НК РФ.

Все остальные граждане имеют право на вычет в размере 400 руб. за каждый месяц. Однако этот вычет предоставляется только до того месяца, в котором доход работника, рассчитанный нарастающим итогом с начала года, превысит 40 000 руб. Повышенные ежемесячные вычеты (3000 и 500 руб.) предоставляются независимо от того, сколько гражданин заработал в течение года.

Пример. Ежемесячный оклад продавщицы Е. И. Сидоровой составляет 18 000 руб. На вычеты в размере 3000 руб. или 500 руб. Сидорова права не имеет. Следовательно, ее доход ежемесячно можно уменьшать только на 400 руб.

В январе 2008 г. доход Сидоровой составил 18 000 руб., а налогооблагаемый доход — 17 600 руб. (18 000 руб. - 400 руб.).

В марте 2008 г. доход - 54 000 руб. (18 000 руб. + 18 000 руб. + + 18 000 руб.), а налогооблагаемый доход — 53 200 руб.(18 000 руб. х 3 мес. - 400 руб. х 2 мес.). Начиная с марта и до конца 2008 г. стандартный налоговый вычет в размере 400 руб. Сидоровой предоставляться не должен.

Если физическое лицо имеет право сразу на несколько стандартных налоговых вычетов, то ему предоставляется только один — самый большой.

Пример 5.100. И. И. Иванов еще ребенком находился в Ленинграде в период блокады, поэтому он имеет право на налоговый вычет, равный 500 руб. В 1986 г., будучи военнослужащим, Иванов был направлен на ликвидацию последствий катастрофы на Чернобыльской АЭС. За это ему положен вычет в размере 3000 руб.

Ежемесячная заработная плата Иванова — 15 000 руб. В январе 2008 г. он представил в бухгалтерию документы, подтверждающие его право на стандартные налоговые вычеты. Организация должна предоставить ему только один вычет — 3000 руб. Общая сумма заработка за 2008 г. у Иванова составила 180 000 руб. (15 000 руб. х 12 мес), а сумма стандартных вычетов — 36 000 руб. (3000 руб. х 12 мес).

Значит, налогооблагаемый доход Иванова будет равен 144 000 руб. (180 000 руб. - 36 000 руб.). Сумма налога - 18 720 руб. (144 000 руб. х 13%).

Налоговым вычетом в размере 1000 руб. могут пользоваться работники, у которых на попечении есть дети до 18 лет. Если же ребенок студент, курсант, аспирант, ординатор и при этом учится на дневном отделении, то вычет предоставляется до тех пор, пока ребенку не исполнится 24 года. Такой налоговый вычет предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, не превысит 280 000 руб.

Вычеты предоставляются обоим родителям. Если родитель является одиноким, ему предоставляется ежемесячно двойной налоговый вычет в размере 2000 руб. (1000 руб. х 2). Под одиноким родителем в данном случае понимается один из родителей, не состоящий в браке.

Пример. О. О. Факелов женат, у него двое детей. Одному ребенку 10 лет, другому — 12. Ежемесячно Факелов зарабатывает 16 000 руб. Ему ежемесячно предоставляется вычет в размере 400 руб. на него самого и два вычета по 1000 руб. на детей.

В начале 2008 г. Факелов написал заявление, в котором попросил предоставить ему вычеты и приложил к нему копии свидетельств о рождении своих детей.

Однако уже в марте 2008 г. заработок Факелова составил 54 000 руб. (18 000 руб. х 3) и превысил установленный лимит (40 000 руб.).

Значит, с этого месяца он потерял право на вычет на себя. Право на вычет на детей он не потерял, так как его доход до конца года не превысил 280 000 руб.

Стандартные налоговые вычеты предоставляются налогоплательщику работодателем, который является источником выплаты дохода, на основании письменного заявления и документов, подтверждающих право на такие налоговые вычеты (п. 3 ст. 218 НК РФ).

Если в течение года стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, то по окончании года на основании заявления налогоплательщика, прилагаемого к налоговой декларации, и документов, подтверждающих право на такие вычеты, налоговый орган перерасчитывает налог с учетом предоставления стандартных налоговых вычетов (п. 4 ст. 218 НК РФ).

Социальные налоговые вычеты. Такие вычеты предоставляются в том случае, если в течение года физическое лицо (гражданин) тратил деньги:

- на благотворительность;

- на обучение;

- на лечение;

- на пенсионные взносы в пользу родственников;

- на дополнительные страховые взносы на накопительную часть трудовой пенсии

Расходы на благотворительность (подп. 1 п. 1 ст. 219 НК РФ). Вычет предоставляется в том случае, если гражданин перечислял благотворительные взносы:

- организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из бюджета;

- физкультурно-спортивным организациям, образовательным и дошкольным учреждениям;

- религиозным организациям.

Суммы таких взносов вычитаются из налогооблагаемой базы. Но нельзя уменьшить налогооблагаемую базу более чем на 25% полученного дохода.

Для получения такого налогового вычета необходимо:

- подать в налоговый орган декларацию в установленной форме в установленный срок;

- документы, подтверждающие участие в благотворительной деятельности;

- платежные документы по расходам на благотворительность;

- справку о доходах по форме № 2-НДФЛ, где отражены полученный доход и сумма уплаченного налога.

Пример. В сентябре 2008 г. О. П. Федоров внес в кассу детского спортивного центра благотворительный взнос 100 000 руб. Деньги направлены на нужды детской хоккейной команды. Годовой заработок Федорова составил 300 000 руб. С этого дохода организация-работодатель удержала налог в размере 39 000 руб. (300 000 руб. х 13%: 100%).

По окончании 2008 г. Федоров обратился в налоговую инспекцию с просьбой предоставить ему социальный налоговый вычет и сдал все необходимые документы. Вычет ему был предоставлен только в сумме 75 000 руб. (300 000 руб. х 25% : 100%).

Таким образом, налог, который Федоров должен был заплатить в 2008 г., равен 29 250 руб. . Переплата составила 9750 руб. (39 000 руб. - 29 250 руб.).

Эту сумму налоговые органы вернут.

Расходы на обучение (подп. 2 п. 1 ст. 219 НК РФ). Вычет предоставляется физическому лицу (гражданину), если в течение года он тратил деньги:

- на собственное обучение

- на обучение своих детей.

Налогооблагаемый доход уменьшает сумма, истраченная на обучение — свое или ребенка. Однако она не должна превышать 50 000 руб. по каждому основанию. Если обучение ребенка оплачивали оба родителя, то вычет не должен быть больше, чем 50 000 руб. на двоих. Право на такой налоговый вычет распространено также на опекунов и попечителей, если они оплачивают учебу своих подопечных в возрасте до 24 лет на дневных отделениях образовательных учреждений.

Чтобы получить вычет, к налоговой декларации прилагают:

- заявление;

- договор с образовательным учреждением;

- платежки, в которых указано, сколько заплачено за обучение;

- справку о доходах по форме № 2-НДФЛ, полученную на работе;

- копию свидетельства о рождении ребенка (если обучался именно он).

Пример. А. А Сидоров в мае 2008 г. заплатил за свое обучение 30 000 руб. и обучение своего ребенка (20 лет) — 20 000 руб., который обучается по дневной форме. Годовой заработок Федорова составил 600 000 руб. (ежемесячно по 50 000 руб.). С этого дохода организация-работодатель удержала налог в размере 78 000 руб. (600 000 руб. х 13%: 100%).

В начале 2009 г. Сидоров обратился в налоговую инспекцию с просьбой предоставить ему социальный налоговый вычет и сдал все необходимые документы. Вычет ему был предоставлен в сумме 50 000 руб. (30 000 руб. + 20 000 руб.). Налог с учетом вычета составил 71 500 руб. .

Переплата налога равна 6500 руб. (78 000 руб. - 71 500 руб.). Эту сумму налоговые органы вернут.

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения. Такой социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии, а также при предоставлении налогоплательщиком документов, подтверждающих фактические расходы на обучение.

Расходы на лечение (подп. 3 п. 1 ст. 219 НК РФ). Вычет предоставляется, если гражданин в медицинских учреждениях РФ оплачивал:

- собственное лечение;

- лечение супруги (или супруга),

- лечение своих родителей,

- лечение детей в возрасте до 18 лет;

- медикаменты, назначенные лечащим врачом.

Перечень медикаментов, расходы на покупку которых можно включить в социальный налоговый вычет, утверждается Правительством РФ.

Общий размер вычета на оплату лечения и медикаментов не может превышать 50 000 руб. По дорогостоящим видам лечения в медицинских учреждениях РФ сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается Правительством РФ.

Для того чтобы получить вычет, физическое лицо (гражданин) должен представить в налоговую инспекцию:

- декларацию о доходах;

- заявление;

- документы, подтверждающие родственные отношения налогоплательщика с людьми, лечение которых оплачивалось;

- справку об оплате медицинских услуг;

- оплаченные рецепты на покупку медикаментов.

Пример. В. В. Петров в сентябре 2008 г. оплатил свое лечение на сумму 20 000 руб.; в мае 2008 г. — лечение своей супруги сумму 18 000 руб.; в ноябре 2008 г. — лечение своей дочери на сумму 10 000 руб. Годовой заработок Федорова составил 7200 000 руб. (ежемесячно по 60 000 руб.) С этого дохода организация-работодатель удержала налог в размере 93 600 руб. (720 000 руб. х 13% : 100%)

Общая сумма потраченных средств на лечение составила 48 000 руб. (20 000 руб. + 18 000 руб. + 10 000 руб.).

По окончании 2008 г. Петров обратился в налоговую инспекцию с просьбой предоставить ему социальный налоговый вычет и сдал все необходимые документы. Вычет ему был предоставлен на всю сумму — 48 000 руб. Сумма налога с учетом вычета составила 87 360 руб. .

Переплата налога равна 6240 руб. (93 600 руб. - 87 360 руб.). Эту сумму налоговые органы вернут.

Социальный вычет на лечение предоставляется гражданину, если лечение проводится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата лечения и приобретенных медикаментов не была произведена организацией за счет средств работодателя.

Расходы на пенсионные взносы по негосударственному пенсионному обеспечению (подп. 4 п. 1 ст. 219 НК РФ). Вычет предоставляется физическому лицу в сумме уплаченных им пенсионных взносов по договору негосударственного пенсионного обеспечения, заключенному с негосударственным пенсионным фондом (страховой организацией) в свою пользу и (или) в пользу супруга (супруги), родителей, детей-инвалидов, в размере фактических произведенных затрат, но не более 50 000 руб. в год.

Расходы на формирование дополнительных страховых взносов на накопительную часть трудовой пенсии (подп. 5 п. 1 ст. 219 НК РФ). Вычет предоставляется физическому лицу в сумме уплаченных им дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» в размере фактических затрат, но не более 50 000 руб. в год.

Социальные налоговые вычеты на лечение, обучение, дополнительные пенсионные взносы, дополнительные страховые взносы на накопительную часть трудовой пенсии, кроме расходов на дорогостоящее лечение и расходов на обучение детей, предоставляются налогоплательщику в размере не более 120 000 руб. в год. При наличии у налогоплательщика в течение года расходов на обучение, медицинское лечение, расходов по договору негосударственного пенсионного страхования, по договору добровольного пенсионного страхования по уплате дополнительных страховых взносов на накопительную часть трудовой пенсии налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета (п. 2 ст. 219 НК РФ).

Все социальные налоговые вычеты предоставляются на основании письменного заявления налогоплательщика при подаче налоговой декларации в налоговый орган по окончании налогового периода.

Имущественные налоговые вычеты. Имущественный налоговый вычет можно получить в том случае, если в течение года гражданин:

- продавал свое имущество;

- тратил деньги на покупку или строительство жилья.

Продажа имущества. Если в течение года гражданин продавал жилой дом, квартиру, дачу, садовый дом, земельный участок или иное имущество, то на все вырученные деньги ему предоставляется налоговый вычет, т.е. налог с этих доходов уплачивать не нужно.

Однако если подобное имущество находилось в собственности гражданина менее трех лет, то вычет не может превышать в целом 1 000 000 руб.

Пример. Налогоплательщик продал квартиру в марте 2008 г. за 1 500 000 руб. Приобрел он квартиру в сентябре 2006 г. за 1 200 000 руб. Поскольку налогоплательщик владел квартирой менее трех лет, то ему предоставляется вычет, равный 1 000 000 руб. Доходы в размере 500 000 руб. включаются в налоговую базу, облагаемую по ставке 13%.

Таким образом, налог при продаже квартиры составил 65 000 руб. (500 000 руб. х 13% : 100%).

При продаже любого другого имущества, которым гражданин владел менее трех лет, размер вычета не может быть больше 125 000 руб.

Пример. Налогоплательщик продал автомобиль в мае 2008 г. за 300 000 руб. Приобрел он его в сентябре 1998 г. за 600 000 руб.

Поскольку автомобиль находился у него в собственности более трех лет, то вычет предоставляется на всю сумму полученного дохода, т.е. на 300 000 руб.

Вместо того чтобы не платить налог с выручки от продажи имущества, гражданин может уменьшить свой доход на расходы, которые были связаны с его получением.

Пример. Налогоплательщик продал квартиру в мае 2008 г. за 1 500 000 руб. Приобрел он эту квартиру в сентябре 2006 г. за 1 200 000 руб. Поскольку квартира находилась в собственности налогоплательщика менее трех лет, то ему нужно платить НДФЛ.

Его доход составил 300 000 руб. (1 500 000 руб. - 1 200 000 руб.), а сумма налога - 39 000 руб. (1 500 000 руб. - 1 200 000 руб. х х 13%: 100%).

Если же налогоплательщик не может подтвердить свои затраты на покупку имущества, он может воспользоваться только вычетом в размере 1 000 000 руб.

Пример. Налогоплательщик продал квартиру в декабре 2008 г. за 1 500 000 руб. Квартиру он приобрел 2006 г. Квартира находилась в собственности налогоплательщика менее трех лет. Кроме того, у него нет документов, подтверждающих расходы на ее приобретение.

В этом случае гражданин имеет право на имущественный налоговый вычет, равный только 1 000 000 руб.

Индивидуальные предприниматели не могут воспользоваться вычетом, если они продают имущество в рамках своей деятельности (подп. 1 п. 1 ст. 220 НК РФ).

Приобретение или строительство жилья. Если налогоплательщик строит или покупает жилье, то свой налогооблагаемый Доход может уменьшить на истраченные суммы, но не более чем на 2 000 000 руб. Если жилье приобретено за счет кредита, то доход можно уменьшить на сумму процентов по этому кредиту.

В фактические расходы на новое строительство либо приобретение жилого дома или доли (долей) в нем включаются:

- расходы на разработке проектно-сметной документации;

- расходы на приобретение строительно-отделочных материалов;

- расходы на приобретение жилого дома, в том числе неоконченного строительства;

- расходы, связанные с работами или услугами по строительству (достройке дома, неоконченного строительством) и отделке;

- расходы по подключению электро-, водо-, газоснабжения и канализации.

В фактические расходы на приобретение квартиры или доли (долей) в ней включаются:

расходы на приобретение квартиры или прав на квартиру в строящемся доме;

- расходы на приобретение отделочных материалов;

- расходы на работы, связанные с отделкой квартиры. Чтобы получить этот вычет, гражданин должен подать в налоговую инспекцию декларацию и приложить к ней:

- письменное заявление;

- документы, подтверждающие право собственности на приобретенный (построенный дом или квартиру);

- платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты закупки материалов у физических лиц и т.д.).

Вычет при покупке и строительстве жилья может переходить на следующие годы, пока не будет полностью использован (подп. 2 п. 1 ст. 220 НК РФ).

Пример. П. И. Малкин купил в 2008 г. квартиру за 3 500 000 руб. и зарегистрировал на нее право собственности. В 2008 г. его заработок составил 300 000 руб. Организация с этого дохода удержала налог в размере 39 000 руб. (300 000 руб. х 13%: 100%). По окончании 2008 г. Малкин представил в налоговый орган: декларацию о доходах; заявление с просьбой об имущественном вычете в связи с покупкой квартиры; документы, подтверждающие право собственности на это жилье; платежные документы, подтверждающие факт оплаты квартиры. Налоговый орган пересчитал налогооблагаемый доход Малкина за 2008 г.

Размер имущественного вычета составил 2 000 000 руб. Получается, что налогооблагаемый доход в 2008 г. равен нулю. Остаток неиспользованного вычета — 1 700 000 руб. (2 000 0000 руб. -- 300 000 руб.) — перешел на следующий год. А налог, удержанный с Малкина в 2008 г. — 39 000 руб., ему возвратят.

Предположим, что в 2009-2013 гг. Малкин будет зарабатывать столько же, сколько в 2008 г. — по 300 000 руб. Тогда в 2009 и 2013 гг.

суммы жилищного налогового вычета будут составлять 300 000 руб. ежегодно. Фактически вычет будет использован в течение семи лет.

Повторное предоставление физическому лицу имущественного налогового вычета не допускается.

Имущественный налоговый вычет (на покупку или строительство жилья) может быть до окончания налогового периода предоставлен физическому лицу при его обращению к работодателю при условии подтверждения права налогоплательщика на имущественный налоговый вычет налоговым органом по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Профессиональные налоговые вычеты. Право на профессиональные налоговые вычеты имеют следующие лица.

1. Индивидуальные предприниматели — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением дохода. В вычет включаются не все расходы, а только те, которые уменьшают налогооблагаемую прибыль.

Пример. Индивидуальный предприниматель уплачивает со своих доходов и с заработной платы своих сотрудников единый социальный налог. Может ли он на сумму этого налога уменьшить налогооблагаемую базу по НДФЛ? Да, может. Ведь согласно подп. 1 п. 1 ст. 264 НК РФ налогоплательщик вправе исключить из своей налогооблагаемой прибыли сумму единого социального налога.

Следовательно, предприниматель может включить единый социальный налог в состав профессиональных налоговых вычетов и уменьшить тем самым свой доход.

Если налогоплательщик не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуального предпринимателя, профессиональный налоговый вычет производится в размере 20% общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности.

Пример. Индивидуальный предприниматель И. П. Васечкин занимается торговлей. В 2008 г. его доход составил 8 000 000 руб. Документами подтверждена только небольшая часть его расходов — 500 000 руб.

В связи с этим Васечкин решил, что ему лучше воспользоваться фиксированным профессиональным налоговым вычетом в размере 20%. Ведь в этом случае он сможет уменьшить свой доход на 1 600 000 руб. (8 000 000 руб. х 20% : 100%).

Рассчитав свой доход, полученный за год, и уменьшив его на профессиональные и стандартные налоговые вычеты, индивидуальный предприниматель получит сумму, с которой ему нужно заплатить налог;

Пример. Индивидуальный предприниматель занимался торговлей с 1 января по 31 декабря 2008 г. У него двое детей: 10 и 15 лет. Следовательно, каждый месяц, пока доход не превысит 40 000 руб., он может использовать стандартный вычет на себя — 400 руб., а пока доход не превысит 280 000 руб. — на своих детей 2000 руб. (1000 руб. + 1000 руб.).

Сумма общего дохода от предпринимательской деятельности за 2008 г. составила 600 000 руб. — по 50 000 руб. ежемесячно. Значит, стандартными налоговыми вычетами индивидуальный предприниматель не может воспользоваться. Расходы за год, связанные с предпринимательской деятельностью и подтвержденные документами, составили 130 000 руб. При расчете налоговой базы предпринимателя за 2008 г. будут использоваться такие данные:

600 000 руб. — общий доход от предпринимательской деятельности;

130 000 руб. — профессиональный налоговый вычет;

10 000 руб. (2000 руб. х 5 мес.) — вычеты на детей.

Итого налоговая база равна 460 000 руб. (600 000 руб. -- 130 000 руб. - 10 000 руб.).

Налог, рассчитанный по ставке 13%, равен 59 800 руб.

2. Получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера — в сумме фактически произведенных ими и документально подтвержденных расходов, связанных с выполнением этих работ (оказанием услуг)

Пример. Гражданин заключил с организацией договор подряда в апреле 2008 г. По этому договору организация выплатила ему вознаграждение в размере 40 000 руб. Для того чтобы выполнить работы, предусмотренные договором подряда, гражданин истратил 10 000 руб. Эти расходы подтверждены документами, поэтому они включаются в профессиональный налоговый вычет.

Таким образом, заплатить налог гражданину нужно было с 30 000 руб. (40 000 руб. - 10 000 руб.). Сумма налога - 3900 руб. (30 000 руб. х 13%: 100%).

3. Получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства; вознаграждения авторов открытий, изобретений и промышленных образцов — в сумме фактически произведенных и документально подтвержденных расходов.

Норматив затрат в зависимости от вида деятельности

|

Вид деятельности |

Норматив затрат, % к сумме начисленного дохода |

|

Создание литературных произведений, в том числе для театра, кино, эстрады и цирка |

20 |

|

Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна |

30 |

|

Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства и т.д. |

40 |

|

Создание аудиовизуальных произведений (видео-, теле- и кинофильмов) |

30 |

|

Создание музыкальных произведений (музыкально-сценических произведений, симфонических, хоровых, камерных произведений и т.д.) |

40 |

|

Других музыкальных произведений, в том числе подготовленных к опубликованию |

25 |

|

Исполнение произведений литературы и искусства |

20 |

|

Создание научных трудов и разработок |

20 |

|

Открытия, изобретения и создание промышленных образцов |

30 |

При определении налоговой базы расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного лимита.

Право на получение профессиональных налоговых вычетов налогоплательщики реализуют путем подачи письменного заявления налоговому агенту. При отсутствии налогового агента такие налогоплательщики реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления в налоговый орган одновременно с подачей налоговой декларации по окончании налогового периода (п. 3 ст. 221 НК РФ).

Дата фактического получения дохода. В соответствии со ст. 223 НК РФ дата фактического получения дохода определяется как день:

- выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме;

- передачи доходов в натуральной форме — при получении доходов в натуральной форме;

- уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг — при получении доходов в виде материальной выгоды.

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Налоговые агенты. Особенности исчисления и уплаты налога налоговыми агентами. Российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций в РФ, от которых физические лица получают доходы, обязаны исчислить, удержать у налогоплательщика и уплатить в соответствующий бюджет сумму налога.

Налог с доходов адвокатов исчисляется, удерживается и уплачивается коллегиями адвокатов, адвокатскими бюро и юридическими консультациями.

Указанные российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций, коллегии адвокатов, адвокатские бюро и юридические консультации в РФ являются налоговыми агентами.

Налог нужно удерживать со всех доходов, выплачиваемых физическим лицам. Исключение составляют только:

- суммы, не облагаемые налогом (их перечень приведен в ст. 217 НК РФ);

- доходы, выплачиваемые индивидуальным предпринимателям;

- стоимость имущества, купленного у физических лиц;

- выигрыши в лотерею, на тотализаторе и т.п.

Налоговые агенты обязаны удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога проводится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику. Удерживаемая сумма не должна превышать 50% суммы выплаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода. В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода — для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, — для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды (п. 6 ст. 226 НК РФ).

Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается по месту учета налогового агента в налоговом органе. Уплата налога за счет средств налоговых агентов не допускается.

Особенности исчисления и уплаты налога отношении отдельных видов доходов. Индивидуальные предприниматели и частные нотариусы сами рассчитывают и уплачивают налог со своих Доходов (ст. 227 НК РФ).

Физические лица, не являющиеся индивидуальными предпринимателями, самостоятельно исчисляют и уплачивают налог только в тех случаях, если они:

- получили доходы от других физических лиц — не индивидуальных предпринимателей, заключив с ними гражданско-правовые договоры, договоры найма или аренды;

- продали имущество, принадлежащее им на праве собственности;

- получили доход от источников, находящихся за пределами РФ (конечно, это касается только резидентов). Фактически уплаченные налогоплательщиком, являющимся налоговым резидентом РФ, за пределами РФ в соответствии с законодательством других государств суммы налога с доходов, полученных за пределами РФ, не засчитываются при уплате налога в РФ, если иное не предусмотрено соответствующим договором (соглашением) об избежании двойного налогообложения (п. 1 ст. 232 НК РФ).

Для освобождения от уплаты налога, проведения зачета, получения налоговых вычетов или иных налоговых привилегий налогоплательщик должен представить в налоговые органы официальное подтверждение того, что он является резидентом государства, с которым РФ заключила действующий в течение соответствующего налогового периода (или его части) договор (соглашение) об избежании двойного налогообложения, а также документ о полученном доходе и об уплате им налога за пределами РФ, подтвержденный налоговым органом соответствующего иностранного государства (п. 2 ст. 232 НК РФ);

- получили доход от налоговых агентов при условии, что те не удержали налог;

- выиграли что-либо в лотерею, на тотализаторе.

Пример. В собственности гражданина Р. И. Лаптева есть однокомнатная квартира. Он в этой квартире не проживает, а сдает ее другому физическому лицу — П. Р. Иванову. За наем квартиры Иванов ежемесячно платит Лаптеву 3000 руб.

С этого дохода Лаптев должен исчислять и уплачивать НДФЛ в размере 13%.

Указанные налогоплательщики обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию.

Общая сумма налога, подлежащая уплате в соответствующий бюджет и исчисленная исходя из налоговой декларации, уплачивается в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа:

- первый — не позднее 30 дней с даты вручения налоговым органом налогового уведомления об уплате налога;

- второй — не позднее 30 дней после первого срока уплаты.

Перечисленные категории налогоплательщиков должны представить в налоговый орган декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представлять такую декларацию в налоговый орган по месту жительства.

Особенности исчисления и уплаты налога индивидуальными предпринимателями и другими лицами, занимающимися частной практикой. Индивидуальные предприниматели, частные нотариусы и другие лица, занимающиеся частной практикой, сами рассчитывают и уплачивают налог со своих доходов.

В доход перечисленных категорий налогоплательщиков включаются все поступления от реализации товаров (выполнения работ, оказания услуг), а также стоимость имущества, полученного безвозмездно.

Доходы и расходы отражаются в книге кассовым методом, т.е. после того, как они фактически получены или оплачены.

Рассчитывая налоговую базу, индивидуальный предприниматель может уменьшить свой доход, облагаемый налогом по ставке 13%, на стандартные и профессиональные налоговые вычеты. Величину своего налогооблагаемого дохода индивидуальные предприниматели рассчитывают только после того, как закончится календарный год.

В течение года предприниматели должны перечислять авансовые платежи (п. 9 ст. 227 НК РФ). Размер авансового платежа определяет налоговый орган на основе суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода за предыдущий налоговый период. Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений, высылаемых налоговым органом:

1) за январь-июнь — не позднее 15 июля в размере половины годовой суммы авансовых платежей;

2) за июль-сентябрь — не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей;

3) за октябрь-декабрь — не позднее 15 января следующего года в размере 1/4 годовой суммы платежа.

В случае значительного (более чем на 50%) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода от осуществления деятельности на текущий год. В этом случае налоговый орган проводит перерасчет сумм авансовых платежей на текущий год по ненаступившим срокам уплаты. Такой перерасчет налоговый орган проводит не позднее пяти дней с момента получения новой налоговой декларации. Декларация должна быть сдана перечисленными лицами не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налог, доначисленный по налоговым декларациям, уплачивается не позднее чем через 15 дней с момента подачи такой декларации.

В налоговой декларации указываются все полученные в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате.

Пример. Индивидуальный предприниматель занимался оказанием бытовых услуг населению с 1 января по 31 декабря 2008 г. Сумма общего дохода от предпринимательской деятельности за 2008 г. составила 540 000 руб. — по 45 000 руб. ежемесячно. Следовательно, стандартными налоговыми вычетами индивидуальный предприниматель воспользоваться не может. Расходы за год, связанные с предпринимательской деятельностью и подтвержденные документами, составили 160 000 руб. При расчете налоговой базы предпринимателя за 2008 г. будут использоваться такие данные:

540 000 руб. — общий доход от предпринимательской деятельности;

160 000 руб. — профессиональный налоговый вычет.

Налоговым органом на основании представленной индивидуальным предпринимателем в начале года декларации о предполагаемых доходах на 2008 г. был рассчитан авансовый платеж — 24 000 руб.

В течение 2008 г. индивидуальный предприниматель сделал три авансовых платежа в размере 12 000 руб. (1/2 от 24 000 руб.); 6000 руб. (1/4 от 24 000 руб.) и еще 6000 руб. Итого налоговая база за 2008 г. равна 380 000 руб. (540 000 руб. - 160 000 руб.). Налог, рассчитанный по ставке 13%, составил 49 400 руб.

Значит, индивидуальному предпринимателю необходимо было доплатить разницу между фактически начисленным налогом за 2008 г. и авансовыми платежами в размере 25 400 руб. (49 400 руб. -- 24 000 руб.) не позднее 15 дней с момента подачи декларации.

Поможем написать любую работу на аналогичную тему