При принятии решения по инвестиционным проектам нужно согласие двух фирм (сторон).

3 вида инвестиционных проектов (вложений инвестиций):

1. обновление имеющихся материально-технической базы.

2. Наращивание объемов инвестиционной деятельности.

3. Освоение новых видов деятельности.

Разница состоит в ответственности по этим проектам:

1-Наиболее простой, направлен на развитие пре-я. Фин. анализ

2-степень ответственности выше. Нужен дополнительный анализ. Нуждается ли в этом пр-е и не повлечет ли это дальше расходов, будет ли это эффективно (внутренние исследования и маркетинговые исслед. рынка)

3-наибольшая ответственность. Внутренние исследования, маркетинг. исслед. рынка. Какие перспективы, было ли раньше. Долгосрочная перспектива. Рассматриваются дела более 1 мес.

Инвестиционная деятельность всегда связана с риками:

-Макро-экономическими -внешние

-Природных катастроф - внешние

-Внутренние - финансовые риски

Классификация инвестиционных проектов.

Признаки классификации

|

|||||||

|

Величина требуемых инвестиций |

Тип предпологаемых доходов |

Тип отношений |

Тип денежного полтока |

Отношение к риску |

|

Крупные Традиционные Мелкие |

Инв. Направлены на …: · Сокращение затрат · На доход расширения · Выход на новые рынки сбыта · Экспансия в новые виды бизнеса · Снижение риска производства и сбыта · Социальный |

· Независимость · Альтернативность · Комплементраность · замещение |

· Ординарный · Не родинарный |

· Рисковые · безрисковые |

Два анализируемых проекта называются независимыми. Если решение о принятии одного из нах не влияет на решение о принятии другого. В случае когда два и более анализируемых проектов не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает что оставшиеся проекты должны быть отвергнуты, такие проекты наз. альтернативными или взаимоисключающими.

Проекты связаны между собой отношениями компетентности, если принятие нового проекта способствует росту принятия нового проекта способствуют росту доходов по одному или нескольким другим проектам.

Проекты связаны между собой отношениями замещения, если принятиенового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам.

Денежный поток называется одинарным если он состоит из исходных инвестиций сделанной единовременно или в течении нескольких последовательных периодов и последующих притоков денежных средств.

Если потоки денежных средств чередуются в любой последовательности с их оттоками, поток называют не ординарным.

Критерии используемые в анализе инвестиционной деятельности можно подразделить на 2 группы в зависимости от того учитывается или нет временной параметр:

1) чистый провиденный эффект (направлен на повышение рыночной стоимости предприятия):

NPV = p

![]()

![]() (1+r) k IC , где P- общий доход t- ставка к – количество периодов

(1+r) k IC , где P- общий доход t- ставка к – количество периодов

IC –стоимость одной инвестиции.

Если NPV меньше 0 , то от проекта отказываются. Если NPVбольше 0 то проект доходный.

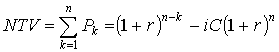

2) Чистая терминальная стоимость

Критерий NPV основан на приведении будущего денежного потока к началу действия проекта, т. е. он базируется на операции дисконтирования. Однако можно использовать обратную, но родственную операцию - наращение (компаундинг). В данном случае элементы денежного потока приводят к моменту окончания проекта. Поэтому формула для расчета чистой терминальной стоимости (NTV) имеет вид:

,

,

где NTV - чистая терминальная стоимость проекта; Pk - доход от проекта на шаге k расчетного периода; V - ставка дисконтирования, доли единицы; IС - инвестиции (капиталовложения) в данный проект; n - продолжительность расчетного периода.

Условия принятия проекта по NTV аналогичны критерию NPV,

- 1. Если NTV> О, то проект принимают.

- 2. NTV= О - проект ни прибыльный и ни убыточный.

- 3. NTV< О - проект отвергают как убыточный для инвестора

3) Индекс рентабельности инвестиции PI

PI = ∑ (PK / (1+i)K : I0 где I0 - инвестиции предприятия в момент времени 0; Сt - денежный поток предприятия в момент времени t; i - ставка дисконтирования. Pk - сальдо накопленного потока.

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения NPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

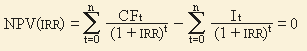

3)Внутренняя норма прибыли (IRR)

Внутренняя норма доходности (прибыли, внутренний коэффициент окупаемости, Internal Rate of Return - IRR) - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

IRR = r, при котором NPV = f(r) = 0,

Ее значение находят из следующего уравнения:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности (рентабельность инвестиций) или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов:

IRR > CC.

Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен.

Достоинства показателя внутренняя норма доходности (IRR) состоят в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

3) Дисконтируемый срок окупаемости инвестиций

Дисконтированный срок окупаемости инвестиций (Discounted Payback Period - DPP) Некоторые специалисты при расчете показателя срока окупаемости инвестиций (PP) рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю WACC (средневзвешенная стоимость капитала). Таким образом, определяется момент, когда дисконтированные денежные потоки доходов сравняются с дисконтированными денежными потоками затрат.Формула расчета DPP имеет вид:

DPP = min n, при котором ![]()

Очевидно, что в случае дисконтирования срок окупаемости увеличивается. Положительными сторонами метода DPP, является то, что он как и критерий PP позволяет судить о ликвидности и рискованности проекта. Кроме того, критерий DPP учитывает возможность реинвестирования доходов и временную стоимость денег. Недостаток – игнорирует денежные поступления после истечения срока окупаемости проекта.

Вторая группа: 1) срок окупаемости инвестиций.(PP) Этот метод - один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений.

Он состоит в вычислении количества лет, необходимых для полного возмещения первоначальных затрат, т.е. определяется момент, когда денежный поток доходов сравняется с суммой денежных потоков затрат. Отбираются проекты с наименьшими сроками окупаемости.

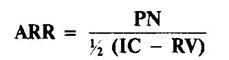

2) Коэф. Эффективности инвестиции. (ARR). Формула расчета коэффициента эффективности инвестиций (ARR) имеет следующий вид:

где PN — среднегодовая прибыль от вложения денежных средств в данный проект;

IС — сумма денежных средств, инвестированных в данный проект (сумма инвестиций);

RV — величина ликвидационной (остаточной) стоимости активов, т.е. стоимость активов по окончании срока их полезного использования.

Данный коэффициент является, по существу, частным случаем коэффициента рентабельности собственного капитала (авансированного капитала), рассчитанного по отношению к чистой прибыли предприятия (см. второй инструмент финансового менеджмента — финансовый анализ, коэффициенты рентабельности). При этом из показателя авансированного капитала исключается оценка ликвидационной (остаточной) стоимости, если наличие таковой допускается.

Чем выше значение данного показателя, тем лучше.

Поможем написать любую работу на аналогичную тему

Реферат

Принятие решений по инвестиционным проектам. Критерии оценки, условия инфляции и риска

От 250 руб

Контрольная работа

Принятие решений по инвестиционным проектам. Критерии оценки, условия инфляции и риска

От 250 руб

Курсовая работа

Принятие решений по инвестиционным проектам. Критерии оценки, условия инфляции и риска

От 700 руб