Долговые и долевые ценные бумаги являются двумя основными видами инструментов, которые приобретаются инвесторами для получения прибыли на биржевых торговых площадках.

Долговые ценные бумаги представляют собой документ, в соответствии с которым эмитенты обязуются вернуть сумму, которую инвестор потратил на приобретение ценной бумаги, и проценты за пользование денежными средствами.

Долевые ценные бумаги представляют собой право инвестора на капитал какой-либо компании. Долевые ценные бумаги также могут продаваться на бирже, классическим примером долевой ценной бумаги является акция.

Облигация – эмиссионная долговая ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и / или дисконт.

Рыночная цена облигации может быть представлена в виде текущей стоимости будущих доходов ее владельца. Обычно облигации характеризуются фиксированным, известным заранее размером и структурой доходов на протяжении срока ее обращения. Эта особенность значительно упрощает процедуры анализа облигаций, делая их более формализованными.

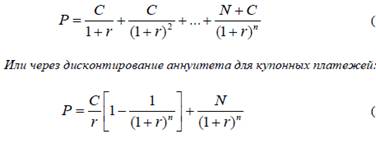

В случае купонной облигации, доход по которой выплачивается ежегодно в течение n лет, текущая стоимость может быть представлена в виде:

где r – ставка дисконтирования (доходность к погашению) в случае реинвестирования купонных платежей);

С – величина купона;

N – номинал облигации

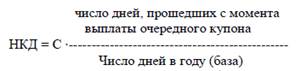

В случае купонных облигаций реальная цена покупки/продажи облигации (т.н. полная или «грязная» цена) будет выше расчетной цены Р на величину накопленного купонного дохода (НКД):

Полная («Грязная») цена = P + НКД

Текущая доходность (ТД) представляет собой отношение величины ожидаемого или последнего дохода к текущей рыночной цене:

![]()

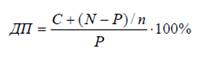

Доходность облигации к погашению (ДП) представляет собой внутреннюю норму дохода, или единую ставку дисконтирования, при которой достигается равенство между текущей стоимостью потока будущих доходов и рыночной ценой облигации в настоящее время.

Доходность к погашению зависит от трех факторов:

1) сумм, полученных в форме периодических купонных платежей;

2) разницы между ценой покупки и стоимостью погашения облигации;

3) длительности срока, остающегося до погашения облигации.

На практике простую доходность к погашению купонной облигации может быть приблизительно оценена с помощью следующей формулы:

Фактическая доходность в общем случая определяется как отношение доходов от владения облигации за данный период времени на капитал, инвестированный в облигации в начале периода.

Оценка облигаций с нулевым купоном

Это самый простой случай. Поскольку денежные поступления по годам, за исключением последнего года, равны нулю, формула имеет вид:

![]()

где Vt, — стоимость облигации с позиции инвестора (теоретическая стоимость); CF — сумма, выплачиваемая при погашении облигации; n — число лет, через которое произойдет погашение облигации; FM2(r, n) — дисконтирующий множитель из финансовой таблицы.

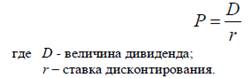

Оценка бессрочных облигаций

Бессрочная облигация предусматривает неопределенно долгую выплату дохода (CF) в установленном размере или по плавающей процентной ставке. В первом случае формула трансформируется в формулу суммы членов бесконечно убывающей геометрической профессии, поэтому

![]()

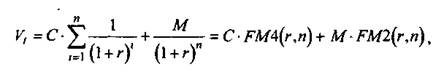

Оценка безотзывных облигаций с постоянным доходом

Денежный поток в этом случае складывается из одинаковых по годам поступлений (С) и нарицательной стоимости облигации (М), выплачиваемой в момент погашения. Таким образом, формула трансформируется в следующую:

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной бездокументарной ценной бумагой. Документом, удостоверяющим объем прав, закрепленных акцией, является решение о выпуске ценных бумаг.

Наибольшее значение имеет курсовая (текущая рыночная) цена. Именно по этой цене акция котируется (оценивается) на вторичном рынке ценных бумаг. Курсовая цена зависит от разных факторов: конъюнктуры рынка, рыночной нормы прибыли, величины и динамики дивиденда, выплачиваемого по акции, и др. Она может определяться различными способами, однако в основе их лежит один и тот же принцип — сопоставление дохода, приносимого данной акцией, с рыночной нормой прибыли.

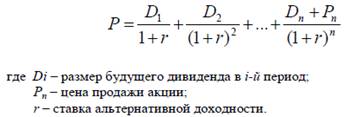

Общая формула текущей стоимости:

1)постоянный размер дивиденда;

2) постоянный темп прироста дивиденда. Пусть дивиденд в начале периода равен D, ежегодный темп

прироста дивиденда равен g (модель Гордона), то формула текущей стоимости также сводится к сумме членов бесконечно убывающей геометрической прогрессии:

![]()

Основные показатели, характеризующие инвестиционные качества акций:

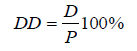

1. Дивидендная доходность – отношение годового размера дивиденда к рыночной цене акции:

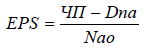

2. Доход на акцию

(earnings per share, EPS);

2. Доход на акцию

(earnings per share, EPS);

где ЧП – чистая прибыль;

Dпа – дивиденды по привилегированным акциям;

Nao – количество обыкновенных акций в обращении.

3. Отношение цены к доходу на акцию (коэффициент Р/Е);

Р/Е = P/EPS.

Поможем написать любую работу на аналогичную тему