Принципы налогообложения – это направления поиска компромисса между противоположными интересами налогоплательщика и государства.

Современные налоговые системы многих развитых стран используют комбинацию 2-х основополагающих и фундаментальных принципа:

1) получение услуг от государства;

2) платежеспособности.

Принцип получения услуг от государства основан в условиях рынка на зависимости расходов бюджета государства от величины поступления налогов. Т.о., рынок распределяет государственные услуги, а налоги являются ценами на них. Отсюда вытекает приоритет регулирующей функции налогов, которая, как известно, имеет определенные границы. Данный принцип способствует обеспечению справедливости налогообложения, т.к. каждый налогоплательщик платит столько, сколько он получает взамен от государства. Следовательно, государство с научно обоснованных позиций должно оценивать стоимость предоставленных и предоставляемых услуг. Однако, пока рациональной оценки даже минимальной цены стоимости предоставляемых государством услуг не существует. Поэтому при исчислении налогов применяются приблизительные методы, когда принимают во внимание величину приблизительно равную ограничению величин, например, в качестве налоговой базы по транспортному налогу применяется мощность двигателя.

Принцип платежеспособности означает, что личный доход индивидуума должен соответствовать его вкладу в достижение хозяйственного результата. Следовательно, объем государственных расходов зависит от экономического потенциала пользователя государственных благ. Данный принцип можно представить в его конкретных проявлениях как «горизонтальную справедливость» и «вертикальную справедливость». Горизонтальная справедливость предполагает, что налогоплательщики с одинаковым экономическим потенциалом должны нести одинаковое бремя, т.е. применение одинаковой налоговой ставки для лиц с одинаковыми доходами независимо от источника дохода. Вертикальная справедливость означает, что налогоплательщики с разным экономическим потенциалом должны иметь разное налоговое бремя, т.е. налог взимается в строгом соответствии с материальными возможностями конкретного лица и с увеличением дохода ставка может возрастать. Под экономическим потенциалом понимаются доходы, потребление, имущество налогоплательщика, т.е. это понятие достаточно абстрактно. Т.о. обязанность заплатить налоги на основе данного принципа не учитывает наличие у налогоплательщика разного количества детей, состояние здоровья, несчастных случаев. В современной науке данный принцип связывают с финансовой теорией пожертвований, т.е. подчеркивается требование равенства пожертвований налогоплательщика.

Также можно выделит такие наиболее важные принципы (Пансков).

В первую очередь необходимо выделить принцип равенства и справедливости. Распределение налогового бремени должно быть равным, т.е. каждый налогоплательщик должен вносить справедливую долю в гос. казну.

И юр. И физ. Лица должны принимать материальное участие в финансировании потребностей государства соизмеримо доходам, получаемым ими под покровительством и при поддержке государства. Но обложение налогами д.б. всеобщим и равномерно распределяться между налогоплательщиками.

В мировой практике существует 2 подхода к реализации принципа равенства и справедливости.

Первый подход состоит в обеспечении выгоды налогоплательщика. Согласно этому подходу уплачиваемые налоги соответствуют тем выгодам, которые налогоплательщик получает от услуг государства, т.е. налогоплательщику возвращается часть уплаченных налогов путем выплат из бюджета различного рода компенсаций, трансфертов, финансирования образования, здравоохранения и т.д. Т.о., в данном случае имеет место связь указанного подхода со структурой расходов бюджета.

Второй подход в реализации данного принципа состоит в способности налогоплательщика платить налоги. В данном случае этот подход не привязан к структуре расходов бюджета. Каждый платит свою долю в зависимости от платежеспособности.

В построении налоговых систем эти 2 подхода, как правило, сочетаются, что обеспечивает наиболее благоприятные условия для реализации этого важнейшего принципа построения налоговой системы.

Многие ученые и практики выделяют принцип эффективности налогообложения, который вобрал в себя ряд достаточно самостоятельных принципов, объединенных общей идеологией эффективности:

- налоги не должны оказывать влияние на принятие экономических решений или, по крайней мере, это влияние д.б. минимальным;

- налоговая система должна содействовать проведению политики стабилизации и развитию экономики страны. Поэтому не имеют право на существование налоги, которые могут прямо или косвенно ограничивать свободное перемещение в пределах территории страны товаров (работ, услуг) или финансовых средств либо иначе ограничивать или создавать препятствия не запрещенной законом эк. деятельности физ.лиц и организаций. В частности, не могут устанавливаться налоги, ограничивающие перемещение физ.лиц, товаров (работ, услуг) между разными субъектами Федерации либо МО, вывоз капитала за пределы субъекта Федерации или МО либо ограничивающие капиталовложения в пределах другого субъекта Федерации или МО страны;

- налоговая система должна исключать возможность экспорта налогов. В связи с этим не должны устанавливаться региональные либо местные налоги для формирования доходов к-л. субъекта Федерации или МО в стране, если их уплата переносится на налогоплательщиков других субъектов Федерации или МО;

- налоговая система не должна допускать произвольного толкования, но в то же время должна быть понята и принята большей частью общества. Налог, который налогоплательщик обязан платить, д.б. определен точно, а не произвольно: время, способ и сумма платежа д.б. в точности известны налогоплательщику. Не может допускаться толкование закона о налоге налоговым чиновником.

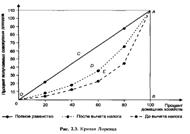

Кривая Лоренца. Отражает неравномерность распределения совокупного дохода общества между различными группами: чем больше площадь заштрихованной фигуры, тем больше неравенство в распределении.

Абсолютно равномерное распределение доходов (полное равенство) представлено биссектрисой ОСА. Эта прямая указывает на то, что любой данный процент семейных хозяйств получает соответствующий процент дохода: на 20% хозяйств приходится 20% доходов, на 40% хозяйств - 40% доходов и т. д. Область между линией, обозначающей полное равенство, и кривой Лоренца (ОБА) отражает степень неравенства доходов. Чем шире эта область, тем больше степень неравенства доходов. Треугольник, образованный биссектрисой и осями координат (ОВ и АВ), характеризует крайнюю степень неравенства. Если бы фактическое распределение доходов было абсолютно равным, то кривая Лоренца и биссектриса совпали бы и разрыв исчез. Анализ кривой Лоренца позволяет сделать заключение, что прогрессивные налоги уменьшают неравенство; они делают распределение доходов после вычета налогов более равномерным по сравнению с их распределением до вычета налогов. Отсюда можно сделать вывод о том, что прогрессивное налогообложение более справедливо, поскольку обеспечивает большее равенство плательщиков.

Коэффициент Джини.

Статист. показатель, характеризующий степень неравномерности изучаемого признака. Автор – Коррадо Джини (1884-1965). К.Д. рассчитывают с помощью кривой Лоренца как отношение площади фигуры, образованной линией абсолютного равенства и кривой Лоренца, к площади треугольника под линией абсолютного равенства. Д.К. равен 0 в идеальном случае полного равенства и 1 в идеальном случае полного неравенства. Чем выше коэффициент Дж. тем неравенство больше.

Динамика коэффициента Джини в России

|

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

|

0,260 |

0,289 |

0,308 |

0,409 |

0,381 |

0,375 |

0,381 |

0,398 |

0,394 |

Д.К.- относительный показатель. Кроме того, величина Д.К по определению будет одинакова для распределений, у которых независимо от разных значений удельных весов отдельных интервалов окажутся равными площади фигур, образованных линией абсолютного равенства и соответствующей кривой Лоренца.

Для реализации на практике принципов налогообложения используются методы налогообложения. Под методом налогообложения понимается установление зависимости между величиной ставки налога и размером объекта налогообложения; порядок изменения налоговой ставки в зависимости от роста налоговой базы. Многовековая практика налогообложения разработала 4 метода: равный, пропорциональный, прогрессивный, регрессивный.

Метод равного налогообложения заключается в том, что все налогоплательщики уплачивают одинаковую сумму налога независимо от имеющегося в их собственности дохода или имущества. В этом случае вообще нет зависимости между налоговыми ставками и налоговой базой (в РФ использовался при построении некот. местных налогов, например налог на содержание милиции, сбор за уборку территорий). Равное налогообложение обеспечивает простоту исчисления и взимания налогов. Однако считается несправедливым, т.к. совершенно не учитывает платежеспособности налогоплательщиков.

Метод пропорционального налогообложения. Суть заключается в том, что величина ставки одинакова для всех плательщиков, т.е. метод предполагает установление для каждого фиксированной ставки, которая не меняется в зависимости от динамики налоговой базы. Величина уплачиваемого налога зависит от размера объекта обложения. Чем больше величина объекта, тем при равной ставке больше сумма налогового обязательства. Данный метод считается более справедливым, т.к. учитывает платежеспособность налогоплательщиков. Однако и при пропорциональном методе налоговое бремя ослабляется по мере роста дохода плательщика. В РФ на данном методе строится обложение по таким налогам как: налог на прибыль, НДС, НДФЛ.

Метод прогрессивного налогообложения. При этом методе плательщики могут платить налоги по разным ставкам. Величина ставки зависит от размера дохода или имущества. Чем больше доход, тем выше ставка налога.

В настоящее время используется 3 формы прогрессии: простая поразрядная, относительная поразрядная, сложная.

При простой поразрядной прогрессии доходы делятся на разряды. Для каждого разряда указывается min и max величина дохода. При этом методе размер суммы налога совпадает с налоговой ставкой в пределах разряда и не зависит от величины дохода, приходящегося на этот разряд.

Для простой поразрядной прогрессии характерен резкий скачок суммы налога при переходе в следующий разряд, что ведет к несправедливости. Чем шире рамки разрядов, тем менее справедлива данная схема.

Простая относительная поразрядная прогрессия. Облагаемая налогом база также делится на разряды. Каждому разряду присваивается своя ставка налога, которая применяется ко всей базе обложения.

При данной форме прогрессии внутри разряда сохраняется пропорциональность обложения, однако, при переходе к следующему разряду, так же как и при простой прогрессии, происходит резкий скачок. Кроме того, возможны случаи, когда у владельца высокого дохода после уплаты налога останется в распоряжении сумма меньше, чем у владельца низкого дохода. Эта несправедливость устраняется применением сложной прогрессии.

В наст. время на базе принципа простой относительной прогрессии формируется налог на имущество физ.лиц.

Сложная прогрессия на сегодняшний день считается наиболее полно удовлетворяющей требованию справедливости. При сложной прогрессии возросшая налоговая ставка применяется не ко всей налогооблагаемой базе, а лишь к той ее части, которая превышает предыдущий разряд.

Метод регрессивного налогообложения заключается в том, что для более высоких доходов устанавливаются пониженные ставки налога. Элементы регрессивного метода налогообложения используются при исчислении ЕСН.

Регрессия может носить скрытый характер, что присуще косвенным налогам.

Поможем написать любую работу на аналогичную тему

Реферат

Современные принципы налогообложения, их роль и значение для развития налоговой системы.

От 250 руб

Контрольная работа

Современные принципы налогообложения, их роль и значение для развития налоговой системы.

От 250 руб

Курсовая работа

Современные принципы налогообложения, их роль и значение для развития налоговой системы.

От 700 руб