Финансовый менеджмент (управление движением капитала) – наука и искусство привлекать наиболее рациональные источники финансовых ресурсов и направлять их в наиболее эффективные активы, для достижения стратегических и тактических целей фирмы.

Таким образом, предмет финансового менеджмента – это денежные потоки, отражающие движение капитала от источников финансовых ресурсов к активам компании.

Основная цель финансового менеджмента заключается в повышении текущего и перспективного благосостояния собственников вложенного капитала, что выражается в повышении стоимости бизнеса. Существует два подхода к достижению основной цели:

- инвестирование в реальные доходные активы;

- оптимизация структуры инвестированного капитала с целью снижения затрат на его привлечение.

Прочие цели финансового менеджмента:

- выживание предприятия в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- лидерство в борьбе с конкурентами;

- устойчивые темпы роста экономического потенциала предприятия;

- рост объема производства и реализации;

- минимизация расходов;

- обеспечение рентабельной деятельности и т.д.

Основные задачи финансового менеджера:

- оценка активов предприятия, источников финансовых ресурсов, потребности в дополнительных источниках для обеспечения требуемого экономического потенциала и расширения деятельности;

- контроль над эффективностью использования финансовых ресурсов;

- определение потребности в финансовых ресурсах для поддержания текущей деятельности, форм и методов их мобилизации, расчет затрат и рисков, связанных с привлечением этих средств;

- разработка и реализация инвестиционной политики в части управления основными фондами, оборотным капиталом и финансовыми вложениями в реальной и портфельной формах.

Роль финансового менеджмента, в системе управления организацией значительна, в силу того, что денежные потоки, являющиеся предметом финансового менеджмента, обслуживают практически все сферы бизнеса, а от качества принимаемых финансовых решений зависит будущее компании в целом. Финансовый менеджмент неразрывно связан с производственным процессом фирмы в части его финансирования, что сближает его со стратегическим, тактическим, инновационным менеджментом и менеджментом персонала. Финансовый менеджмент, как составная часть общего менеджмента организации, подчинен общей системе управления предприятием.

Функции финансового менеджмента:

- финансовое планирование:

- учет и контроль;

- ценообразование;

- управление ликвидностью;

- управление финансовой устойчивостью;

- инвестиционная деятельность;

- управление капиталом;

- управление портфелем ценных бумаг;

- управление прибылью и дивидендная политика.

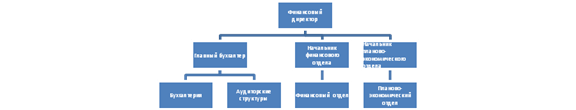

Рисунок 1 Структура финансовых служб

В целом вся структура финансовых служб (Рисунок 1) напрямую подчинена главной исполнительной должности (генеральный директор, исполнительный директор), а потому исполняет только его прямые распоряжения. В российской практике зачастую роли главного бухгалтера и финансового директора приравниваются, что обусловлено исторической традицией закреплять основные финансовые функции именно за должностью главного бухгалтера.

Функции финансового директора:

- участие в разработке стратегии фирмы;

- долгосрочное планирование и подготовка перспективных бюджетов;

- распределение прибыли и разработка дивидендной политики;

- формирование структуры капитала;

- формирование политики займов;

- формирование политики на фондовом рынке;

- участие в реструктуризации фирмы, в политике слияний и поглощений.

Функции финансового менеджера:

- управление денежными средствами;

- взаимодействие с кредитными институтами;

- прогноз потребностей в финансах;

- управление портфелем ценных бумаг;

- управление валютными активами;

- управление страхованием;

- экспертиза результатов финансового анализа;

- анализ и выбор инвестиционных проектов;

- оперативное управление слияниями и поглощениями;

- лизинг.

Функции главного бухгалтера:

- организация бухгалтерского учета;

- анализ прибыли;

- финансово-экономический анализ;

- анализ цен;

- анализ и учет затрат;

- составление финансовой отчетности и краткосрочных бюджетов;

- организация контроля;

- налоговые платежи;

- внутренний аудит.

Финансовый менеджмент при исполнении своих функций базируется на ряде взаимосвязанных базовых концепций – определенных способов понимания явлений, через систему которых выражается основная точка зрения на эти явления, задаются рамки, определяющие сущность и направления развития этих явлений.

Концепция денежного потока, предполагающая определение продолжительности и вида денежного потока, оценку факторов, влияющих на его элементы, соответствующих ему коэффициентов дисконта и риска.

Концепция временной оценки денег основана на том, что под влиянием риска, инфляции и оборачиваемости, денежная единица, полученная сегодня, и денежная единица, ожидаемая к получению в будущем, не равноценны.

Концепция компромисса между риском и доходностью предполагает, что между риском и доходностью какого-либо вложения или источника финансовых ресурсов существует прямая зависимость.

Концепция стоимости капитала основана на том, что привлечение любого источника финансовых ресурсов предполагает затраты компании на его обслуживание.

Концепция ассиметричной информации отражает тот факт, что отдельные лица могут владеть информацией недоступной другим участникам рынка.

Концепция агентских отношений предполагает, что по мере роста и усложнения структуры компании функция владения и функция управления все больше удаляются друг от друга, а потому собственник вынужден нести агентские издержки, направленные на сглаживание возможных противоречий и устранения потенциально негативных ситуаций.

Концепция альтернативных издержек исходит из того факта, что принимая любое финансовое решение менеджер отказывается от целого ряда альтернатив, соответственно необходимо учитывать эти потенциальные потери дохода, которые выражаются в альтернативных издержках.

Концепция временной неограниченности функционирования хозяйствующего субъекта является самой важно и самой условной, поскольку предполагает, что хозяйствующий субъект с момента своего основания будет осуществлять свою деятельность вечно.

Управление в рамках финансового менеджмента осуществляется с помощью финансового механизма, т.е. совокупности форм и методов организации финансовых отношений в процессе накопления и использования денежных средств.

Элементы финансового механизма:

- Финансовые инструменты, т.е. любой контракт, результатом которого является изменение статьи в активах одного предприятия и в пассивах другого предприятия: денежные средства, ценные бумаги и деривативы, кредиторская и дебиторская задолженность, драгоценные металлы, доли в других компаниях;

- Финансовые методы: планирование, учет, анализ, регулирование, система расчетов и финансовых санкций, контроль;

- Финансовые приемы: дисконтирование, котировка, учет векселей, начисление процентов;

- Финансовые рычаги, т.е. система финансовых показателей, через которые оказывают влияние на хозяйственную деятельность предприятий: прибыль, доход, цена, дивиденды и дивидендная политика, налоговые ставки, нормы амортизационных отчислений, виды кредитов и процентные ставки по ним, отчисления в специальные фонды, бюджетные ассигнования, финансовые льготы и санкции, аренда, лизинг и факторинг;

- Обеспечивающие подсистемы: правовое и нормативно-методическое обеспечение, кадровое обеспечение, техническое и программное обеспечение.

Правовое и нормативно-методическое обеспечение включает законодательные и нормативные акты представительных и исполнительных органов государственной власти и местного самоуправления: федеральные и региональные законы, постановления местных органов власти, приказы и распоряжения Министерства финансов РФ и его структурных подразделений. Также в состав нормативно-правового обеспечения рекомендации негосударственных общественных организаций, занятых саморегулированием финансовой сферы, внутренние регулирующие документы самой компании. Кадровым наполнением финансовых служб служат специалисты экономического профиля, занимающие должности бухгалтеров, аудиторов, финансовых менеджеров, экономистов и контроллеров. Техническим обеспечением финансового менеджмента служат компьютерная техника и профильное программное обеспечение: редакторы электронных таблиц, электронные системы автоматизации бухгалтерского и складского учета, аналитические программные продукты и т.п.

Правовое и нормативно-методическое обеспечение, наряду с бухгалтерской отчетностью, статистическими и несистемными данными составляют информационное обеспечение финансового менеджмента. Статистические данные финансового характера, обычно распространяются специализированными консалтинговыми агентствами (Moody’s, Standart&Poors, РБК) и содержат разнообразную информацию о состоянии конкретных рынков и отраслей хозяйства. Несистемные данные – это совокупность данных не имеющих финансового характера, но способных повлиять на принятие управленческих решений в этой сфере: официальная статистика общеэкономической направленности, аудиторские заключения, неофициальные данные и т.п.

К данным и информации, используемым в работе финансового менеджера предъявляются требования достоверности, релевантности (возможность реального применения данных в управленческом процессе), надежности (свобода данных от ошибок и пристрастий) и интерпретируемости (воспринимаемости).

Наибольшей ценностью для финансового менеджера обладает финансовая (бухгалтерская) отчетность – единая система данных об имущественном и финансовом положении организации и результатах ее хозяйственной деятельности, составляющаяся на основе данных бухгалтерского учета по установленным формам.

В состав бухгалтерской отчетности входят: бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу, аудиторское заключение, пояснительная записка. Именно бухгалтерская отчетность, наряду с данными управленческого учета и статистическими данными информационных агентств являются основой расчетов, при выработке управленческих решений финансового характера. К вопросам анализа финансовой (бухгалтерской) отчетности, мы вернемся в следующей теме.

Объектом управления финансового менеджмента с одной стороны выступают сами финансовые ресурсы, необходимые компании для достижения своих стратегических целей, источники этих ресурсов и финансовые отношения, возникающие в процессе мобилизации средств. Структуру финансовых ресурсов и их источников иллюстрирует Рисунок 2.

Рисунок 2 Источники финансовых ресурсов компании и источники их формирования

В процессе привлечения и использования финансовых ресурсов компания вступает в финансовые отношения, т.е. денежные отношения фондового характера с другими субъектами экономики, а именно: собственниками компании, банками, государством, покупателями, поставщиками, страховыми компаниями, участниками фондового рынка.

С другой стороны, объектом управления выступают направления расходования финансовых ресурсов, выражаемые в активах компании. От эффективности управления активами зависит достижение стратегических целей компании.

Поможем написать любую работу на аналогичную тему