Ранее мы рассмотрели концептуальные основы корпоративного налогового менеджмента. Выяснили предмет и объект изучения, а также проанализировали основные управленческие функции, которые должен реализовать корпоративный налоговый менеджмент.

Рассмотрим теперь корпоративный налоговый менеджмент как особый вид деятельности, направленный на осуществление руководства людьми (администрирование).

В рамках общей теории менеджмента управление определяется как процесс достижения объектом управления заданного состояния (цели, целевые установки), несмотря на возмущающие воздействия со стороны внешней среды или внутри самого объекта управления.

Объектом управления корпоративного налогового менеджмента является система финансовых и налоговых отношений предприятий и организаций с государством, а также внутри предприятий и организаций, возникающих в связи с исполнением предприятиями и организациями обязательств по уплате налогов и сборов.

Важнейшим элементом в процессе управления налогообложением на уровне организации является определение целей (целевых установок) для объекта управления.

Определение целей корпоративного налогового менеджмента (целеполагание) является сложным и ответственным процессом, который требует знания как самого объекта управления, так и его места в общей системе управления организации, в общей системе финансового менеджмента.

Система налогообложения относится к сложным системам, которым присуще наличие множества целей.

Цели корпоративного налогового менеджмента в первую очередь зависят от налоговой доктрины государства, которая в свою очередь определяется общей социально-экономической стратегией государства. Кроме того, эти цели определяются экономической стратегией организации, теми стратегическими и тактическими задачами, которые сформулированы фирмой.

Вне зависимости от величины организации, ее организационно-правовых форм, сферы деятельности можно сформулировать ряд важнейших целей, которые должны реализовываться корпоративным налоговым менеджментом:

1) Соблюдение налогового законодательства, обеспечение точного расчета и своевременности уплаты налогов;

2) Оптимизация налоговых платежей, нахождение законных способов их минимизации;

3) Создание стабильной основы для деятельности организации, уверенности в надежности принимаемых управленческих решений с точки зрения налогообложения, освобождение организации от необходимости решать возникающие налоговые проблемы после внешних налоговых проверок.

Основой становления и развития корпоративного налогового менеджмента является наличие стабильного налогового законодательства. В условиях нестабильности, непредсказуемости налогового законодательства возможности и эффективность налогового менеджмента организации ограничены.

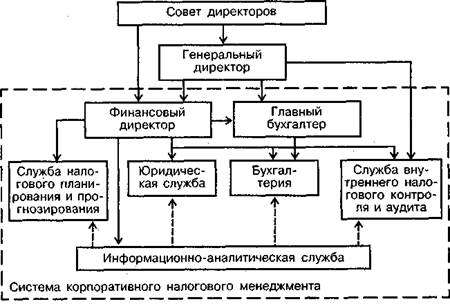

На рис. 6.1 приведена общая структура системы корпоративного налогового менеджмента на предприятии.

Рис. 6.1. Система корпоративного налогового менеджмента

С учетом функций, которые должны выполнять система корпоративного налогового менеджмента, в ее составе необходимо наличие следующих подсистем:

1. Подсистема, определяющая цели корпоративного налогового менеджмента, исходя из общей стратегии предприятия с учетом налоговой доктрины государства.

2. Подсистема налогового планирования и прогнозирования.

3. Подсистема налогового регулирования.

4. Подсистема налогового контроля и налогового аудита.

5. Подсистема мотивации.

6. Подсистема информационного обеспечения.

Рассмотрим более подробно главные задачи и функции указанных подсистем.

Практическая реализация важнейшей функции налогового менеджмента: налогового планирования требует наличия в системе управления налогообложением на предприятии подсистемы налогового планирования и прогнозирования (рис. 1). Учитывая важность и сложность задач налогового планирования, мы рассмотрим принципы, методы, и организационные структуры налогового планирования в отдельном разделе.

Налоговое регулирование как элемент процесса управления является связующим звеном между налоговым планированием и налоговым контролем. Под налоговым регулированием в системе корпоративного налогового менеджмента понимается процесс оперативного вмешательства в процесс реализации налоговых планов. Практически налоговое регулирование реализуется путем принятия решений, их детализации для обеспечения выполнения задач налогового администрирования.

В общем плане принятие решений — это выбор того, что и как планировать, организовывать, с помощью какой мотивации обеспечить выполнение указанных выше функций налогового менеджмента.

Процесс принятия решений требует соответствующего информационного обеспечения. В связи с этим в системе налогового менеджмента обязательно наличие подсистемы информационного обеспечения налогообложения. Подсистема должна содержать блок информации нормативно-правового характера, регламентирующий порядок налогового производства и ответственности за налоговые правонарушения, а также блок отчетно-учетной информации по отдельным видам налогов, а также по видам деятельности, филиалами и структурными подразделениями организации. Более подробно проблемы построения указанной подсистемы информационные технологии, используемые в них, будут рассмотрены ниже.

Организация корпоративного налогового менеджмента в настоящее время осуществляется различными методами. Неоднозначным пока является вопрос о том, какое место должен занимать налоговый менеджер на предприятии. Может ли его функции выполнять главный бухгалтер предприятия или для этого нужен специалист? Эффективно ли назначать налогового менеджера также руководителем службы внутреннего аудита? Каковы его полномочия по отношению к другим службам и сотрудникам предприятия? Все эти и много других подобных вопросов пока на большинстве российских предприятий не получили однозначного ответа.

С учетом того, что налоговый менеджмент является составной и неотъемлемой частью финансового менеджмента целесообразно возлагать руководство налоговым менеджментом на предприятии на финансового директора (финансового менеджера).

С учетом зарубежного опыта финансовый директор должен координировать как минимум две службы предприятия — бухгалтерскую и юридическую. Служба внутреннего налогового контроля и аудита должна оставаться насколько это возможно независимой в административной структуре предприятия, подчиняться непосредственно руководителю предприятия. При этом служба внутреннего налогового контроля и аудита должна активно сотрудничать с финансовым директором для обеспечения функций налогового менеджмента. В то же время подчинение (до определенной степени) финансовому директору юридической и бухгалтерской служб предприятия крайне необходимо. Бухгалтерская служба предприятия непосредственно связана с калькулированием финансовых показателей, на основе которых рассчитываются суммы подлежащих уплате налогов. Следовательно, подчинение бухгалтерии непосредственно финансовому директору позволит избежать многих проблем и осложнений. Обособление юридической службы от бухгалтерии часто приводит к серьезным негативным налоговым последствиям, так как содержание договоров, применяемая юристами терминология во многом определяют налоговые обязательства предприятия. В системе корпоративного налогового менеджмента гражданско-правовой договор является одним из основных инструментов налогового планирования. В связи с этим необходимо обеспечить тесное взаимодействие между юридической и бухгалтерской службами предприятий. Лучше всего это взаимодействие осуществлять финансовому директору.

Для реализации функций налогового планирования и прогнозирования на предприятии целесообразно создание соответствующего подразделения (сектора, отдела, отделения).

На рис. 6.2 приведена примерная схема организации налогового менеджмента на предприятии.

Рассмотрим более подробно задачи, решаемые указанными на схеме органами управления и службами.

Совет директоров предприятия осуществляет разработку вопросов стратегического налогового менеджмента, исходя из общей стратегии компании и с учетом налоговой доктрины государства.

Рис. 6.2. Организация корпоративного налогового менеджмента

на предприятии

Разрабатываемая концепция налогового планирования должна быть ориентирована на системное видение социально-экономических проблем компании. На основе общих задач стратегического налогового менеджмента формируются задачи текущего налогового менеджмента, которые реализуются исполнительными органами управления компании.

Финансовый директор является важнейшим лицом в системе корпоративного налогового менеджмента как при разработке налоговой стратегии, так и на этапе ее практической реализации. Финансовый директор организует всю работу по данному направлению, осуществляет контроль за деятельностью служб, связанных с корпоративным налоговым менеджментом. Он осуществляет координацию работы финансово-бухгалтерской службы предприятия с юридической службой и другими подразделениями. Финансовый директор готовит проекты управленческих решений на основе поступающей от служб информации и организует работу по их практической реализации.

Бухгалтерия совместно с другими службами предприятия разрабатывает единую бухгалтерскую и налоговую учетную политику предприятия, систему налогового учета. Она осуществляет текущее ведение бухгалтерского и налогового учета согласно оптимальным с точки зрения налогообложения вариантам. На бухгалтерию возлагается обязанность контроля за дебиторской и кредиторской задолженностью. Бухгалтерия предоставляет отчетность в государственные органы, осуществляет расчеты и обязательные платежи предприятия в государственный бюджет и внебюджетные фонды, а также осуществляет текущий контроль за их полнотой и своевременностью уплаты.

Служба налогового планирования и прогнозирования разрабатывает варианты управленческих решений налогового менеджмента и осуществляет их выбор с точки зрения оптимальности налоговых последствий, осуществляет контроль за реализацией выбранных схем налогового планирования. Данная служба оценивает затраты на внедрение предлагаемых вариантов и определяет финансовые результаты от их реализации. Служба налогового планирования составляет планы налоговых платежей и анализирует причины отклонения фактических показателей от плановых. Она участвует вместе с другими службами в разработке бухгалтерской и налоговой учетной политики. На службу налогового планирования возложена обязанность по подготовке отчетов по всей системе корпоративного налогового менеджмента (в том числе и налоговому планированию).

Важное место в системе корпоративного налогового менеджмента занимает юридическая служба. На нее возлагается оценка правовых последствий управленческих решений, разработка юридических заключений по проектам этих решений. Она осуществляет юридическое оформление хозяйственных операций, разработку типовых договоров и соглашений по сделкам, а также участвует в работе по ликвидации дебиторской задолженности. Важнейшей функцией службы является ведение налоговых споров и отстаивание интересов предприятия в судах.

Служба внутреннего налогового контроля и аудита призвана осуществлять контроль за правильностью расчета налогов и своевременностью их уплаты, а также выявлять и устранять допущенные ошибки и налоговые правонарушения до их установления налоговыми органами. Она должна осуществлять текущий финансовый и налоговый мониторинг деятельности предприятия, выявляя «узкие места» в принятых управленческих решениях по налоговому планированию. Служба внутреннего налогового контроля и аудита участвует в разработке учетной политики, разрабатывает предложения по технологии организации и проведения налогового контроля на предприятии на всех этапах реализации принятых управленческих решений. На службу внутреннего контроля и аудита возлагается обязанность контроля за организацией учета в филиалах дочерних компаний, за своевременностью подготовки и представления отчетности филиалами и дочерними структурами, за внедрением в них принятой технологии налогового контроля и его результатами.

Информационно-аналитическая служба обеспечивает информационно-аналитическую поддержку принимаемых решений в сфере корпоративного налогового менеджмента. С этой целью она обеспечивает материально-техническую базу для внедрения на предприятия современных информационных технологий и создает базы данных для выполнения следующих основных функций:

1. Контроль за изменениями налогового, административного, гражданского законодательства, а также общей экономической ситуации в стране и в сфере деятельности компании;

2. Автоматизация бухгалтерского и налогового учета, а также внутреннего контроля и аудита;

3. Сбор и анализ информации о партнерах, оценка степени их надежности;

4. Проработка сложных вопросов налогообложения в государственных органах исполнительной и законодательной власти и средствах массовой информации.

Поможем написать любую работу на аналогичную тему

Реферат

Корпоративный налоговый менеджмент — как особый вид управленческой деятельности

От 250 руб

Контрольная работа

Корпоративный налоговый менеджмент — как особый вид управленческой деятельности

От 250 руб

Курсовая работа

Корпоративный налоговый менеджмент — как особый вид управленческой деятельности

От 700 руб